Почему сложно сказать, является ли Биткоин рисковым или безрисковым активом?

Для начала разберемся в следующем вопросе: что мы имеем в виду под рисковыми и безрисковыми активами? Впервые я начал регулярно слышать эти термины после финансового кризиса. Если вы посмотрите на 10-летний график S&P, то увидите устойчивый восходящий тренд с некоторыми колебаниями, но в течение первых нескольких лет после кризиса каждое колебание, казалось, могло вызвать сердечный приступ.

Мы испытывали затянувшиеся последствия кризиса: неизменно высокий уровень безработицы при исторически низких темпах восстановления.

(Темпы восстановления были выше, когда волатильность ВВП была обусловлена уровнями запасов производителей, поэтому экономика услуг имеет тенденцию к более медленному падению и более медленному восстановлению).

А также столкнулись с длительными эффектами воздействия на баланс, особенно в Европе. Страховка от «черного лебедя» стоила очень дорого. Майк Грин отмечал в интервью:

«…вернемся в 2007 год, когда Нассим Талеб опубликовал книгу «Черный лебедь». Если бы в это время вы вышли на рынок и попытались купить пут-опцион, исполняемый в случае падения курса S&P на 50% в течение следующих двух лет, рынок бы оценил вероятность такого исхода примерно в 5%, что по отношению к эмпирическому, историческому распределению около 4% составило бы 25% маржи, верно? И это чистая прибыль для инвестиционного банка, размещающего эти пут-опционы… К тому моменту, когда этот рынок достиг пика в июне 2012 года, вероятность того, что рынок опустится на эти 50% в течение следующих двух лет, выросла до 47%. И это спустя три года после того, как рынок начал расти, и 3 года и 3 месяца после установления минимумов марта 2009 года, когда вы наблюдали тот тип ценообразования, который существует на рынке. И это была просто функция того, о чем я говорил ранее: что были внеэкономические покупатели страховки. И возможность продавать эти деривативы исчезла».

Итак, это был мир, максимально приученный к риску. И в глобализованном мире, где финансовый капитал и торговля связывают экономики между собой, трудно представить ситуацию, в которой курс S&P 500 падает вдвое — снова — и это не разрушило бы экономику каждой страны, которая экспортирует товары в США, каждой страны, которая экспортирует товары всем, кто выдает здесь кредиты, всем, кто берет здесь займы, и т. д.

В посткризисный период единственный вопрос, который имел значение, звучал так: достигнуто ли дно? Если дно уже сформировано, то было бы разумно покупать все, что приносит выгоду в условиях восстановления мировой экономики: дешевые акции развивающихся рынков, высокодоходные облигации, австралийские доллары, медь, нефть. И имело бы смысл продавать любые хеджирующие риски кризиса активы, такие как государственные ценные бумаги, иены, доллары США, швейцарские франки или золото.

Есть в этом некоторая ирония, потому что торговля рисковыми активами предполагает воссоединение мира, в то время как кризисы, как правило, представляют собой долгосрочный разрыв связей. В периоды бума, когда в богатых странах оценочные стоимости преувеличены, инвесторы ищут более рисковые места и более рисковые классы активов. Когда дела идут плохо, инвесторы возвращаются к активам, которые хорошо им знакомы; в середине 2000-х годов немецкие банки покупали много субстандартных облигаций, обеспеченных долговыми обязательствами, затем усвоили урок и вернулись к покупке государственных облигаций и кредитованию малого и среднего бизнеса.

При благоприятной глобальной ситуации, в периоды склонности к риску, споры решаются рыночными средствами. Китай борется с Европой и США за доступ к сырью, поднимая ставки. Периоды неприятия риска, как правило, ассоциируются с более высокой корреляцией цен, так как владельцам левереджированных активов приходится продавать все сразу. Но в совершенно безрисковом мире основополагающие корреляции изменились: и иена, и швейцарский франк вместе отрастают на 1% на фоне плохих данных о безработице в США. Но в условиях глобальной депрессии важно учитывать, что Япония, будучи союзником США, находится прямо под боком у сильнейшего соперника США, тогда как Швейцария, по сути, является гигантской горной крепостью с высоким уровнем вооружения населения.

Все рисковые активы похожи, но безрисковые активы различаются, потому что их специфическая эффективность зависит от… их специфичности. Такие активы делят на две большие категории:

- Те, что реагируют на повышенную склонность к риску, потому что инвесторы, использующие заемные средства, либо занимают эти активы, либо играют на их понижение: доллар США, иена, государственные ценные бумаги (на чье понижение вы бы играли, прямо или опосредованно, если бы у вас были рисковые долговые обязательства и вы хотели хеджировать риск изменения процентной ставки по ним).

- Те активы, что ведут себя лучше рынка при реализации определенных сценариев бедствия, как, например, финансовый кризис, масштабная война, пандемия, серьезные нарушения торговых процессов или нефтяной шок. Важно отметить, что ретроспективная проверка этих активов не учитывает часть распределения, которая имеет значение. Если бы обрушились фиатные валюты, активы вроде золота или Биткоина стоили бы много (хотя Биткоин стоил бы намного меньше, если бы этот обвал серьезно нарушил и работу интернета тоже). Десять лет назад экономический спад, вызванный дефицитом нефти, сделал бы доллар США рисковым активом, так как 10 лет назад США были крупным импортером. Сегодня при таком же сценарии доллар стал бы безрисковым активом, поскольку США не зависят от импорта нефти и имеют относительно диверсифицированную экономику с большим количеством внутренних источников спроса. Подобная радикальная перемена могла произойти и с Китаем: 10 лет назад мировой кризис стал бы для него возможностью расширить сферу влияния и добиться уступок от соседей; но сегодня Китай погряз в долгах, имеет демографические проблемы и сильно зависит от торговли.

Если вы запустите простой алгоритм оптимизации, основанный на исторической доходности и требованиях к волатильности вашего портфеля, алгоритм, вероятно, выделит огромную долю под один класс рисковых и под один класс безрисковых активов, с минимальным распределением денег среди других классов. На практике портфельные менеджеры формируют корзины с высоким и низким уровнем риска, но в конечном счете следуют той же схеме. В экономике с глобализованными товарными и денежными потоками можно сделать только две большие ставки: на хорошие времена и плохие.

В этой парадигме Биткоин должен подходить под один из этих вариантов. Волатильность и технологичность позволяют отнести Биткоин к рисковым активам, однако в долгосрочной перспективе это чистейший безрисковый актив. Итак, с эмпирической точки зрения, к какой категории его отнести?

Биткоин в сравнении с рисковыми активами

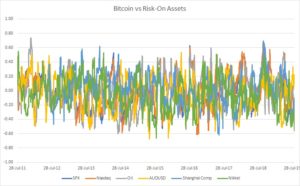

Чтобы проанализировать Биткоин как рисковый или безрисковый актив, я сравнил его с рядом других активов. В корзину рисковых я включил основные индексы (S&P 500, Nasdaq 100, Shanghai Composite, Nikkei), а также другие активы, по которым можно отслеживать макроэкономические показатели (AUD, USD, нефть).

При анализе 30-дневной корреляции курса биткоина с рисковыми активами мы видим…

Ничего.

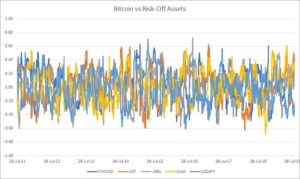

Попробуем теперь корзину безрисковых активов. Тот же подход: корреляция за 30 дней:

И здесь ничего.

Есть несколько вариантов интерпретации этих результатов:

- Цена биткоина меняется абсолютно случайным образом, и актив никак нельзя назвать «безопасной гаванью»; вложение в него — это чистейший гэмблинг (бессистемные азартные ставки).

- Доходность биткоина обусловлена неким фактором, который не оказывает прямого влияния на другие инструменты, например, спрос на отмывание денег. Какое-то время назад я проверял этот вариант, рассматривая другие способы отмывания денег, но не нашел ничего значимого — цена биткоина не коррелирует ни с доходами от азартных игр в Макао, ни с ценами на дома в Ванкувере.

- Биткоин не коррелирует со стандартными рисковыми и безрисковыми активами, потому что сочетает в себе свойства обоих. В таком случае он должен торговаться как акции компании-разработчика недр астероидов: крайне изменчивая ставка, вознаграждением по которой служит необычайно стабильный актив.

Первый вариант не позволяет включить Биткоин в портфель. Это хорошая нулевая гипотеза: если Биткоин является активом для гэмблинга, то в конечном счете он обратится в нуль. Но в двух других вариантах Биткоин становится очень интересным активом для любого, кто управляет диверсифицированным портфелем: до тех пор, пока вы оптимистично настроены относительно его итогового вознаграждения, незначительная корреляция с другими активами означает, что он является непропорционально мощным диверсификатором.

Сценарий развития событий

Основной сценарий развития событий для Биткоина выглядит следующим образом: когда управляющие активами решают, что у него есть шанс стать безопасным активом, они покупают небольшое количество биткоинов. Из-за этого возникает три эффекта: очевидно, что это повышает его цену; это снижает его волатильность, потому что управляющие перераспределяют свои активы, а значит, торгуют против рынка; и это повышает вероятность того, что биткоин станет безопасным активом.

И это снова все о точках Шеллинга. Если каждый крупный управляющий активами решает, что 0,1% — это идеальный вес для Биткоина, то идеальный вес обязательно будет выше 0,1%, поэтому они будут его наращивать и продолжат до тех пор, пока не достигнут равновесия. По мере того как будут расти шансы Биткоина стать общепринятым резервным активом, его волатильность будет снижаться.

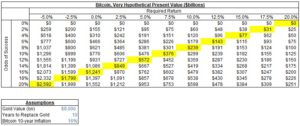

Примерно так можно разметить (очень) гипотетическую стоимость биткоина:

Я показал вам много возможностей, но выделил единственный разумный путь развития событий: по мере того, как шансы Биткоина на то, чтобы заменить золото, будут расти, требуемая норма доходности будет снижаться.

Конечно, с ростом стоимости биткоина будет увеличиваться и регуляторный риск. Большинство правительств устраивает их текущий уровень валютного суверенитета. Если они и захотят его изменить, то только в сторону большей суверенности. Поэтому, чем выше цена биткоина, тем большее беспокойство он может вызывать у правительств.

Когда правительства запрещают использовать Биткоин, это говорит о том, что они увидели в нем проблему. Но он представляет собой дерегулированную сеть, которая движется со скоростью программного обеспечения, а не правительств, поэтому последние всегда будут реагировать слишком медленно. Если они запрещают его, потому что он используется для продажи наркотиков и детской порнографии (по-прежнему!), это может его погубить, но сейчас он используется главным образом для спекуляций. Поэтому единственная причина, по которой правительства неуклонно выступают за запрет Биткоина, заключается в том, что он может преуспеть.

Но запрет невозможен, если инвесторы искренне уверены, что Биткоин является хорошим активом. И любое правительство, которое выступает за его запрет, неявно говорит о том, что его собственная валюта является более слабым активом в мире, в котором широко используется Биткоин. Даже правительство США, самое могущественное в истории, смогло запретить частное накопление золота лишь на небольшой срок — примерно на одно поколение, — а ведь золото еще относительно легко конфисковать.

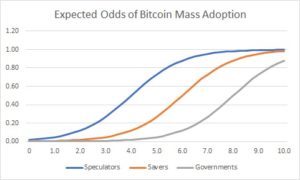

Мы можем представить все это в виде пересекающихся кривых: одна выражает шансы, которые умнейшие люди приписывают замене золота Биткоином, другая выражает шансы, которые управляющие активами приписывают этому событию, и третья выражает шансы на то, что правительства добьются своего.

В любом случае ожидаемые шансы основываются на цене биткоина, но до тех пор, пока ваша модель учитывает неловкие действия правительств, вы можете спокойно покупать его несмотря на вероятные запреты (по крайней мере, если этот запрет не касается вас лично).

Такой подход может изрядно потрепать нервы, но это полезно знать: когда цена биткоина растет, а волатильность снижается, его внутренняя стоимость повышается. Так что действуйте с умом.