Перевод статьи Фила Гигера 21 Million is Non-Negotiable от 9 апреля 2020 г. подготовлен биткоинером Tony ₿

В мире Биткоина слишком давно остается открытым один невероятно острый спор. На первый взгляд, он кажется вполне логичным. Это даже подтолкнуло выдающихся биткоин-разработчиков и исследователей к непредвзятости в плане ответа на следующий вопрос: “сохранит ли Биткоин необходимый уровень безопасности, когда вознаграждение майнерам за добытый блок сойдет на нет?”

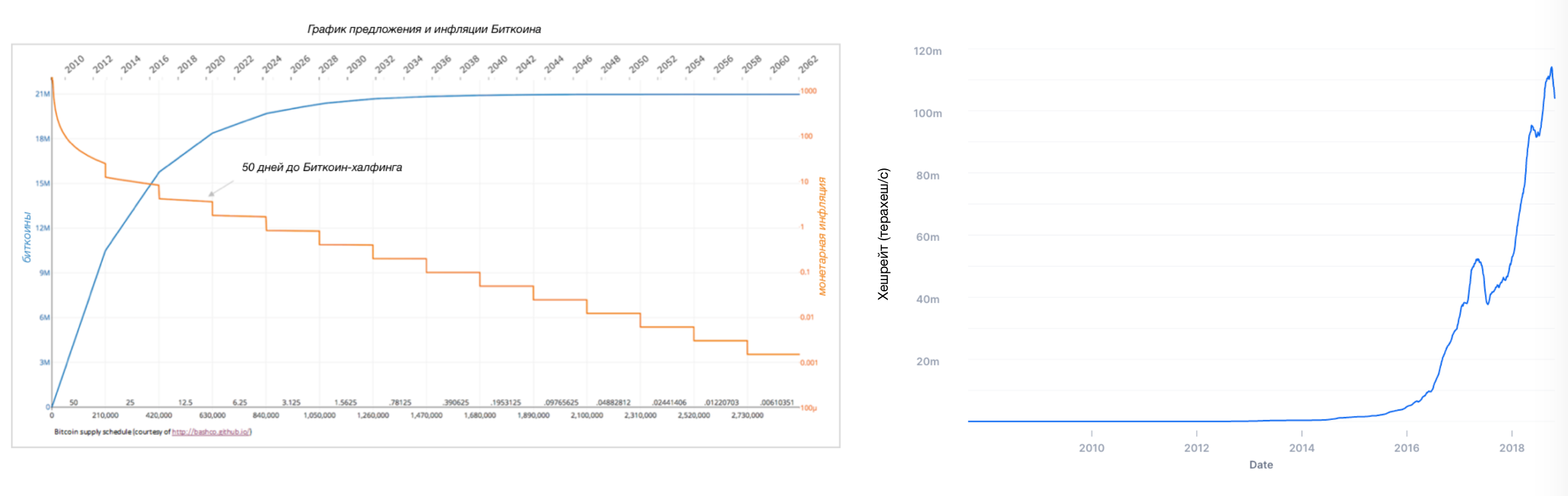

Запас биткоинов зафиксирован на отметке 21 миллион монет. Монеты выпускаются по предопределенному графику в среднем каждые 10 минут. В первые четыре года майнер, нашедший новый блок, получал 50 BTC, спустя четыре года награда снизилась до 25 BTC и продолжала регулярно сокращаться вдвое. Данное явление называется халвингом. Учитывая это правило, мы получаем график выпуска новых монет, который предусматривает награду майнеров до тех пор, пока 21 миллион биткоинов не станет доступен для транзакций. Примерно к 2140 году награда майнерам постепенно сойдет на нет. Кроме того, объем данных, который сеть Биткоина может обрабатывать каждые 10 минут, является фиксированным. Это приводит к, так называемой, войне за пространство в блоках, известную как рынок транзакционных сборов.

Сегодня сеть Биткоин защищена, прежде всего, ценностью награды за блок (12.5 BTC/10 минут), которая фактически является ценой, уплачиваемой всеми держателями биткоинов. Таким образом, затраты на обеспечение безопасности сети равномерно распределяются между всеми ее участниками. Но в какой-то момент в будущем, поскольку количество биткоинов, появляющихся с каждым блоком, будет продолжать сокращаться вдвое, безопасность сети Биткоин будет в большей степени обеспечена комиссиями за транзакции, уплачиваемыми физическими лицами, инициирующими эти самые транзакции. Безопасность сети на сегодняшний день, в основном, обеспечивается за счет держателей монет (награда за блок), но эта ответственность постепенно перекладывается на участников сети, инициирующих транзакции (комиссия за транзакцию). Исторически этот процесс перехода повышал общую безопасность сети посредством увеличения доходов, получаемых майнерами и измеряемых в долларах США. При этом, общая стоимость поддержания безопасности Биткоина снижалась.

Многие, сомневающиеся в будущей жизнеспособности безопасности Биткоина, предполагают, что модель безопасности Биткоина на основе комиссий за транзакции неустойчива, и следовательно, в будущем для обеспечения адекватной защиты сети может потребоваться определенная инфляция. Они предполагают, что в какой-то момент в будущем нам, возможно, придется снова распределить расходы на безопасность сети Биткоин путем изменения общего предложения монет и повторного введения или увеличения субсидий за добытые блоки.

Этот аргумент часто используется в качестве примера для объяснения того, что “altcoin X” “ставит значимость безопасности выше значимости фиксированной денежно-кредитной политики”. По их словам, вместо того, чтобы следовать фиксированному графику поставок, эмиссия валюты должна быть переменной, что позволило бы финансировать необходимый уровень безопасности. Эта статья продемонстрирует, что в основе этих аргументов лежат доказуемо ложные предположения, а затем, используя аксиоматические предположения, проедоставит контраргументы.

Дальнейшая аргументация основывается на том, что Биткоин функционален, это — аксиома, которую несложно подтвердить. Предлагаю вам самостоятельно в этом убедиться перед тем, как продолжать. Прежде чем понять, почему безопасности Биткоина в будущем ничего не угрожает, мы должны осознавать причину функционирования Биткоина сегодня.

Если Биткоин функционален, продолжайте читать. В противном случае, благодарю за внимание и всего хорошего.

Почему Биткоин все еще функционален?

Биткоин все еще функционален сегодня, потому что некоторые субъективно считают его достаточно ценным. Если бы никто не ценил Биткоин, он бы перестал существовать. Согласны ли вы с тем, что биткоин является ценным или нет, не имеет значения. Есть несколько способов, которыми участники поддерживают сеть. Некоторые биткоинеры поддерживают ее, используя биткоины в качестве средства сбережения. Некоторые из них запускают полные Биткоин-ноды, тем самым проверяя, что каждый блок транзакций соответствует правилам консенсуса сети. Другие работают над кодом в надежде, что он будет использоваться остальными участниками сети. Это, безусловно, тот случай, когда не каждый, кто хранит средства в биткоинах, запускает полную ноду или пишет код, и когда некоторые кодеры и операторы нод не хранят сбережения в биткоинах. В любом случае, все они поддерживают Биткоин.

Не стоит забывать о майнерах. Майнеры — это биткоинеры, которые поддерживают Биткоин, продавая сети электроэнергию (в виде максимально возможного количества хешей SHA-256 в секунду). Они обрабатывают Биткоин-транзакции, обеспечивая тем самым безопасность денежной политики сети. Электроэнергия, потраченная майнерами, оплачивается в биткоинах. Майнеры сами выбирают, кому продавать хешированную электроэнергию — они могут продавать ее тем, кто предлагает более высокую комиссию за транзакции (высокие сборы), а могут жертвовать свою электроэнергию людям, которые вообще не платят за транзакции (нулевые сборы). Они даже могут сжигать электроэнергию, добывая пустые блоки без каких-либо транзакций, и в этом случае единственная их компенсация будет в форме награды за блок (в настоящее время 12,5 BTC каждые 10 минут). Никаких обязательств. Майнеры вольны самостоятельно выбирать, кому продавать свое электричество. Наконец, они вообще не обязаны продавать свою электроэнергию именно сети Биткоин. На сегодняшний день большинство производителей электроэнергии придерживаются именно этой политики.

Никто из участников сети Биткоин (включая майнеров) точно не знает, какой будет цена биткоина в ближайшем будущем; тем не менее, большинство биткоинеров считают, что со временем она будет расти, что является основной причиной, по которой некоторые на сегодняшний день готовы распрощаться с ценностью в каком-либо ее виде в обмен на биткоин. Тем не менее, никто не знает, каким будет его стоимость завтра. К счастью, в Биткоин встроена одна очень хитрая функция. Эта функция называется корректировка сложности и она гарантирует, что, пока биткоин ценен для некоторого количества участников, всегда будет экономический стимул продавать электроэнергию для обеспечения безопасности сети и соблюдения денежной политики, вне зависимости от колебаний курса. Корректировка сложности калибрует сеть с целью поддержания фиксированной денежной политики Биткоина и его 10-минутных интервалов создания блоков, полностью независимых от цены биткоина, измеряемой в любой другой валюте, или от количества участников в сети. Она нацелена на балансировку необходимых объемов хешируемой электроэнергии (каждые 2016 блоков) и обеспечению соответствия частоты появления новых блоков и потока монет фиксированному графику.

Для тех, кто наблюдает за сетью извне, это обычно означает, что, если ценность сети увеличивается, количество требуемой электроэнергии увеличивается, а если ценность уменьшается, снижаются и требования к объемам электроэнергии. Эта корректировка гарантирует, что всегда будут те, кому выгодно продавать электроэнергию сети вне зависимости от цены биткоина относительно других валют. Мы можем убедиться, что в данный момент эта модель работает в соответствии с планом, потому что, как мы ранее установили, Биткоин все еще функционален и следует заданной средней частоте появления блоков, несмотря на колебания цены, хешрейта и сложности за последние 11 лет.

Все участники сети Биткоин добровольно выбрали эту систему по многим причинам, одна из которых заключается в том, что биткоин является валютой с ограниченным предложением. Фактически, это может быть единственной формой абсолютной редкости, известной человечеству, что является основной причиной ценности биткоина. Фиксированное предложение в 21 миллион — первоочередная причина, по которой затраты за безопасность являются оправданными. Не будь фиксированного предложения, сеть не обладала бы ценностью и отсутствовал бы смысл обеспечивать ее безопасность. Обеспечение безопасности Биткоина возможно лишь благодаря согласованию стимулов, основанных на четко определенных правилах, математике и коде.

Редкость биткоинов подкрепляется, поскольку со временем сеть становится все более децентрализованной. Поскольку все больше людей осознают ценность этой редкости и значимость безопасности сети; они выбирают один или несколько из перечисленных выше методов для его защиты, что делает его более ценным, что заинтересовывает все больше людей. Это петля обратной связи, основанная на стимулах Биткоина.

Рынку транзакционных комиссий 11 лет

Широко распространенное мнение, согласно которому модель безопасности Биткоина неиспытанна, является ложным. Биткоин функционировал и постоянно тестировался в течение более 11-и лет, и правила были известны всем участникам на протяжении всего времени существования сети. Четкие правила, необходимые для поддержания предложения Биткоина, могут быть лично проверены каждым участником сети. Постоянство его потока является одним из основных факторов повышения стоимости монет, и по мере роста ценности биткоинов, все больше людей предпочитают продавать электроэнергию сети. Владельцы биткоинов платят майнерам за хешированную электроэнергию в соответствии с рыночной стоимостью, которая корректируется каждые 2016 боков. Взамен майнеры обеспечивают безопасность сети Биткоин. Майнеры будут продолжать продавать электроэнергию биткоин-ходлерам только в том случае, если то, что они получают взамен, является достаточно ценным.

Это осуществляется посредством следующих функций:

- Увеличение количества участников, хранящих сбережения в биткоинах;

- Корректировка сложности;

- Рост доверия к фиксированному предложению в 21 миллион монет;

- Конкурентные торги за пространство в блоке.

Количество хешированного электричества, обеспечивающего безопасность сети, в долгосрочной перспективе увеличивается. Это означает, что ценность биткоинов настолько возросла, что, несмотря на то, что текущее номинальное вознаграждение за нахождение нового блока ниже, чем во время любой другой эры существования сети, биткоин надежнее, чем когда-либо раньше. Покупательная способность (или реальная ценность) вознаграждения за блок продолжает расти, несмотря на то, что номинальное вознаграждение за блок постоянно снижается.

Но давайте рассмотрим конкретное заявление, которое пытаются выдвинуть скептики: сегодня награда за блок, представляющая собой социализированную стоимость, выплачиваемую всеми держателями монет, составляет большую часть вознаграждения, выплачиваемого майнерам за предоставление хешированной электроэнергии. Что произойдет, когда плата за транзакции станет единственным стимулом для майнеров продавать электроэнергию? Многие скептики говорят что-то вроде:

“Если предположить, что стоимость биткоина составляет $X, комиссия за транзакции должна составлять не менее $Y, чтобы покрыть сегодняшние расходы на майнинг в отсутствие вознаграждения за найденный блок.”

Это высказывание звучит довольно пугающе, но оно основывается на трех ошибочных предположениях. Причиной тому является укоренившаяся тенденция оценивать биткоин в других валютах!

Ложное предположение 1: Предполагается, что биткоин стоит $X. Биткоин никогда не будет представлять абсолютно стабильную ценность. Ценность субъективна, и на этапе ценообразования биткоина, который все мы сейчас наблюдаем, она чрезвычайно нестабильна. Корректировка сложности повторно калибрует спрос сети на электроэнергию, чтобы владельцы платили рыночную стоимость за безопасность.

Ложное предположение 2: Комиссия за транзакции должна равняться $Y. Какова ценность доллара на сегодняшний день? Почему мы пытаемся измерить ценность актива в будущем относительно сегодняшней стоимости доллара? Исторически транзакции при их оценке в сатоши с течением времени дешевеют, поскольку люди находят более эффективные способы отправки небольших объемов данных.

Сеть Биткоин не запрограммирована оценивать стоимость биткоинов, выраженную в других валютах. Есть только то, что пользователи сети готовы заплатить за отправку транзакции, и электроэнергия, которую готовы продать майнеры; все это балансируется путем корректировки сложности чтобы добиться согласованного времени нахождения новых блоков.

Ложное предположение 3: Оценка будущих затрат на майнинг, основываясь на текущих затратах. Мы обладаем эмпирическими данными, что сами по себе хеши становятся дешевле по мере улучшения ASIC-майнинга, и мы знаем, что ценность биткоинов непредсказуема в будущем. Входными данными для этой системы являются электричество (в форме хешей) и корректировка сложности, которая калибруется таким образом, что всегда будут те, кому выгодно продавать сети электроэнергию. Так определяется рыночная стоимость безопасности сети. Мы также знаем, что подавляющее большинство производителей энергии еще не приняли решения продавать избыточную электроэнергию Биткоин-пользователям. Когда они осознают, что сеть Биткоин можно использовать для монетизации избыточного электричества, себестоимость хеширования станет еще ниже.

В сети слишком много переменных: ценность биткоинов и количество участников постоянно колеблется, объем дешевого электричества и поставки ASIC-оборудования огромны и увеличиваются, а корректировка сложности калибрует Биткоин, поддерживая тем самым баланс сети и ее безопасность. Учитывая, что Биткоин все еще функционален сегодня, какие именно входные данные в конечном итоге необходимо рассматривать?

Совершают ли участники сети сделки? Платят ли они комиссионные за транзакции в биткоине? Если ответ на этот вопрос положительный, то рынок комиссий и безопасность Биткоина функционируют как положено.

В качестве примера, призванного разложить данную ситуацию по полочкам, вспомним Ласло и его знаменитую транзакцию в 2010 году, когда он отдал 10,000 BTC за 2 пиццы. Мало кому известно, что комиссия за транзакцию составила 1 BTC. В то время 1 BTC стоил ~ $0,004, а хешрейт составлял 0,000075 терахешей в секунду. Общая прибыль за добычу того блока составила 51 BTC, включая награду за блок и комиссии за транзакции майнерам; на тот момент это приравнивалось к 20 центам хешированной электроэнергии. На сегодняшний день одна только комиссия Ласло приравнивается к $7300. Бóльшая часть электроэнергии в то время была пожертвована энтузиастами, потому что биткоин имел очень небольшую ценность; на тот момент Биткоин был ценен лишь для горстки людей, расценивающих его как эксперимент. Спустя 10 лет комиссия за все транзакции в блоке №625027 составила 28 миллионов сатоши (0.28 BTC), что было эквивалентно примерно $2000, а обрабатывался этот блок сетью с общим хешрейтом 104 миллиона терахешей в секунду. В будущем эти комиссионные за транзакции могут составить $20,000, $200 или $200,000.

В конечном счете, аргумент сводится к тому, что мы не можем предсказать будущую стоимость биткоина. В случае снижения цены сеть может требовать меньших затрат на обеспечение безопасности, чем сегодня. Но сеть Биткоин была спроектирована таким образом, чтобы ценность сатоши (наименьшей единицы) не влияла на ее функционирование, если только это значение не равняется нулю, и в результате она продвигается вперед независимо от цены или суммы, которую люди платят в сатоши за транзакции. Цена биткоина в будущем не влияет на функционирование сети, а только на количество требуемой хешированной электроэнергии.

Инфляция как “решение” вопроса безопасности

Выше мы установили, что у биткоина нет проблем с безопасностью, потому что стимулы сбалансированы таким образом, чтобы рынок всегда определял цену безопасности на основе текущей ценности сети; но давайте выдвинем популярное ошибочное предположение. Давайте предположим, что безопасность Биткоина неудовлетворительна (но он каким-то образом функционален). Даже если бы это было так, предложение отказаться от фиксированного предложения с целью повышения безопасности — крайняя логика кейнсианской экономики, не имеющая реальных оснований.

Это предложение вытекает из ошибочного предположения о том, что повышение количества единиц денежного товара увеличивает общую ценность системы. Подобное убеждение уместно для альткоин маркетолога, Нобелевского лауреата или председателя отделения ФРС.

Это буквально причина, по которой был создан биткоин.

К сожалению, введение денежной инфляции не сможет никого осчастливить, разве что тех, кто печатает валюту и их друзей. Причиной тому эффект Кантильона. Этот эффект описывает неравномерность распределения знаний о девальвации валюты в обществе, предоставляя преимущество тем, кто имеет право печатать деньги, и создавая экономические трудности для тех, кто находится “дальше от принтеров”. Валюта — не продукт, не компания. Увеличение предложения просто означает, что ценность каждой отдельной единицы снижается и передается от тех, кто держит валюту, тем, кто создает больше единиц и распределяет их, прежде чем остальная часть населения поймет, что их сбережения были обесценены.

Полезность валюты заключается в эффективном сбережении и отражении ценности. Этот процесс эффективен в том случае, когда эмиссия и правила поставок прозрачны, и никому не предоставляется никаких преимуществ. Искажение предложения лишь искажает способность валюты выполнять функцию сбережения и отражения ценности и не приводит к росту ценности или безопасности валюты.

Ограниченное предложение повышает безопасность

Текущее вознаграждение за блок — это плата каждого держателя биткоинов майнерам, которые продают сети хешированную электроэнергию. Это вознаграждение вполне оправданно на сегодняшний день, потому что 21 миллион биткоинов уже существует, и, если предложение биткоинов претерпит каких-либо изменений, держатели монет, появившихся благодаря форку, могут продать новый токен, не следующий консенсусу оригинального протокола, за биткоины, поддерживая тем самым фиксированное предложение биткоинов.

Начальная фаза развития Биткоина предоставляет майнерам, продающим электроэнергию участникам сети, возможность не включать какие-либо транзакции в блоки, потому что они получают вознаграждение за каждый добытый блок. На данном этапе это вознаграждение гарантируется каждым обладателем монет. Будьте уверены, каждый биткоинер на сегодняшний день косвенно платит за каждый обработанный блок, независимо от того, участвует ли они в той или иной транзакции.

На начальном этапе развития сети это, вероятно, приводит к трагедии общих ресурсов, поскольку отдельные участники получают возможность потратить BTC (о ужас!) посредством транзакции, где большинство комиссии будет равномерно распределено между всеми участниками сети, а майнеры по-прежнему получат оплату за хеширование электроэнергии, даже если будут добывать пустые блоки. По мере уменьшения субсидии майнерам будет все менее выгодно добывать пустые блоки — оплата за добычу блока будет переходить от распределенной между всеми участниками сети к непосредственно тем участникам, которые будут совершать транзакции. Это нормально, потому что даже сегодня абсолютное большинство блоков Биткоин полны транзакций, оплаченных участниками. Учитывая, что полные блоки уже не являются редкостью при текущем уровне принятия Биткоина, рост числа пользователей, вероятно, приведет к увеличению стоимости валюты. Это, в свою очередь, приведет к дальнейшему росту дефицита пространства в блоке. Тем не менее, мы никогда не сможем предсказать стоимость биткоина в будущем, мы лишь можем констатировать тот факт, что несмотря на колебания стоимости, сеть функционирует в соответствии с ожиданиями.

По мере того, как конкурентоспособность на рынке хешированной электроэнергии растет, специализация в различных областях энергетики будет расширятся. Некоторые участники будут сосредоточены на производстве чипов ASIC, другие будут искать и использовать самые доступные источники электроэнергии, а третьи должны будут оптимизировать механизмы осуществления транзакций с целью увеличения прибыли. Наконец, не исключено развитие рынков майнинг-деривативов, нацеленных на сглаживание возможных неровностей, появление которых можно ждать с любой стороны. Подобные решения уже можно наблюдать на примере рынка деривативов электроэнергии в Техасе.

В результате применения фиксированных правил, жесткой конкуренции, увеличения масштаба и специализации, биткоин-майнинг постепенно становится более децентрализованным, что приводит к дальнейшему росту уровня безопасности.

Если бы все и согласились внести изменения в предложение биткоинов (очень плохое решение), это нарушило бы стимулы децентрализации, уменьшив потребность майнеров в повышении эффективности, улучшении технологии микросхем ASIC и обработке максимально возможного количества транзакций.

Если участники будут платить производителям электроэнергии вне зависимости от их продуктивности, это приведет к тому, что плата за безопасность сети будет завышена.

21 миллион не подлежит обсуждению

Введение инфляции разрушило бы ценность Биткоина в целом, в очередной раз доказав, что печать валюты и копирование цифровых активов — тривиальная практика. Взгляните на любую другую валюту.

Цифровая редкость — неповторимое явление.

Наилучшей защитой биткоина от всех других валют является твердость его денежной политики, которая социально и технически поддерживается каждым участником сети. На протяжении марафона господства Биткоина не исключены баги в плане инфляции, хард-форки и новые напечатанные из ниоткуда валюты. В подобных ситуациях социальный консенсус сыграет свою роль и гарантирует обеспечение политики 21 миллиона монет. Но что же такое этот социальный консенсус?

Если вы все еще думаете, что денежная политика Биткоина небезопасна, просто создайте форк, заточенный на инфляцию. Это несложно; Биткоин — это система, которая не требует разрешения, и все идеи могут быть опробованы в условиях открытой конкуренции.

Тем не менее, с появлением каждой новой копии Биткоина, я буду делать то же, что и со всеми предыдущими форками, эирдропами и бесконечно раздувающимися валютами — конвертирую их в биткоин — единственный истинно редкий актив. Это процесс, который передает богатство от тех, кто не понимает экономику, тем, кто ее понимает. Увеличение денежной массы не прибавляет ценность, а лишь передает ее. Лично я убежден, что процесс передачи богатства от тех, кто не понимает эти концепции, тем, кто их понимает, приведет к положительным результатам для человечества в будущем.

Несложно создать любое желаемое количество единиц валюты. В Биткоине 21 миллион не подлежит обсуждению.

Представленные взгляды принадлежат исключительно мне, а не Unchained Capital или моим коллегам. Спасибо Паркеру Льюису и Уиллу Коулу за ценную обратную связь.