Итоги уходящего года, спекуляции о наступающем и, пожалуй, единственный способ “выйти сухим из воды”

Cтатья подготовлена биткоинером Tony B

Все институты, связанные в той или иной степени с опасностью при функционировании, руководствуются определенным протоколом в случае потенциально критических ситуаций. Пожалуй, самым рутинным (и не раз всплывавшим) примером является гражданская авиация: в случае ожидаемой турбулентности “Приведите спинки кресел в вертикальное положение, пристегнитесь, и поднимите столики… сначала обеспечьте кислородной маской себя, а затем своего ребенка…”

Подобного рода протоколы, разумеется, используются и в экономических институтах всего мира … Но вот в чем загвоздка: участники мировой экономики уже и так “сидят по струнке смирно, пристегнулись и подняли столики”. И вот сегодня из отсеков над их головами выпали кислородные маски…

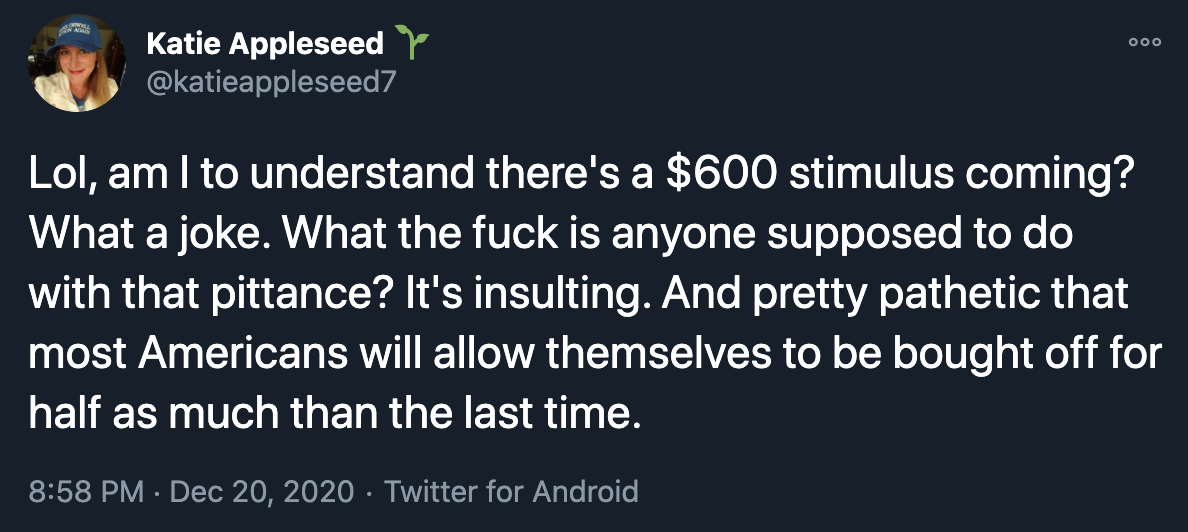

20 декабря 2020 президент США Дональд Трамп подписал очередной пакет стимулирующих мер в размере $900 миллиардов для борьбы с последствиями коронавируса. CNBC уже окрестил происходящее хорошими новостями, но многие рядовые граждане недовольны, а некоторые даже сочли столь незначительную сумму за унижение.

“Какого черта нам делать с этими грошами?”

Любого количества денег достаточно для любого объема экономики.

Печать бумажек (или добавление нулей в системе) из ниоткуда не создает никакой ценности,

а лишь обесценивает валюты, лежащие в кошельках граждан.

Я хотел бы представить вашему вниманию обновления текущего года, произошедшие с момента написания предыдущей моей работы в мае 2020-го и указать на более глубокую проблему, обещающую развернуться у нас на глазах уже в 2021 году.

Традиционная система хрупка и ненадежна

Если 2020 год к чему-то и привел, так это к “нормализации” того, что когда-то считалось «гранью», с завидным успехом указав на то, что системы, от которых напрямую зависит наше благосостояние и здоровье и, не побоюсь этого слова, будущее, прогнили и не обладают даже намеком на способность к самовосстановлению или реформированию, а потому гораздо более хрупки, чем мы могли бы себе представить.

Ситуация с COVID стала лишь искрой, которая в полумраке экономической безответственности мировых лидеров и неосведомленности большинства рядовых граждан, подожгла факел, проливший свет на текущую ситуацию, заставив многих задуматься, а некоторых — и вовсе принять кардинальные и доселе немыслимые решения.

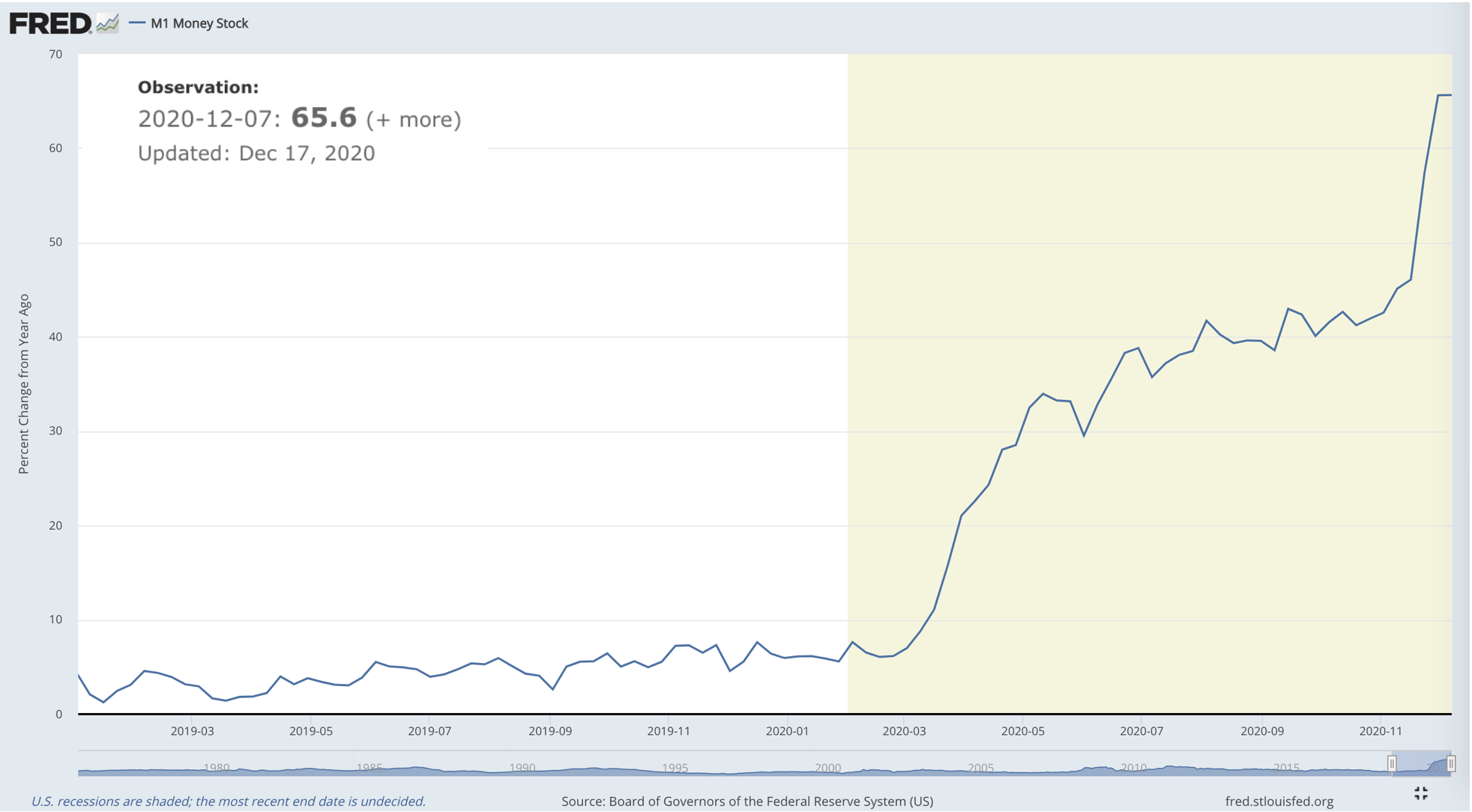

Тем временем ФРС не теряет времени и делает то, что у нее получается лучше всего — наводняет экономику все бóльшим (и, по сути, безлимитным) количеством новых ничего не стóящих фантиков, по какой-то причине, видимо, надеясь, что это каким-то магическим способом спасет ситуацию. Взглянем на поведение денежного агрегата М1 за 2019-2020гг.

По данным ФРС в 2020 году М1 вырос на 65.6% относительно всех напечатанных ранее долларов (за всю историю существования государства)

Напомню, что М1 является денежным агрегатом, так называемым показателем структуры денежной массы. Денежными агрегатами называются виды денег и денежных средств, отличающиеся друг от друга степенью ликвидности (возможностью быстрого превращения в наличные деньги).

М1 = наличные деньги в обращении (монеты, банкноты) + чеки, вклады до востребования (в том числе банковские дебетовые карты), остатки средств в национальной валюте на расчетных счетах организаций, текущих и иных счетах до востребования населения, нефинансовых и финансовых (кроме кредитных) организаций.

И это без учета очередных $900 миллиардов, уже стоящих на низком старте, согласно документу, на котором еще не высохла подпись, пожалуй, самого необычного президента США за всю историю.

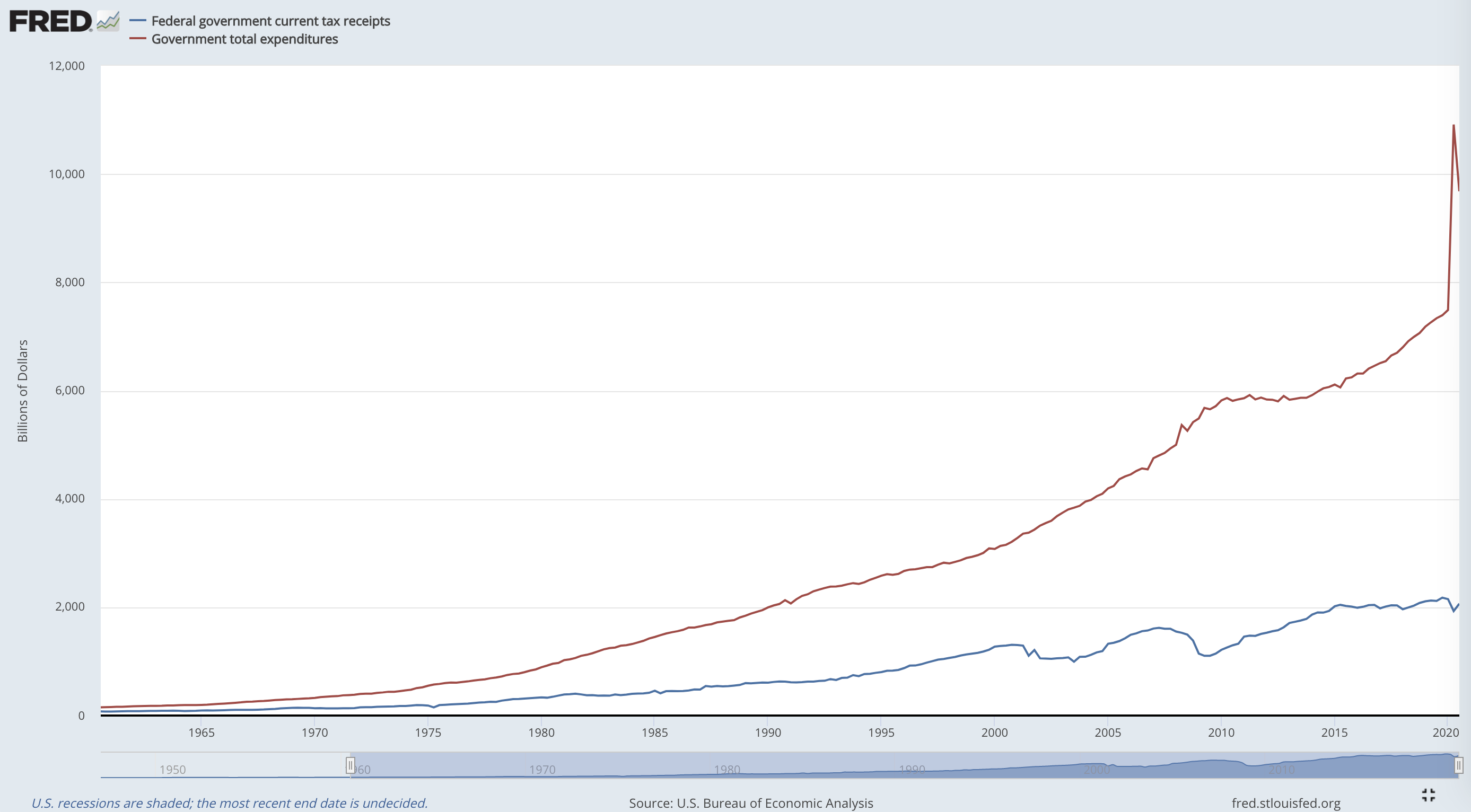

Вдобавок, совокупные траты правительства все сильнее отдаляются от их первоочередного источника доходов — налогов. Разумеется, бесконтрольная печать фантиков является, в том числе, отчаянной попыткой поправить ситуацию и “взять свое” посредством повышенной инфляции (также называемой “невидимым налогообложением”, а чаще попросту воровством) и наградить правительственных прихвостней, используя так называемый эффект Кантильона.

На фоне сложившейся ситуации самым простым способом пополнения правительственных резервов

является “скрытое налогообложение” путем разбавления ценности уже существующих долларов через печать новых.

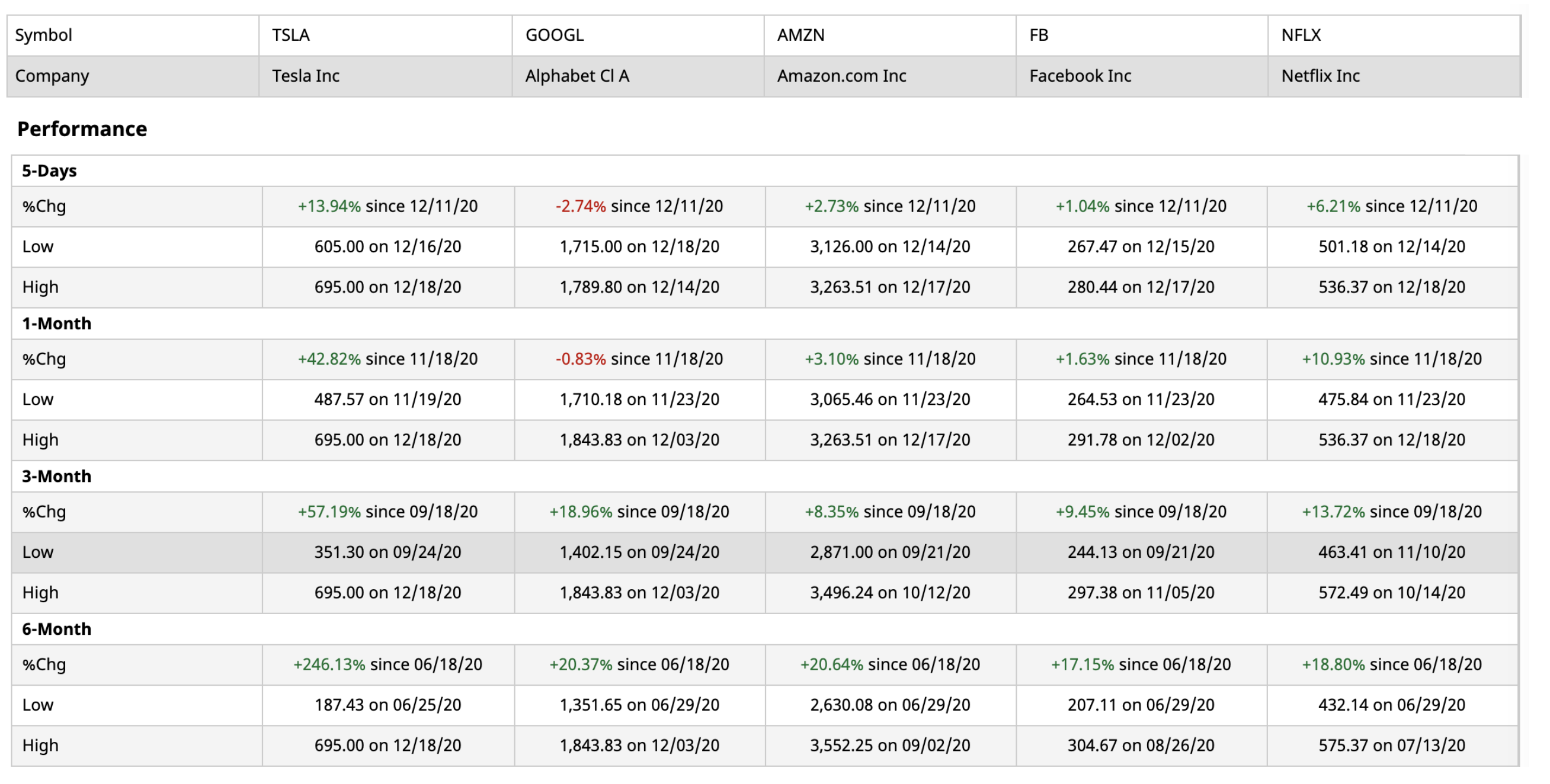

Более того, большинство новых стимулов, как правило, отправляются прямиком на фондовый рынок, а более “изысканные инвесторы” вкладывают средства в криптовалюты (но об этом чуть позже). На этом фоне доллар США, как и положено, всецело посвятил себя свободному падению. Дело в том, что сейчас в США не происходит ровно ничего хорошего, что могло бы вернуть веру населения в доллар.

На фоне столь шаткой экономической ситуации рост цен на акции технологических гигантов иначе, чем неуверенностью в долларе не назовешь

Может Трамп просто решил подложить свинью своему демократическому оппоненту? Пожалуй, оставим этот вопрос открытым — спекуляции политического характера лежат далеко за пределами контекста данного материала.

Им коронавирус бы взять и отменить…

... вроде не бездельники и могли бы жить

Помимо очевидного негативного влияния “стимулирования” экономики вертолетными деньгами, я неоднократно слышал от друзей и знакомых, проживающих в США, что подобные “акции милосердия” негативно влияют на общество в целом: некоторые граждане и вовсе отказываются работать, найдя лазейки в виде разнообразных правительственных субсидий, а часть уже выданных чеков по ошибке были отправлены “не в те руки” и потрачены, в том числе и за пределами США.

При этом сами методы и “решения” по борьбе с коронавирусом (не только в США, но и в большинстве стран мира) выглядят, мягко говоря, сомнительно. Магическим образом регионы, принимающие наиболее либеральные способы подхода к борьбе с ростом количества зараженных, показывают лучшие результаты, и наоборот, ужесточение мер приводит к росту инфицированных (что нередко искусственно скрывается от публики по вполне понятным причинам).

Негативный эффект от введения строгих мер передвижения населения заставляет задуматься

Помимо всего вышеперечисленного, открытыми остаются вопросы, заданные в предыдущих статьях этой серии: как будет решен вопрос безработицы (6.7% в США против 5.42% в среднем по миру), проблема платежеспособности (мы уже определили, что она не может решиться вливанием новых “средств”, ведь они решают абсолютно другую проблему — проблему ликвидности), не говоря уже о ряде не менее важных социальных проблем. И опять же: несмотря на то, что я привожу в пример США, проблематичной является не только подконтрольная (на сегодняшний день) Трампу юрисдикция — подобные проблемы не чужды абсолютному большинству современных стран.

Фиат всему виной…

Напомню, что само название фиатных денег происходит от латинского термина fiat — декрет, указание, “да будет так”.

Сама система, лежащая в основе этого “денежного” (в данном контексте я пишу слово “деньги” в кавычках, потому что фиатные валюты, как таковые, деньгами называться не имеют никакого права, подробнее об этом тут) инструмента лежит доверие к его эмитенту и уверенность граждан государства в правильности решений и твердости действий их правительства.

И большинство доверилось. А сегодня большинство пожинает плоды выбора своих предков, наделивших горстку бюрократов безграничной властью и возможностью бесконтрольно производить самый востребованный товар на планете Земля.

Дайте мне управлять деньгами страны, и мне нет дела, кто будет устанавливать там законы

— Амшель Майер Ротшильд

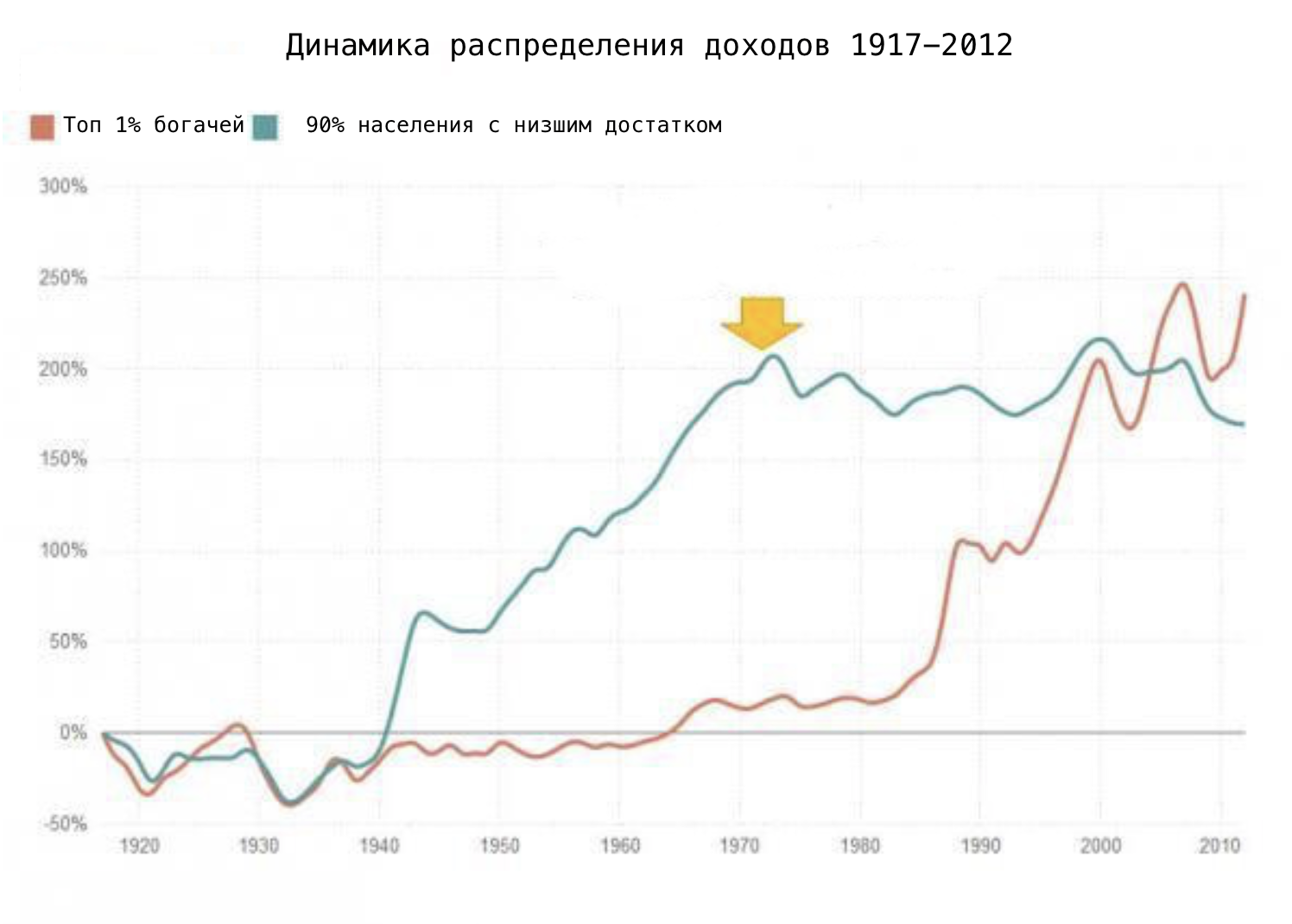

Пожалуй, лучшей визуализацией последствий обретения правительством США полного контроля над эмиссией мировой резервной валюты является сайт https://wtfhappenedin1971.com (какого черта произошло в 1971). Не буду останавливаться на этой дате подробно, узнать о ней больше можно в одном из моих предыдущих эссе, лишь упомяну, что именно в 1971 году президент США Ричард Никсон в одностороннем порядке объявил о прекращении конвертации доллара США в золото, фактически превратив мировую экономику из основанной на твердых деньгах (золоте) в фиатную, основанную на “авторитете Соединенных штатов”. Настоятельно рекомендую обратить внимание на ряд графиков, представленных на сайте, а я оставлю одну из основных, на мой взгляд визуализаций, наглядно поясняющей, что же, черт побери, произошло в 1971-м году:

Деньги — не более, чем инструмент, который, при попадании

“не в те руки” может привести к невероятно плачевным последствиям

Итак, основной проблемой, последствия которой мы наблюдаем сегодня является не бесконтрольная печать средств, как таковая … точнее, это, конечно, проблема, но корнем всех зол выступает именно доверие, в неограниченных объемах предоставленное мировым правительствам. Я не буду углубляться в разнообразные политические теории — это попросту не мое, скажу лишь, что мы (народ) саморучно предоставили до удивления небольшому количеству людей практически безграничные полномочия, и их человеческая сущность взяла свое.

Цензуроустойчивость — наше все!

Если вы знакомы с моими предыдущими работами, вы уже знаете к чему я клоню, хотя все и не так просто (об этом также чуть позже).

План Сатоши, похоже, работает как и было задумано. Спустя 12 лет после появления на острие финансового кризиса 2008 года Биткоин-вайтпейпера мы вновь оказались в самом жерле экономической угрозы мирового масштаба, но Биткоин уже далеко не та игрушка для гиков и шифропанков, которой он был чуть больше декады назад. Он у многих на слуху; более того, сегодня Биткоин активно используется по изначально задуманному “отцами-основателями” назначению — выступает в роли инструмента свободы, помогая активистам по всему миру добиваться справедливости и противостоять тираническим режимам.

Биткоин — инструмент операционной безопасности

Пятая фаза

Один из известнейших биткоинеров, аналитик и квант, PlanB (@100trillionUSD) считает, что развитие Биткоина происходит в соответствии с так называемыми фазами и уже давно, основываясь на информации, полученной благодаря его основной работе в крупной финансовой компании, указывает на то, что сейчас мы вошли в следующую, пятую фазу (#phase5) развития Биткоина. На этом этапе мы уже начали наблюдать как крупные инвесторы практически | каждый | день публично заявляют об аллокации части собственных активов, ранее хранящихся в USD в биткоины.

Просили институциональных инвесторов? Получите, распишитесь.

— Макс Кейдун

Буквально на днях я имел честь общаться с Максом Кейдуном, основателем и исполнительным директором р2р площадки HODL HODL, и он обратил внимание на довольно очевидную, тем не менее, мало кем поднимаемую тему (думаю Макс не будет против, если я с вами ею поделюсь;) : в последнее время на просторах интернета появляется все больше новостей и заявлений регуляторов о новых шагах в отслеживании биткоинов, включая ужесточенные процедуры KYC (знай своего клиента) и даже решение PayPal, например, вовсе запретить вывод криптовалют на личные кошельки, подразумевающие самостоятельное хранение приватных ключей, а соответственно, и полный контроль над собственными средствами.

В 2021 по мере роста цены первой криптовалюты мы бесспорно увидим повышенную заинтересованность институционалов, и, как следствие, еще больший рост цены на биткоин (не финансовый совет)… Регуляторы вряд-ли бы назывались регуляторами, если бы не их безудержное желание регулировать все, что шевелится. И вот биткоин зашевелился.

Майкл Сейлор (Microstrategy) учит Илона Маска как сделать своим акционерам одолжение ценностью в $100 миллиардов

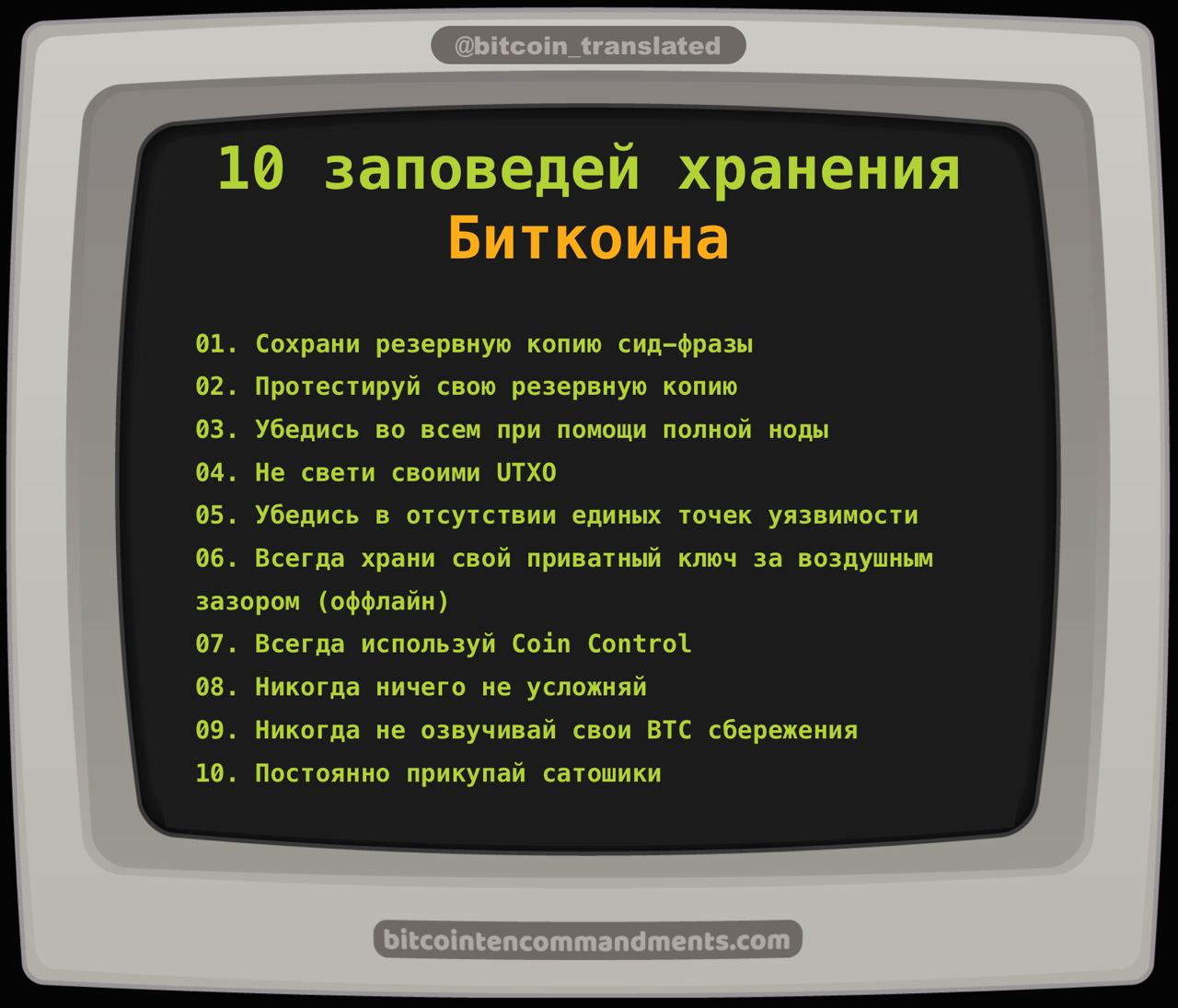

Я настоятельно рекомендую внимательно следить за западными тенденциями и начинать (если вы еще этого не сделали) задумываться о том, как вы приобретаете и храните свои биткоины: предоставляете ли вы личные данные при регистрации на той или иной площадке? Являетесь ли вы полноценным обладателем собственных приватных ключей? Не слишком ли вы много хвастаетесь о количестве накопленных биткоинов?

а ТЫ следуешь 10 основным правилам хранения биткоинов?

Я не пытаюсь никого подтолкнуть к сокрытию доходов или увиливанию от налогообложения, я лишь хочу донести до каждого основную мысль: четыре года назад всем, включая регуляторов, было наплевать на Биткоин, а сегодня все идет к тому, что правительственные организации развитых государств и финансовые гиганты уже начинают регулировать оборот “волшебных интернет-денег” и пытаться указывать кому и как можно взаимодействовать с Биткоином. Кто знает что им взбредет в голову еще через пару лет?

Основная опасность заключается в возможности раскола сообщества на два лагеря:

- те, кто пришел в Биткоин за его идею, благодаря осознанию первых принципов и не согласен с тем, что деньги, в основе которых лежит свобода и цензуроустойчивость, должны регулироваться;

- институционалы, спекулянты, “волки с Уолл-стрит”, хедж-фонды, финансовые советники и остальные акропаразиты, которые с радостью поддержат регуляции и будут заполнять налоговые бюллетени с такой скоростью, что их из их корпоративных ноутбуков повалит дым. Они преследуют одну цель: купить подешевле и продать подороже, оставляя при этом как можно больше (не менее жадных) новичков-неудачников с голой задницей..

В общем, думаю, вы уловили мою мысль, а дальнейшие решения и действия, как всегда оставлю сугубо за вами…

…Продолжать сидеть пристегнутым и в ужасе наблюдать за тем, как тают ваши хранящиеся в национальной валюте сбережения, прыгнуть прямо из самолета в кипящий спекулятивный котел или воспользоваться парашютом Биткоина, предлагающего каждому желающему не спрашивая ничьего разрешения обрести финансовый суверенитет — личное дело каждого — данный материал, как обычно, предоставлен исключительно в образовательных и увеселительных целях.

Увидимся на той стороне кроличьей норы, Искренне ваш, Tony B