Биткоин прошел очень долгий путь за свои одиннадцать лет существования. Он был создан как «одноранговая электронная денежная система», которая на сегодняшний день стала нечто большим. Фактически, Биткоин достиг огромных высот, превратившись из простой валюты в инвестиционный актив.

Криптовалюта продолжает занимать свою особенную нишу на мировом рынке и быть объектом всеобщего внимания и активного использования. В настоящее время она находит свое применение для инвесторов, которые видят на криптовалютном рынке потенциал для получения большой прибыли. Криптовалюта стала актуальна с первых дней, когда отдельные инвесторы покупали и держали цифровую валюту по мере ее роста и развития. Однако сегодня вокруг Биткоина также существует растущее и оживленное трейдинг сообщество.

Торговля биткоинами набрала гораздо большие обороты, чем просто покупка и продажа по разным ценам — она расширилась до масштабов традиционного трейдинга. Это привело к торговле криптовалютой с помощью фьючерсных контрактов и различных производных финансовых инструментов, которые поставляются с ней.

Понимание этой торговой среды важно для начинающего биткоин-трейдера, поскольку существуют как и сходства, так и ключевые различия, которые понятны и близки одним трейдерам больше, чем другим. Читайте далее, чтобы понять сущность торговли деривативами на биткоины и в чем разница между бессрочными свопами, фьючерсами и другими типами контрактов.

Ставки на будущее.

Недавно проведенный опрос показал, что спотовая торговля по-прежнему остается самой объёмной сферой для криптотрейдеров, но эта доля постепенно падает. Согласно опросу, 53 процента трейдеров являются спотовыми трейдерами, а 47 процентов торгуют производными. По мере появления все большего числа платформ и услуг, процентная составляющая трейдеров деривативами значительно выросла.

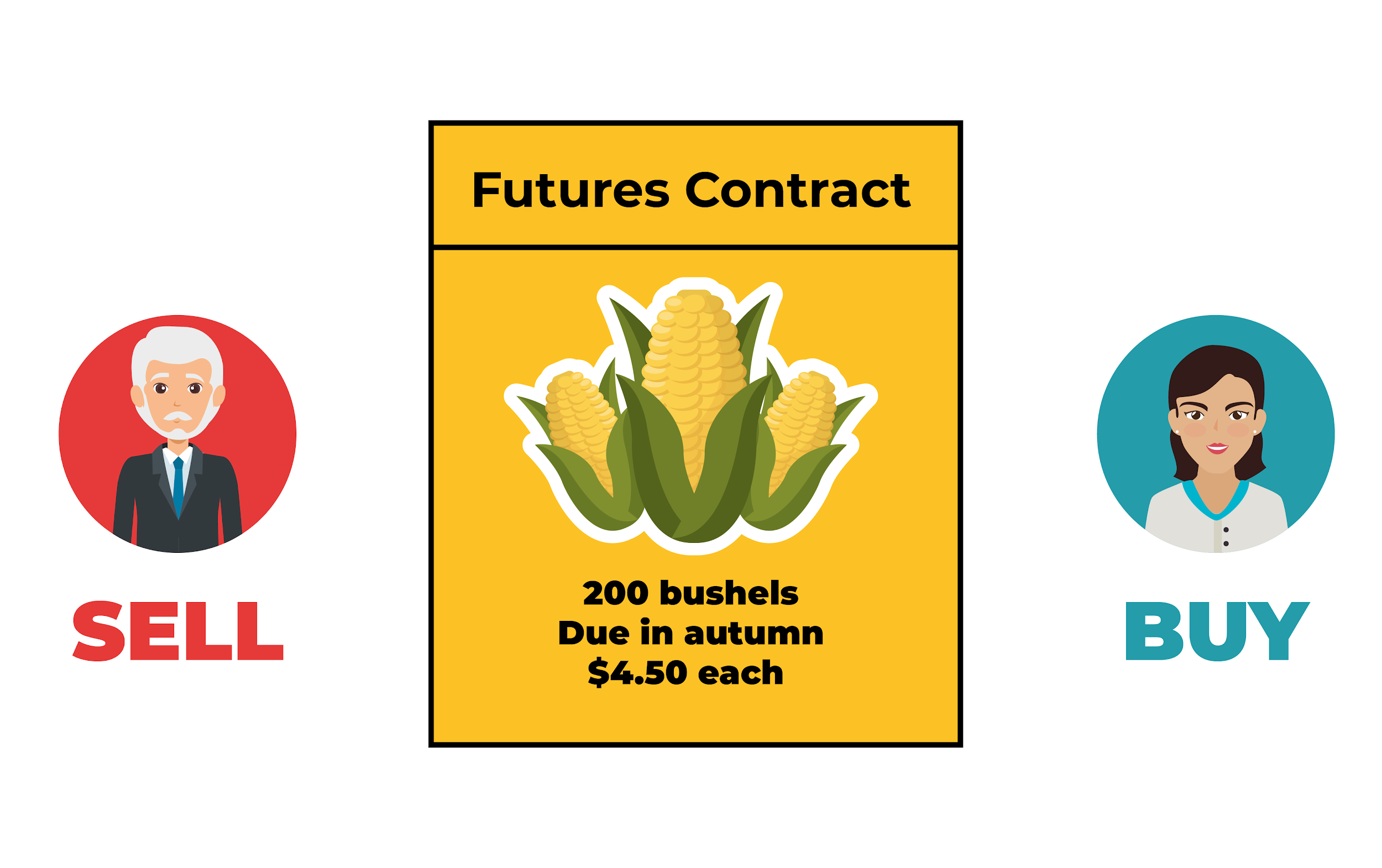

Один из наиболее популярных способов торговли Биткоином в настоящее время — фьючерсные контракты. Это контракты, которые позволяют инвесторам заключать соглашение о покупке и продаже биткоинов по заранее обговорённой цене и в определенное время. Такой метод торговли очень распространен среди ряда активов и сырьевых товаров.

Биткоин работает в этой структуре торговли из-за его хорошо известной волатильности. Контракт заключается по заранее определенной цене, которая, как ожидается, будет совершенно другой, когда срок контракта истечет. При торговле фьючерсными контрактами, покупатель и продавец должны соблюдать условия контракта независимо от новых рыночных условий.

Наверное уже становится ясно, почему фьючерсный контракт так привлекателен для трейдеров, так как они могут использовать фьючерсные контракты как для хеджирования против падающего рынка или для увеличения прибыли за счет разницы в цене. Использование контрактов для хеджирования или спекуляций зависит от того, в какую сторону пойдет рынок.

Например, если биткоин оценивается в 10 000 долларов за монету и фьючерсный контракт заключен на месяц, то это означает, что через месяц продавец продаст эту монету за 10 000 долларов, а покупатель купит ее по этой цене. Если цена монеты упадет, то продавец получит прибыль, поскольку хеджировал свою ставку открытием короткой (шорт) позиции.

Трейдер также может открыть длинную (лонг) позицию, если он предполагает, что цена будет расти, и таким образом извлечь выгоду от роста цены.

Различные типы контрактов.

Есть разные типы сделок, которые подходят под общий термин деривативов, и важно знать разницу. Биткоин трейдерам знакомы такие продукты, как фьючерсные опционы и бессрочные своповые контракты на Биткоин.

Бессрочные свопы на Биткоин работают так же, как фьючерсные контракты на Биткоин, за исключением того, что у них нет установленной даты окончания срока действия контракта. Обычно должен быть период времени, например месяц, когда контракт должен быть выполнен, но при бессрочном свопе контракт может действовать бесконечно.

Бессрочные свопы также имитируют спотовый рынок с маржой и, следовательно, торгуются близко к базовой справочной цене индекса. Эти изменения также означают, что трейдер должен знать о различных механизмах, которые вступают в силу при использовании бессрочных свопов. Некоторые примеры этих механизмов включают маркировку позиций, потому что эти контракты маркируются в соответствии с методом маркировки по справедливой рыночной цене (что помогает остановить ненужную ликвидацию).

В случае бессрочного свопа трейдер снова выбирает длинную или короткую позицию, но в этом случае появляется комиссия за финансирование. Это механизм, который обеспечивает сближение бессрочной цены со спотовой ценой путем обмена валютными свопами между трейдерами, занимающими длинные и короткие позиции. На рынке, финансирование, чаще всего выплачивается каждые 8 часов.

Здесь может произойти оплата, так как в случае, если ставка финансирования положительная, то длинные позиции будут оплачиваться, а короткие позиции получат финансирование. Если коэффициент отрицательный, все работает наоборот.

Различные варианты.

На рынке есть несколько вариаций фьючерсов на Биткоин, которые следует учитывать при торговле деривативами. Они также становятся все более популярными на традиционных торговых платформах, в которых интегрирован Биткоин трейдинг, например, на Чикагской товарной бирже (CME).

«Опцион» — это тип производного контракта, который дает владельцу право (не обязанность) купить или продать актив по определенной цене (цене исполнения) в течение заранее определенного времени (даты истечения срока действия). Что делает данный фьючерсный контракт более гибким.

Такая вариация контрактов дает возможность игрокам на рынке получать доход путем размещения различных позиций, а также хеджировать свои позиции, особенно при торговле Биткоин-парами, т.к. Биткоин сам по себе является волатильным активом.

В опционном контракте есть «автор» или продавец опциона и покупатель. Покупатель платит премию за опционный контракт, определяемую такими факторами, как денежность (текущая цена актива по сравнению со страйк-ценой), время истечения срока и подразумеваемая волатильность. Автор опциона принимает такую премию в качестве дохода. Им платят авансом, но они сталкиваются с высоким риском (в случае обнаружения), если опцион становится очень ценным для покупателя. Например, продавец пут надеется, что базовая акция не упадет ниже цены исполнения, покупатель надеется, что так оно и будет.

Множество возможностей.

Вхождение Биткоина в традиционный рынок торговли деривативами является важным шагом для актива, поскольку он дополнительно узаконивает и нормализует его по тем же принципам, что и золото или нефть. Более того, тот факт, что торговля всеми вышеупомянутыми производными осуществляется на таких крупных площадках, как СМЕ и Bakkt, а также на криптобиржах, как Overbit и Virtuse, демонстрирует популяризацию Биткоина и криптовалют и его принятие в качестве нового класса активов.

Overbit: Платформа для маржинальной торговли на рынках криптовалют, форекс и металлов.

Уведомление о рисках:

Торговля с кредитным плечом подразумевает высокий риск потери Ваших денежных средств, всегда следует торговать теми средствами, которые Вы можете позволить себе потерять. Маржинальная Торговля может быть не подходящей для всех инвесторов, поэтому до начала торговли с плечом удостоверьтесь в полном Вашем понимании присущих рисков, проконсультируйтесь со специалистом, если необходимо.

Заявление об ограничении ответственности:

Контент, размещенный на сайте, блоге, социальных сетях или иных платформах Overbit, не ориентирован и не является целенаправленным на конкретную страну или регион и его резидентов. Пожалуйста, прежде чем получить доступ на платформу Overbit, убедитесь, что правовые положения и регуляция Вашей страны не имеет запрет на использование и просмотр данного контента.