Глобальная картина выглядит, мягко говоря, не слишком позитивно, но, как говорится, выход всегда есть. Сегодня мы рассмотрим самые торгуемые активы, ценные бумаги и валюты в попытке увидеть «свет в конце туннеля».

S&P500

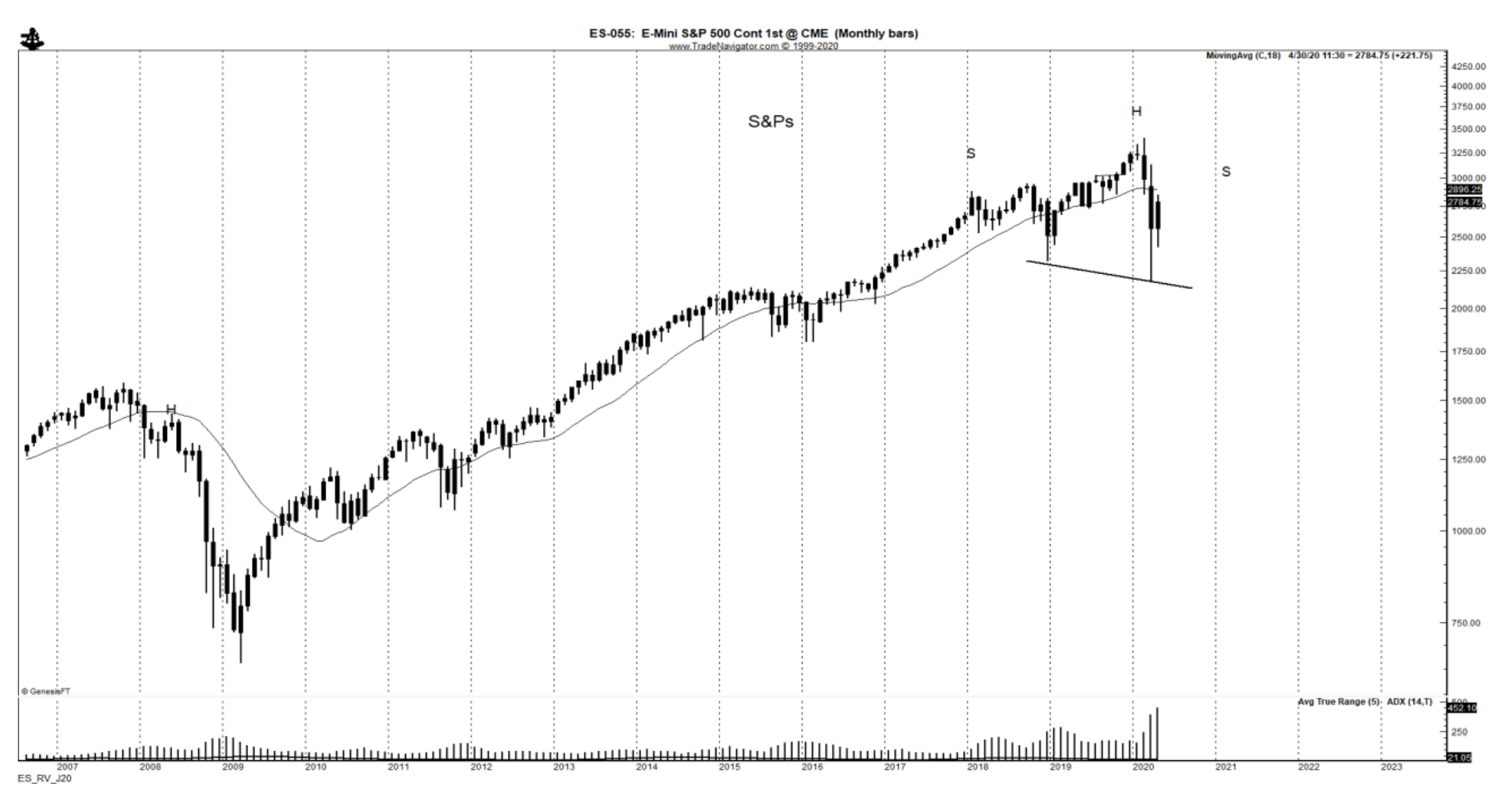

Ну что же, начнем с S&P500 и широкого взгляда на ситуацию. Спад S&P до уровня $2180 или около того был слишком большим для первого большого этапа.

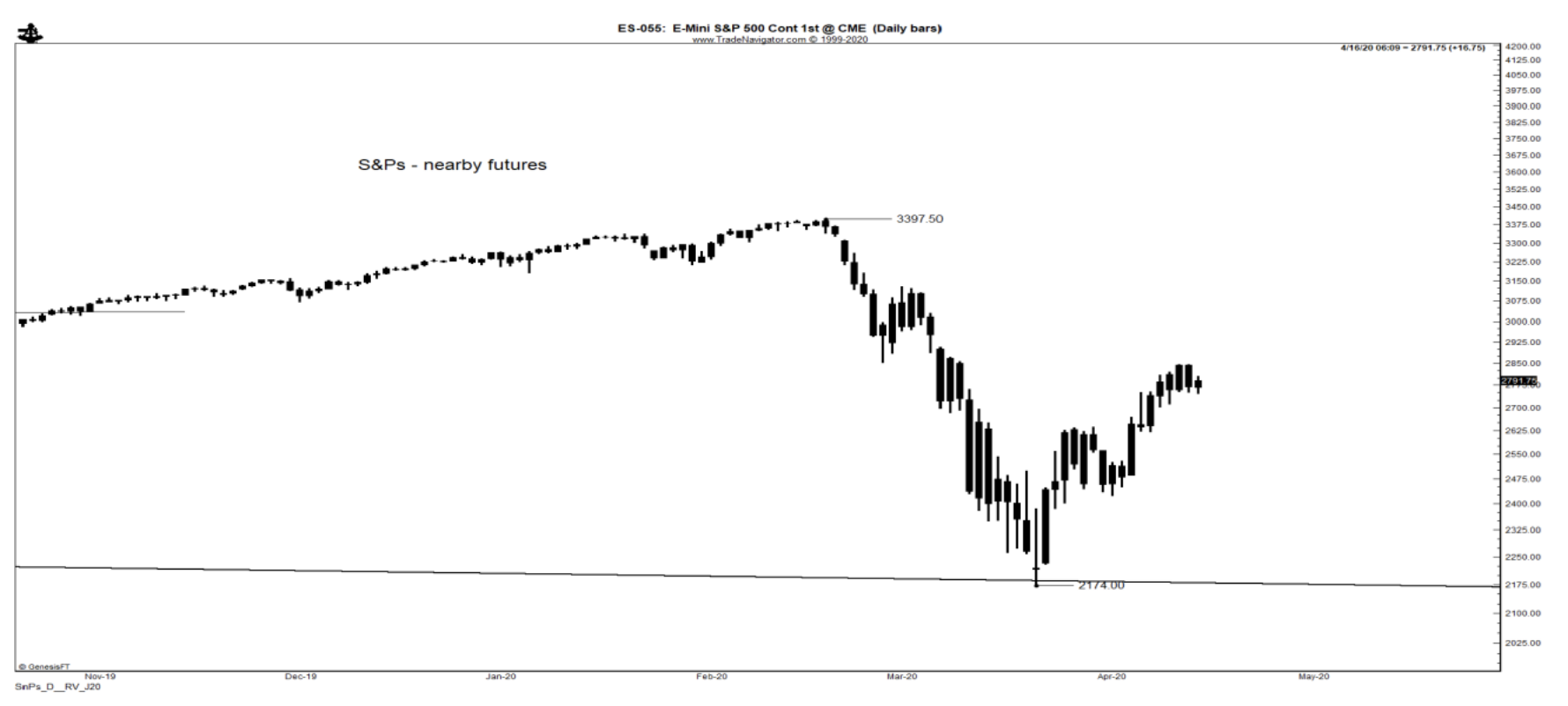

Фьючерсы S&P500

Но если принять во внимание все обстоятельства: 20%-30% безработица в США, самые низкие розничные продажи в истории, глобальная угроза вируса не отступает, этот самый спад похож на первый этап глобального медвежьего тренда и не исключено, что на росте до $2800 все и закончится.

Месячные показатели розничных продаж (США)

Питер наблюдает массивный паттерн “голова и плечи” на графике S&P, положивший начало в 2018 г. Он ожидает подъем до уровней плеча 2018 г. ($2800-$2950), за которым последует разворот и, вероятно, медвежий тренд.

S&P500

Если при анализе сегодняшней ситуации отталкиваться от показателей 2008 г., когда S&P провалился на 55%, можно ожидать значений на уровне $1700, а если смотреть на логарифмический график, то ситуация выглядит еще более плачевно и мы уже наблюдаем значения в зоне $1300-$1400.

FOREX

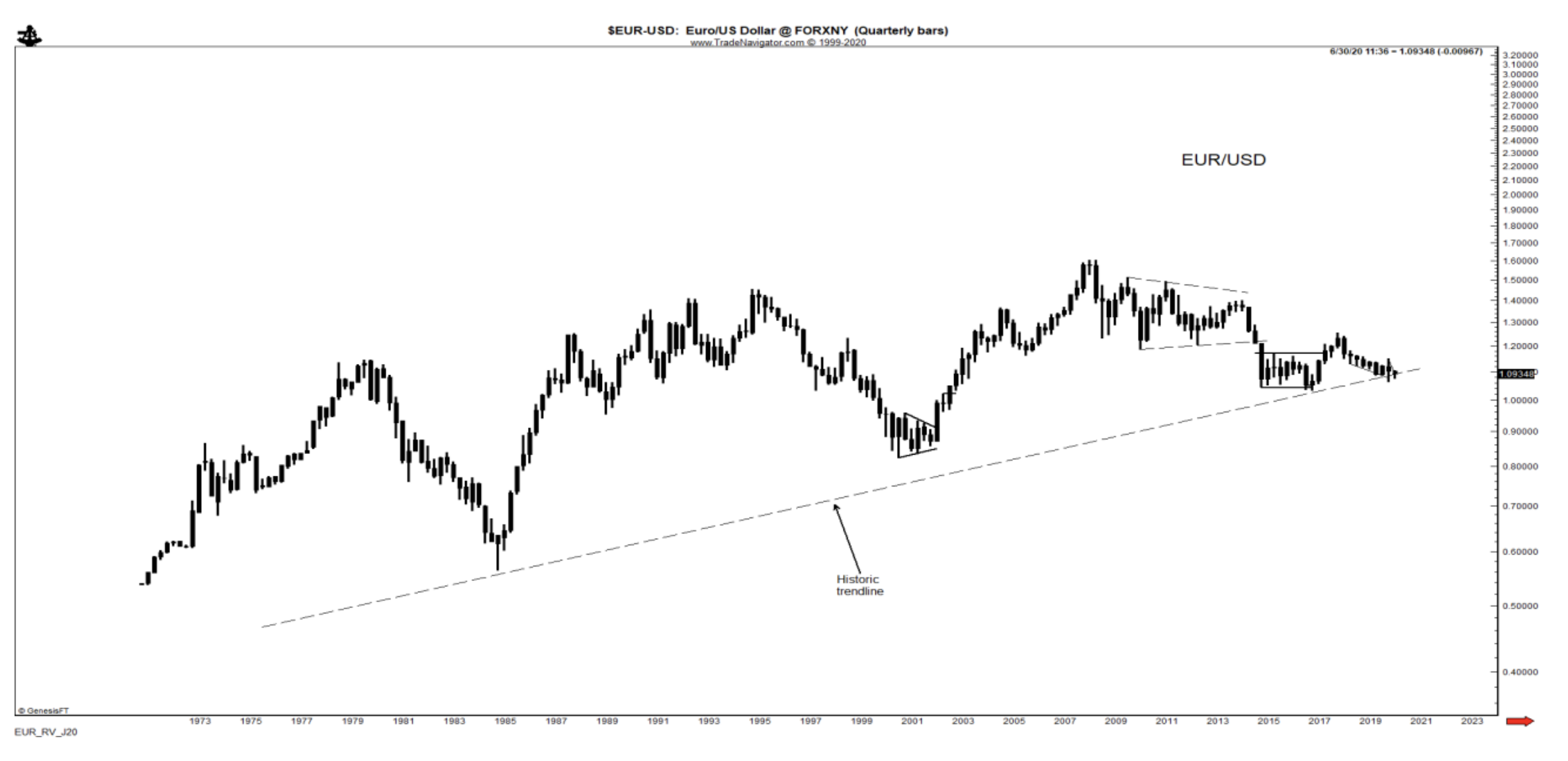

А что с рынком FOREX? Несмотря на распространенное мнение о надвигающейся слабости доллара в силу неустанной работы печатного станка, запущенного ФРС, чарты говорят нам об обратном. Как минимум в рамках рынка FOREX.

Евро на грани пробития 50-илетней трендовой линии.

Многие спросят откуда взялась 50-летня трендовая линия Евро, когда валюте всего около 20-и лет? Для получения этих данных в качестве прокси использовалась совокупность валют региона и по сей день эта трендовая линия выступала в качестве сильнейшей поддержки.

ADXY — индекс азиатских валют — сформировал массивный паттерн голова и плечи, простирающийся на десятилетия:

Индекс ADXY

Если все задолженности номинированы в долларе, можно напечатать столько, сколько влезет и ни у кого не будет достаточного денежного потока, чтобы вернуть долг. Ставка на доллар вдруг начинает обретать смысл. (это не финансовый совет;)

Ценные бумаги

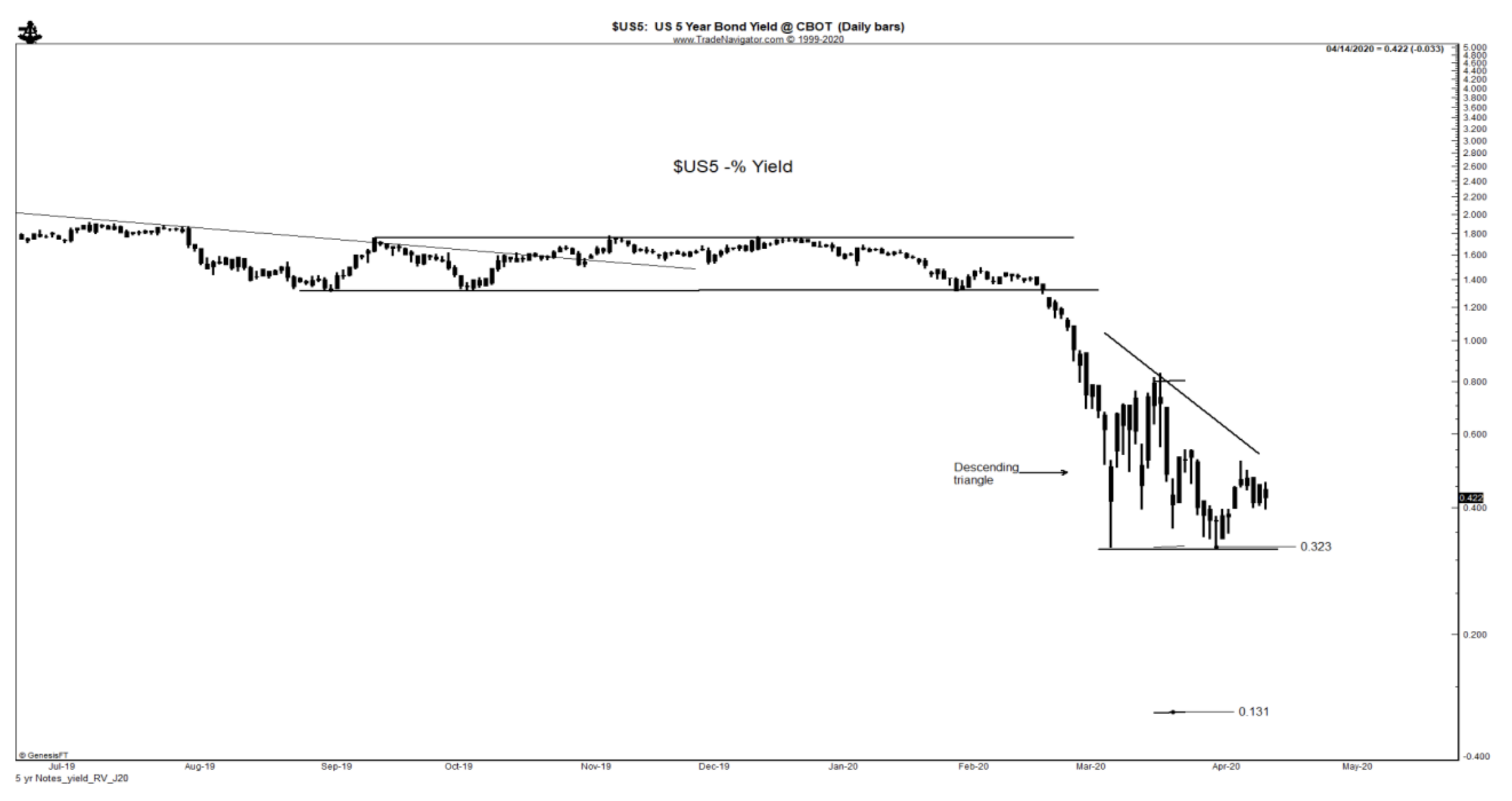

Чарты рынков доходности государственных ценных бумаг указывают на надвигающееся дальнейшее понижение процентной ставки в отрицательную зону.

Доходность 5-летних облигаций

Доходность 10-летней казначейской облигации

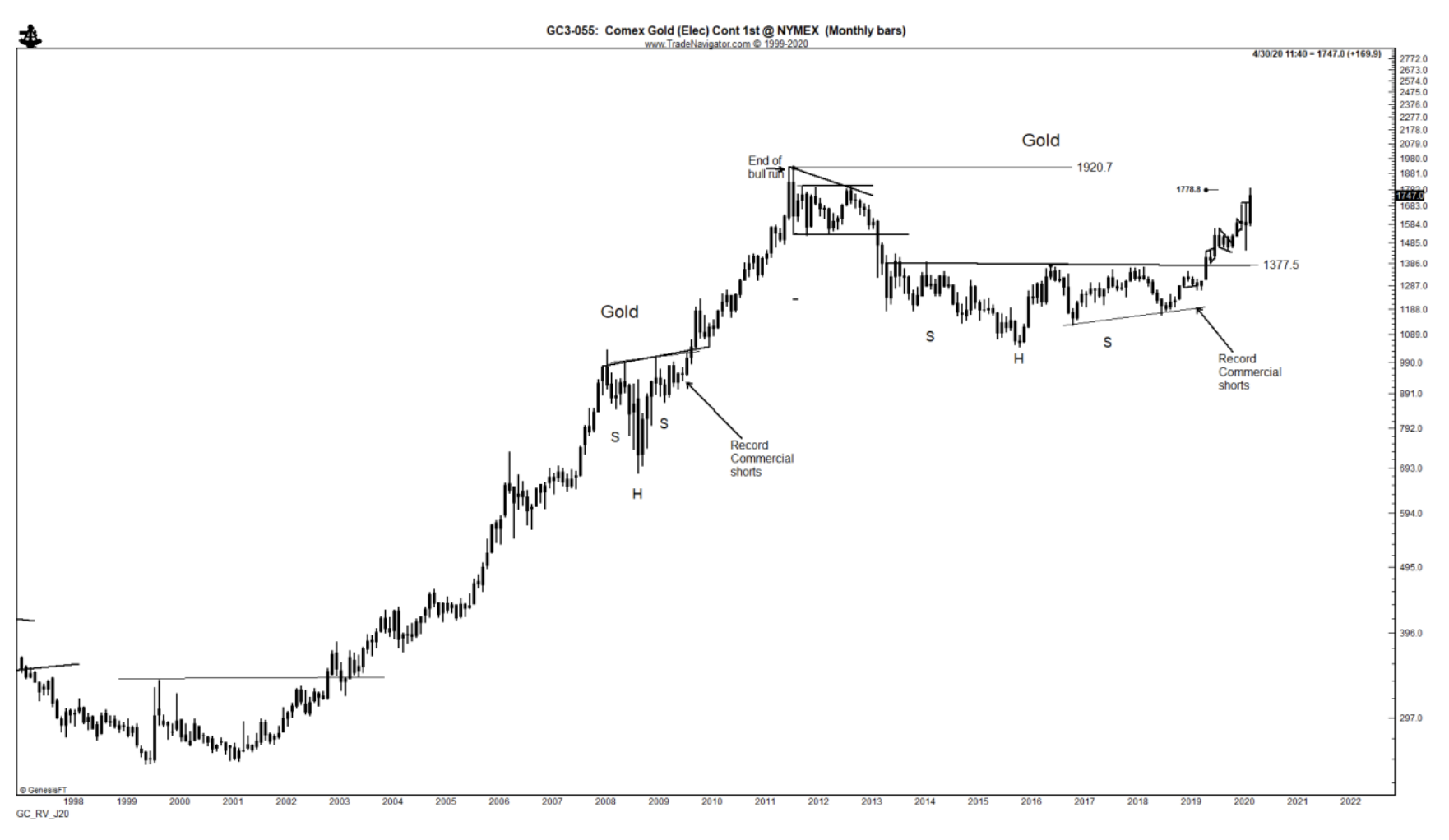

Золото

На рынке золота вырисовывается другая очень интересная картина. Последний раз подобная “совокупность настроений” в золоте вырисовывалась в 2009 году, после чего золото выросло в цене c $1000 до исторических высот.

Gold, 1M (свеча = 1 месяц)

Биткоин

Ситуация на чарте биткоина намного сложнее. При более глобальном взгляде вырисовывается клин, опасность которого заключается в вероятности актива добраться до нижней его границы в любой момент времени.

3-летняя фигура клин на графике биткоина

При этом Питер уверен, что у биткоина есть все предпосылки для роста.

“Мне кажется, что у биткоина сейчас есть все основания для роста. Это монетарное предложение, глобальная неопределенность, сильный рынок золота, слабый фондовый рынок.”

При этом Питер предлагает выход, который добавит уверенности при входе в столь волатильный актив, и это — использование линии скользящего среднего. Выберите подходящий вам показатель в зависимости от вашей толерантности к риску и следуйте за ним. 14, 18, 21, 30-дневный показатель. Все зависит от вас.

Я считаю, что фундаментальные показатели играют более важную роль при построении стратегии инвестирования. Черт побери, я вообще не считаю покупку биткоина инвестированием. Биткоин для меня — средство сбережения и средство обретения финансового суверенитета. Тем не менее, мне было интересно ознакомиться с мнением Питера и его взглядом на рынки и возможные варианты развития событий. Надеюсь вам тоже не было скучно.

Спасибо за внимание и увидимся на той стороне кроличьей норы

Искренне ваш,