Перевод статьи Паркера Льюиса от 30 Августа 2019 г. в рамках серии “Постепенно, затем внезапно”

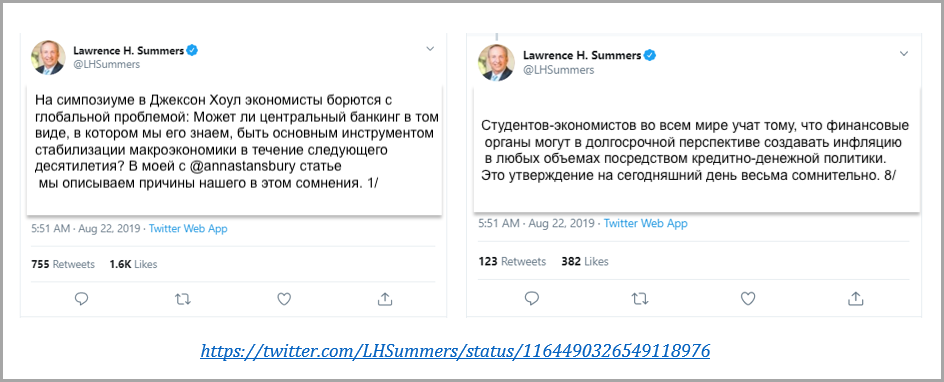

Прошедшая неделя ознаменовала то время года, когда банкиры центральных банков, экономисты эстеблишмента, CNBC и остальные отправились в Джексон Хоул, штат Вайоминг, чтобы обсудить системные проблемы, от которых страдает экономика США. Несмотря на то, что они постоянно находятся в поисках решения, оно, похоже, так и не найдено; это постоянная дилемма Джексон Хоул. Традиционно мероприятие всегда сопровождалось фанфарами, и этот год ничем не отличался. Весь спектакль был освещен Лоуренсом Саммерсом, бывшим министром финансов США и бывшим президентом Гарвардского университета. В Твиттер ленте, состоящей из 28 частей, Саммерс поставил под сомнение ряд основополагающих предположений, представленных экономическим мейнстримом учреждения, членом которого он является сам. В игре в Марко Поло Саммерс немного ближе к успеху, но он все еще не на той стороне бассейна. Возможно, он и выявляет симптомы проблемы, но, как и в случае с большинством экономистов, так и не задает очевидного вопроса: “Может ли само устройство политики центрального банка быть причиной проблемы, а не ее решением?”

Иными словами: “Может ли центральный банкинг в том виде, в котором мы его знаем, быть основным инструментом стабилизации макроэкономики в течение следующего десятилетия?” Саммерс сомневается, что это возможно, но что, если сформулировать вопрос таким образом: является ли центральный банкинг основной причиной макроэкономической нестабильности? После финансового кризиса количественное смягчение стало основным инструментом, который использовался центральными банками в попытке стабилизировать экономику и вызвать инфляцию. Сценарий таков: увеличить денежную массу, снизить процентные ставки и пересчитать стоимость активов, чтобы можно было поддерживать существующий уровень долга и увеличить его.

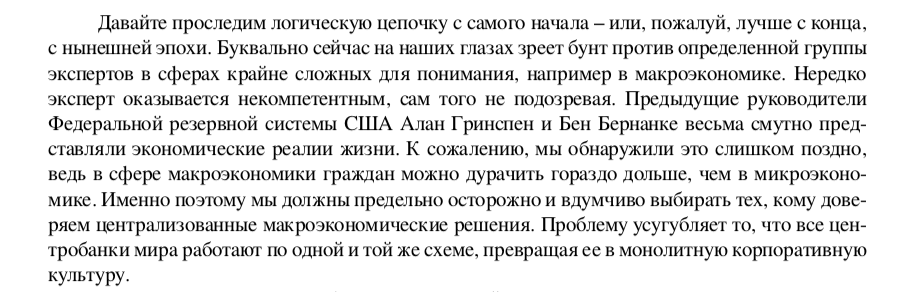

Однако, несмотря на рекордно низкие процентные ставки, мировая экономика вновь начала ухудшаться, и эффективность количественного смягчения теперь естественным образом ставится под сомнение многими. Как отмечает Саммерс, то, что долгое время преподносилось как аксиома, сейчас вызывает большие сомнения. Вопреки распространенному мнению, функция количественного смягчения фактически создает дисбаланс, который сама стремится избежать. Когда понимаешь основы функционирования количественного смягчения, становится ясно, что оно изначально являлось дурацкой затеей. Как пишет Нассим Талеб в предисловии к книге Краткая история денег, эксперты по макроэкономике не только не являются экспертами, но еще и не осознают этого.

“Риск наступления экономического спада, похоже, уменьшился за последний месяц или около того”.

/Бывший председатель ФРС Бен Бернанке, июнь 2008 г./

История неизменно подтверждала, что эксперты ограничены в своих собственных экспертных знаниях, но такие решения, как количественное смягчение, продолжают выполняться в основном потому, что макроэкономика и центральный банкинг — это монокультура, по словам Талеба. Основная политическая позиция основывается на предположении, что центральный банкинг является ключевым для функции экономики; затем обсуждаются вопросы о том, какие рычаги можно использовать и как лучше управлять экономикой с помощью планирования центрального банка. Активное управление денежной массой посредством количественного смягчения принимается как данность; вопрос скорее в том, в каком объеме и когда это произойдет, а не произойдет ли это.

Тем не менее, существует противоположное экономическое мнение, согласно которому сама функция центрального банкинга и активное управление денежной массой вредны для экономики. Противоположная точка зрения практически не может сосуществовать с центральным банком, потому что она противоречит самой его функции, благодаря которой существует монокультура и вследствие чего курс никогда не меняется. В конечном счете, экономические дебаты проходили в течение всего 20-го века и закончились тем, что переросли в нынешнюю основную позицию. Следствием этого стала экономическая система, которая в значительной степени опирается на обесценивание денег и создание кредитов, которые достигаются путем количественного смягчения.

Теперь, когда Биткоин существует, он уже — не просто предмет интеллектуальной дискуссии. Мы теперь имеем две конкурирующие кардинально различные валютные системы: одна пытается создать стабильность посредством активного управления денежной массой, в то время как другая допускает временную волатильность с целью поддержания фиксированного предложения. В течение последних десяти лет рост действующей системы набирает обороты, о чем свидетельствует ее распространение и неуклонно растущее по сравнению с другими валютами значение. Выбор в пользу Биткоина означает отказ от количественного смягчения. И поскольку центральные банки продолжают использовать тот самый инструмент политики, с которым Биткоин борется, долгосрочная тенденция сохранится, несмотря на то, что решение может быть волатильным.

Пытаясь стабилизировать макроэкономику, центральные банкиры непреднамеренно создают нестабильность посредством манипулирования денежной массой. Манипулируя предложением денег, они искажают все глобальные механизмы ценообразования. Как описывает Хайек в книге “Использование знания в обществе”, ценовой механизм является самой большой системой распространения знаний в мире. Когда механизм цен искажается, ложные сигналы распределяются по всей экономической системе, и в результате возникает дисбаланс между спросом и предложением, что в конечном итоге приводит к нестабильности и неустойчивости. Сегодня эта нестабильность в первую очередь появляется и поддерживается как функция количественного смягчения. Финансовый кризис дал понять, что размер кредитной системы был как нестабильным, так и неустойчивым; вместо того, чтобы позволить системе естественным образом сократить долговую нагрузку, ФРС пересмотрела цены активов и вызвала дальнейшее расширение кредита с целью дальнейшего поддержания существующих уровней долга. С практической точки зрения, подход центральных банков к решению проблемы слишком высокого долга состоял в том, чтобы стимулировать создание еще большего долга, который изначально являлся причиной отсутствия стабильности. К счастью, Биткоин это исправляет.

Что такое “Количественное смягчение”?

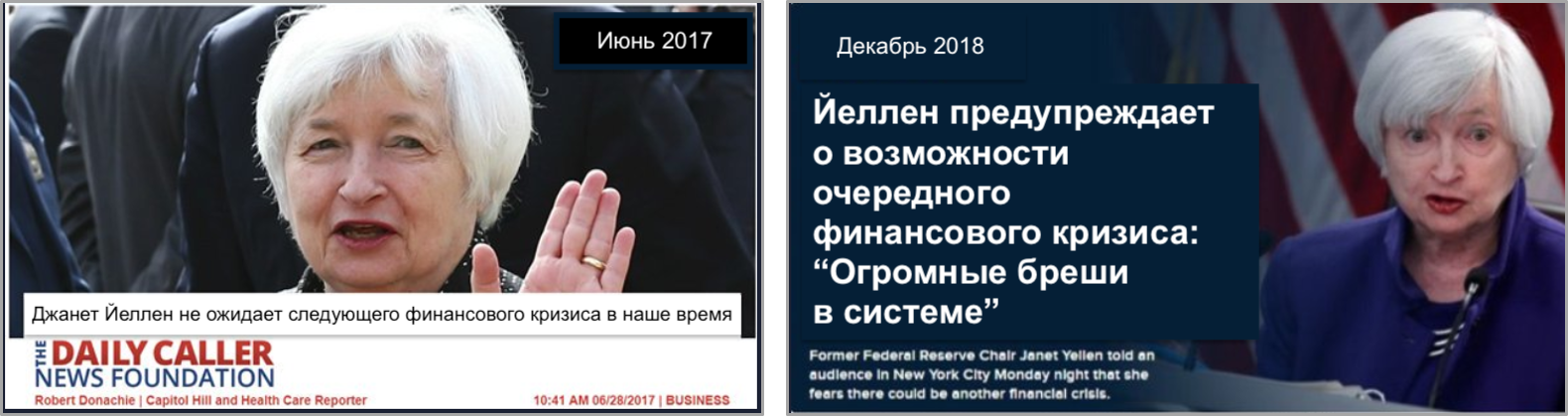

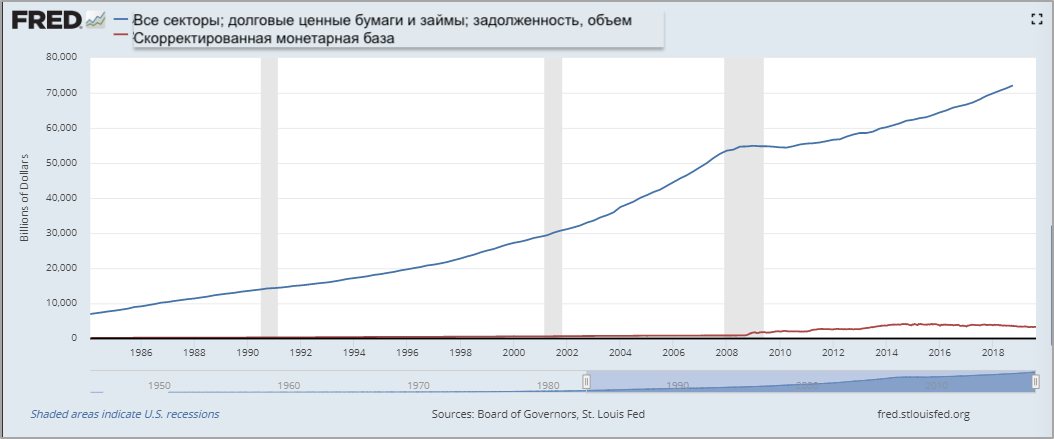

В самых упрощенных терминах “Количественное смягчение” (QE) — это технический термин, который описывает, как Федеральный резерв создает новые доллары. Технически это — не “печатание денег”, но функционально это — то же самое. ФРС в цифровой форме создает новые доллары в бухгалтерской книге (буквально из воздуха) и использует эти доллары для покупки финансовых активов, таких как казначейские обязательства США (государственный долг) или ипотечные ценные бумаги. После финансового кризиса ФРС ввела в банковскую систему посредством QE 3,6 триллиона долларов, увеличив размер своего баланса в пять раз. В результате этого в банковской системе существует больше долларов в форме банковских резервов, и эти резервы можно затем использовать для кредитования или покупки других активов. Проще говоря, увеличение количества долларов приводит к снижению стоимости каждого отдельного доллара.

Количественное смягчение является основной причиной, по которой ваш доллар с каждым днем обладает все меньшей покупательной способностью; однако эффекты количественного смягчения постепенно передаются через экономику посредством расширения кредитной системы. Иными словами, количественное смягчение призвано позволить банкам расширять кредитование; за счет каждого доллара, который создается путем количественного смягчения, кредитная система может увеличиваться в несколько раз. Этот дополнительный кредит (например, автокредиты, ипотечные кредиты, кредиты на образование и т. д.) затем используется для покупки товаров в реальной экономике, что приводит к росту цен на товары и к относительному снижению стоимости доллара.

Работает ли количественное смягчение?

Краткий ответ: “Нет”. Хотя многие считают, что количественное смягчение было необходимо, оно просто отложило проблему “в долгий ящик” и гарантировало, что в будущем потребуется больше QE. Основной причиной кризиса была финансовая система, которая стала слишком зависимой от долга. Во время финансового кризиса каждый доллар в банковской системе был подвержен левереджу и одолжен в соотношении 150:1 (см. Отчеты ФРС Z.1 и H.8). Долг был слишком большим, а долларов было слишком мало, и левередж оказался возможным только в качестве косвенной функции уравновешивания экономического дисбаланса Федеральным Резервом. С каждым рецессивным циклом деловой активности в течение десятилетий, предшествовавших кризису, ФРС увеличивала предложение долларов, чтобы снизить процентные ставки и стимулировать кредитную экспансию. Вместо того, чтобы позволить системе корректироваться с помощью естественной рыночной функции, постоянный ответ ФРС состоял в том, чтобы пересмотреть стоимость активов путем увеличения денежной массы, с целью поддержания существующего долга и увеличения количества и объема кредитов.

Посредством этой функции ФРС непреднамеренно добилась нестабильности, присущей финансовой системе в 2008 году, поскольку она создала среду, позволяющую накопление неустойчивого уровня системного левереджа в течение десятилетий. Хотя ФРС реализовывала аналогичную стратегию в течение десятилетий, финансовый кризис создал ситуацию, которая вызвала более решительный отклик со стороны ФРС. Практически, ФРС нуждалась в лодке покрупнее и в ответ на рыночные потрясения она увеличила предложение долларов на сумму в 3,6 триллиона долларов с целью предотвратить надвигающийся финансовый крах. На этот раз все иначе: в то время, как кризис субстандартного кредитования получал пристальное внимание прессы, реальная проблема заключалась в кумулятивном эффекте продолжающихся дисбалансов в кредитной системе, накопившихся в течение многих циклов и общей степени левереджа системы.

В экономике ФРС кредитная система стала механизмом предельных цен. А поскольку ФРС обладает мандатом на поддержание стабильности цен, он должен косвенно поддерживать размер кредитной системы с целью поддержания общего уровня цен. Во время финансового кризиса кредитная система начала сокращаться, и уровни цен на активы стали быстро и беспорядочно снижаться. Чтобы повернуть воздействие вспять, ФРС была вынуждена резко увеличить предложение денег (количественное смягчение) с целью сохранения размера кредитной системы. Даже по прошествии сáмого разгара кризиса ФРС определила, что для поддержания ослабевающей системы необходимо добавить еще триллионы новых долларов, несмотря на признание ограничений своих инструментов денежно-кредитной политики. Это — так называемая “уловка-22” Федерального Резерва; даже когда ФРС, казалось бы, разбирается, ее позиция по умолчанию заключается в том, чтобы ошибаться в сторону большего количественного смягчения, а не меньшего.

“Я согласен принять аргумент, что денежно-кредитная политика не является основным инструментом, что это — не самая большая ошибка в экономике, но мы обязаны делать все возможное, быть паллиативными, помогать, где это возможно, даже если мы не в состоянии решить финансовые, структурные и другие проблемы”.

/Бен Бернанке, бывший председатель ФРС, август 2011/

“Я не думаю, что дело буквально в том, что денежно-кредитная политика полностью неэффективна. Я думаю, что мы можем видеть влияние на финансовые рынки, которые, в свою очередь, должны влиять на благосостояние, доверие и некоторые другие факторы, определяющие расходы и производство. Там, где влияние слабее, это можно использовать для аргументации в пользу большего, а не меньшего стимулирования”.

/Бен Бернанке, бывший председатель ФРС, сентябрь 2011/

Отвечая количественным смягчением, ФРС вынудила уже обремененную чрезмерным долгом кредитную систему расширяться. Сегодня кредитная система США поддерживает приблизительно 73 триллиона долларов США долговых обязательств с фиксированным сроком погашения (для всей системы), что на 20 триллионов долларов США (+40%) выше докризисного уровня (отчет ФРС Z.1, стр. 7). Этот долг образовался против всего лишь 1,7 триллиона реальных долларов, существующих в банковской системе (отчет ФРС H.8). В результате — слишком много долгов и слишком мало долларов. Поскольку количественное смягчение приводит к триллионам долларов долга, оно больше похоже на героин, чем на антибиотик; чем больше оно применяется в финансовой системе, тем больше система зависит от него и тем сложнее ей от него отказаться.

Биткоин это исправит

До 2009 года все были вынуждены принять эту систему, не видя реального способа выхода из нее. В конечном счете, это — вариант, который предоставляет Биткоин, и он существует, в основном, в роли механизма реагирования на глобальное QE. Нет более простого объяснения возникновения и существования Биткоина. В то время, как Биткоин представлял бы превосходную альтернативу даже в отсутствие количественного смягчения, контраст обостряется глобальным обесцениванием денег, которое произошло в ответ на кризис. Именно этот контраст делает существование Биткоина гораздо более интуитивным, чем могло бы быть в противном случае. Биткоин существует буквально потому, что некие очень умные люди определили проблему и запустили механизм, призванный найти решение. Тем не менее, Биткоин существует, потому что он представляет собой принципиально лучшее решение проблемы денег.

В силу левереджа, который остается присущим существующей финансовой системе, будущее QE — не просто возможность; это — факт. Будущее QE от ФРС и центральных банков всего мира — лишь вопрос времени. Кредитная система была нестабильной и неустойчивой в 2008 году. Как функция QE, она значительно расширилась и теперь поддерживает еще 20 триллионов долларов долга только в США. Каждый раз, когда ФРС, или любой центральный банк объявляет о последующих раундах количественного смягчения, это усиливает рыночный сигнал, поясняющий причину существования Биткоина. Это выбор между владением формой валюты, которая постоянно и систематически обесценивается центральными банками и формой валюты с фиксированным предложением, которая не поддается манипулированию. Биткоин — это система сдержек и противовесов, окончательный отказ от проблемы, которую представляет QE.

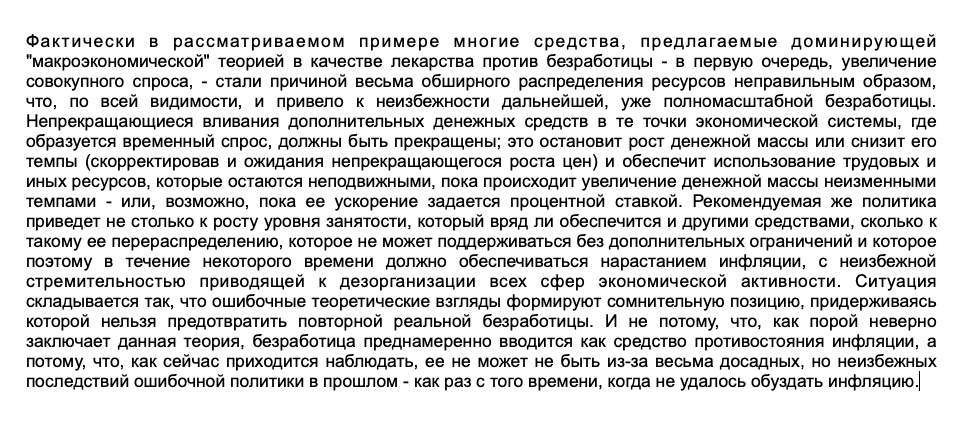

В “Претензии знания”, речи Фридриха Хайека на церемонии вручения ему Нобелевской премии по экономике в 1974 году, он формулирует первые принципы того, почему разрозненные знания всех участников рынка превосходят знания, которыми обладает какой-либо отдельный разум. Именно таким образом он объясняет, почему доминирующая макроэкономическая теория и денежно-кредитная политика, которыми руководствуются центральные банки, изначально несовершенны. И почему инструменты политики, используемые центральными банками, особенно количественное смягчение, создают больше вреда, чем пользы. Я настоятельно рекомендую прочитать полную речь, поскольку она предоставляет контр-нарратив монокультуре современной экономической политики. Наша нынешняя система поручает выделение триллионов долларов всего нескольким лицам. Дело не в том, что эти люди не имеют достаточного количества знаний; наоборот, любая небольшая группа людей обязательно обладает гораздо меньшими знаниями, чем сотни миллионов людей, которые на самом деле составляют экономику.

“Претензии знания”, Хайек (Лекция с вручения Нобелевской Премии, 1974)

Пытаясь управлять экономикой посредством манипулирования денежной массой, знания многих заменяются не только знаниями нескольких; вместе с этим, искажается коллективная база знаний в целом. Механизмы, которые управляют спросом и предложением, больше не могут функционировать эффективно, что создает дисбаланс, который может поддерживаться только до тех пор, пока рынок остается управляемым. В конце концов, окончательное негативное влияние на экономику гораздо больше, чем оно было бы в отсутствие вмешательства центрального банка. Финансовый кризис — нулевой пациент, и его реакция на количественное смягчение привела лишь к более опасной ситуации. Первые признаки — это девальвация валюты, но в конечном итоге, это — ухудшение базовой экономической структуры. Биткоин создан, чтобы исправить это, но никто не должен ожидать плавного или безболезненного перехода от системы, обремененной десятилетиями копившимся дисбалансом.

Биткоин создает систему, которая допускает неискаженную экономическую активность, и это достигается за счет фиксированной денежной массы, которая в конечном итоге регулируется механизмом рыночного консенсуса. Именно благодаря такому механизму консенсуса Биткоин избавляется от необходимости сознательного контроля со стороны центральных банков, вместо этого полагаясь на распределенные знания всех участников рынка. Это также совершенно добровольно. Если вам нравится ваша финансовая система, вы можете ее оставить (по крайней мере пока). Тем не менее, денежные системы стремятся к одному медиуму, поэтому, если критическая масса окажется на стороне Биткоина как наиболее вероятного долгосрочного средства сбережения, в будущем у вас может не оказаться выбора. Поскольку люди все чаще выбирают Биткоин, это только делает проблемы существующей системы более очевидными, что, вероятно, ускоряет необходимость количественного смягчения. Чем выше склонность хранить сбережения в Биткоине, тем ниже потребность хранить сбережения в активах, поддерживающих существующую кредитную систему. По сути, растущее распространение Биткоина напрямую повлияет на общесистемный кредитный импульс, что ускорит необходимость опоры традиционной финансовой системы на количественное смягчение с целью самообеспечения.

Биткоин может оказаться хитрым окольным путем обхода экономической системы ФРС, но это может произойти исключительно за счет традиционной системы. И временным следствием перехода на Биткоин может быть макроэкономическая волатильность. Биткоин может быть ошибочно обвинен в бедах нынешней системы, но на самом деле переход — не более, чем болезненный и необходимый процесс. Толпе Джексон Хоула это может не понравиться; однако, с другой стороны будут ожидать положительные внешние эффекты. И, кроме того, теперь это — в руках свободного рынка.

“Я не верю, что у нас когда-нибудь будут годные деньги, прежде чем мы заберем их из рук правительства. Учитывая, что насильно отобрать возможность управления деньгами у правительства мы не можем, все, что нам остается — это каким-то хитрым окольным путем ввести то, что они не смогут остановить”.

/Ф. А. Хайек/

BITCOIN TRANSLATED — некоммерческий проект, но поддержать нас можно (и нужно).

Покупка биткоина:

Помимо донатов вы можете помочь переходом по реферальной ссылке: https://hodlhodl.com/join/TONYB для регистрации и покупки биткоинов (вы также получите скидку на комиссию с каждой сделки). А если вы надумали приобрести биткоин (или его часть), мы советуем поставить приватность во главу угла и пользоваться ТОЛЬКО non-KYC/AML платформой!

Хранение биткоина:

Не забывайте, что благодаря Биткоину у всех нас появилась возможность выступать вроли собственного банка! Переоценить значимость самостоятельного хранения ключей невозможно, а для безопасного хранения приватных ключей без аппаратного кошелька не обойтись. Если вы решили самостоятельно хранить собственные сбережения, убедитесь, что используете только самое безопасное оборудование. При выборе аппаратного кошелька мы советуем обратить внимание на продукты Coinkite. Осуществляя покупку по этой ссылке вы не только получаете лучшее Битокин-онли решение на рынке, но и поддерживаете проект BITCOIN TRANSLATED!

Биткоин-онли ресурсы:

Web: https://bitcoin-translated.ru/

Medium: https://medium.com/@Tony_B

Twitter: https://twitter.com/TonyCrusoe

Telegram: https://t.me/bitcoin_translated