Споры о предназначении Биткоина не утихают уже много лет. Изначально, окрещенный как система цифровой пиринговой наличности создателем распределенной системы Сатоши Накамото, Биткоин не сталкивался со сколько-либо серьезными проблемами масштабирования вплоть до 2015 года.

Сегодня же мы нередко слышим возгласы “криптоэнтузиастов” о низкой скорости и высоких издержках, связанных с использованием сети Биткоин. Подобные переживания — не новинка для Биткоин-сообщества, но для того, чтобы разобраться изменил ли Биткоин взглядам своего творца, можно ли биткоин называть наличностью и есть ли у него хоть какие-то шансы конкурировать на рынке с традиционными платежными системами, следует обратиться к этимологии термина “наличность” (cash):

Термин cash с 1590-х гг. означал «денежный ящик»; также «деньги на руках, монеты», от французского caisse «денежный ящик» (16 в.), от провансальского caissa или итальянского cassa, от латинского capsa «ящик»; первоначально ящик для денег, но к 18 в. вторичный смысл денег в нем стал единственным значением.

Очевидно, Биткоин соответствует изначально вложенному в термин cash смыслу. Но хоть мы и не можем доказать, что Сатоши представлял себе именно денежные ящики, когда склеивал воедино многочисленные труды, впоследствие послужившие основой этого монетарного Франкенштейна под названием Биткоин, некоторые визуализации Биткоин-блокчейна (например mempool.space/ru) и правда подкрепляют данную аналогию.

Блокчейн Биткоина — цепочка “денежных ящиков”, которую невозможно цензурировать, обратить, либо каким-либо образом манипулировать ее созданием, не растрачивая при этом ресурсов, ценных в нашем реальном мире.

Но с XVI века многое изменилось. Золото потеряло свое безоговорочное лидерство на рынке монетарных товаров, а “деньги”, к которым мы все сегодня привыкли, — не более, чем фантики, а еще чаще — нули и единицы, подкрепленные ничем иным, как отработанным теплом военной машины. Может ли что-то столь “медленное”, как Биткоин, использоваться в качестве средства платежа? Возможно ли удовлетворить потребности миллиардов жителей планеты Земля, передавая лишь 7 транзакций в секунду? Можно ли вообще рассуждать о способностях Биткоина в качестве платежного средства, не договорившись, что он является эффективным средством сбережения?

Золото 2.0

Одной из наиболее популярных аналогий, нацеленных на упрощение понимания основной цели Биткоина, является заявление “Биткоин — это золото 2.0”. Но насколько оно корректно?

Сама аналогия, похоже, тянется своими корнями к посту самого Сатоши на популярном форуме bitcointalk.org:

“В качестве мыслительного эксперимента представьте, что существует базовый металл, столь же редкий, как золото, но со следующими свойствами: скучный серый цвет, плохая проводимость электричества, низкий уровень прочности [..], бесполезный для каких-либо практических или декоративных целей .. но он обладает одним особенным, магическим свойством: его можно передавать по каналам связи”

Сатоши не зря упомянул именно металл, не обладающий какими-либо базовыми качествами, придающими ему дополнительную ценность (в случае с золотом, например, после отказа от него в качестве средства обмена и единицы измерения, металл остался ценным в том числе благодаря его использованию в ювелирных изделиях и промышленности). Ценность Биткоина заключается именно в сохранении и передаче ценности по каналам связи. И несмотря на то, что многие считают этот факт недостатком Биткоина, это на самом деле является его преимуществом — мы знаем, что вся ценность, отраженная в стоимости каждой монеты, основана ни на чем ином, как на соотношении спроса на биткоины к их предложению в качестве денежной единицы. Ограниченная эмиссия (всего будет создан лишь 21 миллион монет), навечно высеченная в коде Биткоина, обеспечивает невозможность манипулирования денежной массой, и мы можем убедиться, что цена биткоина не основана на чьем-либо обещании или угрозе, а продиктована свободным рынком. Именно в этом контексте Биткоин часто сравнивают с золотом, а в силу ряда функций, выполняемых Биткоином на порядок лучше, чем это способно сделать золото, появился суффикс “2.0”.

Биткоин по всем параметрам обходит существующие монетарные системы — будь то золотой или фиатный стандарт [Источник].

Но само использование понятия “Золото 2.0” в отношении Биткоина далеко не так корректно, как может показаться на первый взгляд. Золото не было первоначальной версией Биткоина, а сам Биткоин не основан исключительно на “денежной модели” золота; он впитал многие свойства, присущие самым долгоигравшим деньгам в истории человечества, но он не только улучшил каждое из этих свойств, но и добавил ряд собственных функций, жизненно необходимых товару, соревнующемуся за звание лучших денег будущего. Без таких свойств, как программируемость (смарт-контракты), мгновенные микроплатежи (об этом чуть позже), распределенное владение без необходимости доверия третьей стороне (мультисиг), в современном обществе деньгами не стать.

Становление Биткоина

Важным в данном контексте является осознание одного простого факта: твердые деньги, чья денежная масса надежно защищена от манипулирования, не могут появиться из ниоткуда в одночасье. Становление твердых, не требующих разрешения, цензуроустойчивых и безграничных денег — это долгий и постепенный процесс.

“Государственные и корпоративные экономисты высмеивают тот факт, что Биткоин нестабилен, как будто вы можете превратить то, чего не было вчера, в стабильную форму денег сегодня за одну ночь … Это — совершенно нелепо” — Виджай Бояпати в интервью SLP.

Биткоин упрекают во множестве экономических, социальных и экологических грехов, но споры на эти темы лежат далеко за рамками темы данной статьи, тем более, что все эти мифы давно были развенчаны, а контраргументы представлены на сайте Bitcoin Translated. Остановлюсь лишь на одном, самом распространенном заблуждении —

“Биткоин слишком волатилен, чтобы выступать в качестве средства сбережения”.

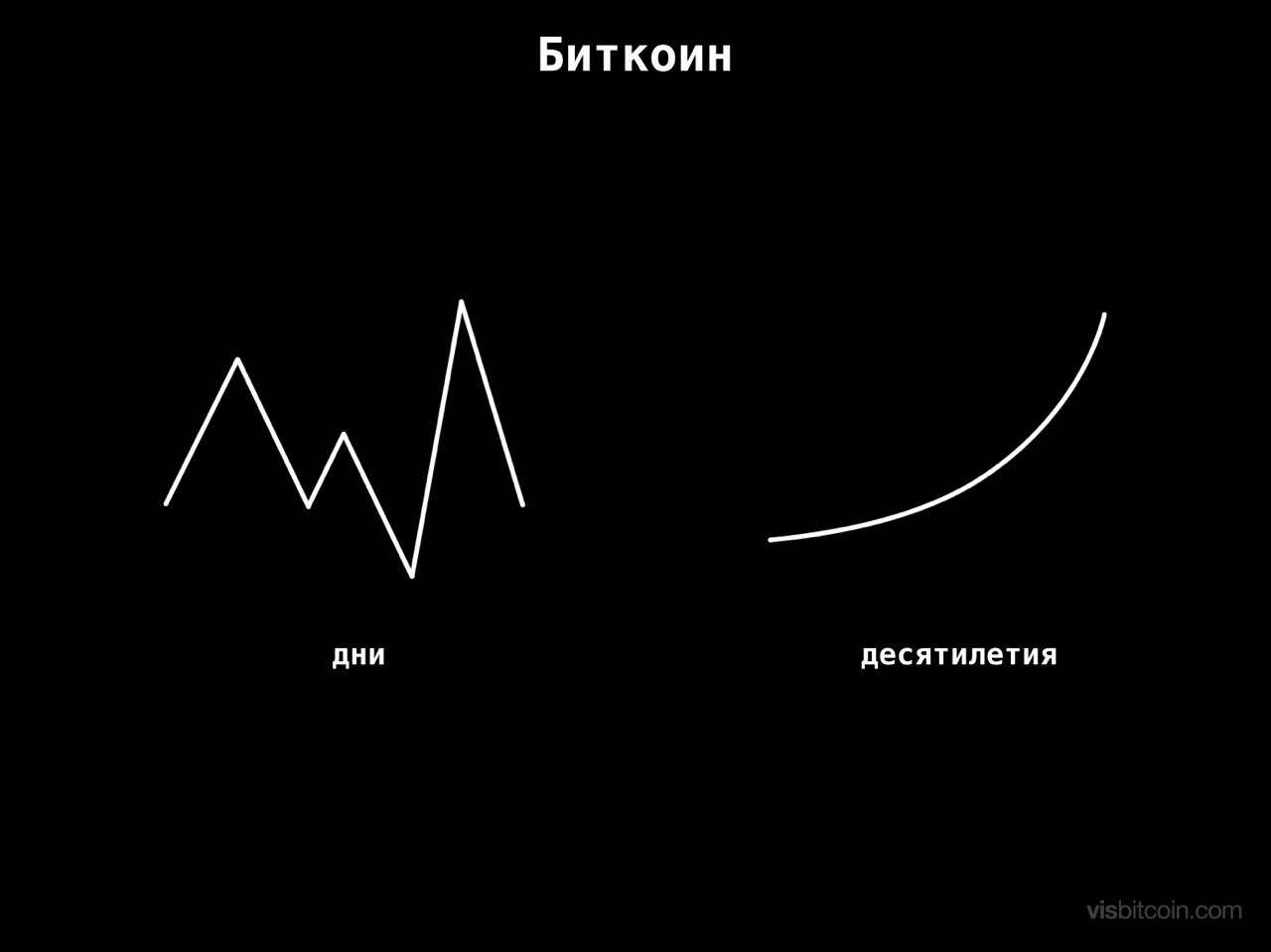

Мой выбор пал именно на этот тезис, потому что само определение денег в рамках традиционной финансовой системы включает в себя пункт под названием “Стоимостная стабильность”. Роковая ошибка данного подхода к пояснению денег заключается в том, что в отличие от фиатных денег, в силу собственной архитектуры и основ, на которых строится и развивается Биткоин, грань между его стоимостью и ценностью стирается. Традиционные же (фиатные) деньги не имеют ценности, как таковые — это просто листы бумаги, а стабильность их стоимости достигается путем манипулирования денежными станками. В результате мы имеем стабильно обесценивающиеся обещания погасить собственные долги перед самим собой в будущем и не забыть про проценты. Биткоин выглядит волатильно на коротких отрезках времени, но сделав шаг назад мы видим стабильность и неудержимое подорожание по отношению к традиционным валютам, товарам и услугам.

При взгляде на Биткоин вблизи он может показаться нестабильным и очень опасным для инвестирования активом. Тем не менее, сделав шаг назад и взглянув на более полную картину, становится очевидным, что он — наилучший известный человечеству инструмент сохранения ценности [Источник].

Этот тренд будет продолжаться до тех пор, пока не наступит полномасштабная гипербиткоинизация, когда каждый житель планеты Земля будет использовать Биткоин, а каждый товар, каждая услуга будут оценены в биткоинах, а точнее в сатах (1 биткоин = 100 млн. сат./сатоши) — абсолютно все, разделенное на 21 миллион. К тому моменту соотношение спроса и предложения достигнет эквилибриума и ценность Биткоина будет походить на горизонтальную линию, незначительно растущую в силу создания новых товаров производственного назначения, ведь они будут привносить дополнительную ценность в ту экономику будущего, в полной мере обеспеченную монетарной системой Биткоина. Помимо этого, будь то в силу небрежности или незнания, пользователи будут продолжать терять доступ к монетам. Мы вряд ли будем часто слышать о тысячах потерянных биткоинов, как это происходило еще пару лет назад, но потери не прекратятся полностью. Это также будет положительно влиять на цену биткоина, повышая редкость каждой монеты — чем меньше биткоинов, тем ценнее каждая отдельная монета.

Тем не менее все в нашей Вселенной циклично и появляющаяся время от времени экономическая турбулентность никуда не денется и будет продолжать вызывать всплески волатильности на свободных рынках, обеспеченных Биткоином. Улучшение, предоставляемое нам твердыми деньгами заключается именно в невозможности “напечатать больше” биткоинов, спасти зомби-корпорации на грани банкротства в одно нажатие клавиши, не жертвуя соответствующим количество ресурсов (энергии). На коротких дистанциях это может показаться негативным свойством, но заглянув в экономическую историю можно заметить, что выход из кризиса 1920-1921 гг. (да, был и такой, не зря его называют “забытым кризисом”) не только занял всего лишь чуть больше двух лет, но и сопровождался куда менее значительным падением экономических показателей, в частности, безработицы:

“Безработица в США, когда государство не вмешивалось в экономику, составляла: в 1920-м — 1,3%, 1921-м — 11,2%, 1922-м — 6,8%, 1923-м — 1,7%. То есть уже через два года она почти достигла докризисного уровня.

Безработица в США в период Нового курса имела совсем другую динамику: 1929-й — 1%, 1930-й — 6,8%, 1931-й — 7,8%, 1932-й — 25%. В дальнейшем безработица не опускалась ниже 15% до начала Второй мировой войны” — Сапов, Кизилов 2006

Австрийские экономисты утверждают, что именно невмешательство в экономику является причиной минимизации негативных последствий, вызываемых подобными кризисами. От циклов, повсеместно встречающихся в нашей Вселенной никуда не деться, но это не значит, что нужно пытаться накачивать экономику новыми фантиками и загонять процентные ставки в отрицательные зоны, стимулируя тем самым ошибочное инвестирование. Из хаоса рождается порядок, а невмешательство в экономику уже показало себя как более действенный подход, чем попытки обуздать непостижимое.

Подробнее о процессе становления Биткоина можно узнать из серии статей, предоставленной на сайте Bitcoin Translated.

Биткоин непоколебим

Укрепляя свои позиции на поле боя средств сбережения, Биткоин уже врывается на арену средств обмена. Он уже давно не игрушка для ботанов, а ранние энтузиасты, поверившие и заинтересовавшиеся Биткоином, вложившие в него собственное время — единственный известный человечеству более редкий ресурс, чем биткоин — не то что сохранили свои сбережения, но и приумножили их (косвенные последствия долгосрочной стратегии HODL). Настоящая война сейчас идет именно за звание средства обмена. И хотя в самом начале пути Биткоина на экономический Олимп оплата биткоинами пары пицц или носков из альпаки не были связаны с заоблачными комиссионными издержками, ситуация начала меняться в 2015 году, когда биткоин-блоки стали заполняться, что привело к росту комиссий и увеличению срока ожидания добавления транзакции в блок.

Сообщество раскололось на два лагеря. Первые сетовали на невозможность основного слоя Биткоина масштабироваться, что в результате неизменно должно было привести к оттоку пользователей в альтернативные проекты, предлагающие более дешевые и быстрые переводы. Второй лагерь, так называемые сторонники мелких блоков, считали, что основной уровень должен быть надежным и даже непоколебимым, а масштабирование протокола должно осуществляться путем добавления новых уровней поверх основного. Этот спор длился немного немало два года и закончился триумфальной победой второго лагеря. Вдаваться в подробности противостояния, не превратив это эссе в полноценную книгу, невозможно, но я рекомендую к прочтению перевод книги Джонатана Бира “Война 2017”, подготовленный совместно с каналом Hype Coin News. Все главы и ссылку на телеграм канал моих коллег вы можете найти в телетайпе этого канала.

Тем не менее, в свете недавних событий я бы хотел затронуть опасности, связанные с увеличением размера блока и пояснить значимость применения многоуровневого подхода к масштабируемости Биткоина. Напомню, что на недавней видеовстрече Илон Маск высказался в пользу увеличения размера блока Биткоина, аргументируя свою позицию тем, что технологический прогресс позволит поддерживать стремительно растущий блокчейн Биткоина, а скорость передачи данных снимет вопрос синхронизации узлов сети.

Прочитай Илон вышеупомянутую книгу, он вряд ли бы раскидывался подобными заявлениями. Биткоин — не централизованная компания, в которой дюжина директоров может собраться за закрытыми дверями и договориться о дальнейшем пути развития проекта. Биткоин — это более 20,000 нод, установленных во всех уголках мира. Единогласно договориться о том или ином решении, разве что оно является очевидно полезным (например SegWit и Taproot) или хотя бы безвредным, вряд ли получится. Несмотря на то, что это может напоминать оплошность при создании протокола, это на самом деле является его особенностью — мы не раз видели, как поспешное принятие решений в криптопространстве приводило к разветвлению цепочек, разделению сообщества, хардфоркам и потере средств.

Но допустим мы договорились о самой необходимости увеличения размера блока. На сколько его необходимо увеличить? Стоит ли это делать регулярно или единоразового увеличения будет достаточно? Предугадать скорость развития технологий и временной горизонт, на котором пресловутый технологический прогресс сможет нивелировать стресс от нагрузки, возлагаемой растущими объемами нуждающихся в обработке данных, на операторов узлов — все равно что угадать какую именно из песчинок на пляже Прайа де Кассино я выбрал и загадал.

Увеличьте размер блока в два раза и через какое-то время (возможно уже на следующий день) вы столкнетесь с той же проблемой “переполненных блоков” и вам придется вновь пытаться достичь консенсуса с тысячами операторов узлов сети Биткоин о повторном увеличении. Заложите планомерное и регулярное увеличение размера блока и в случае ошибки в вычислениях вы рискуете вызвать централизацию протокола, сводя саму основу его ценностного предложения на нет. Но и это еще не все…

В случае модификации кода в формате софтфорк, являющейся ослаблением правил протокола, нежелающие обновить программное обеспечение могут продолжать взаимодействовать с сетью и участниками, решившими обновить ПО. Увеличение лимита размера блока является хардфорком, не обладающим обратной совместимостью — если вы не обновляете свое ПО в соответствии с новыми требованиями, ваши действия отвергаются новой цепочкой. Это может привести с разветвлению сети и даже разделению сообщества, а вместе с тем и появлению двух конкурирующих цепочек. После многочисленных попыток увеличения блока Биткоина (Bitcoin XT, Bitcoin Unlimited, BTC1), подобное произошло с хардфорком Bitcoin Cash в августе 2017. Мораль здесь довольно проста: хотите увеличить масштабируемость основного уровня протокола — инициируйте хардфорк и продвигайте свою новую монету. Если большинство решит, что ваше решение превосходит по своим возможностям оригинальный протокол, они переключатся на новую версию.

Кульминацией вышеперечисленных аргументов с легкостью может послужить так называемый парадокс Джевонса. Суть парадокса заключается в том, что насколько бы технологический прогресс не повышал эффективность использования какого-либо ресурса (в данной аналогии — свободного места в блоке Биткоина), это увеличивает объемы его потребления (блоки не перестанут заполняться несмотря на увеличение их размера). Дело в том, что пространство в блоке — не более, чем объем свободного места, в котором можно разместить ту или иную информацию. Это пространство может быть полезно не только с экономической точки зрения (передача транзакций/ценности), но и использоваться с целью хранения произвольных данных. Чем больше блоки, тем больше информации пользователи смогут хранить в блокчейне и тем выше будет нагрузка на майнеров, что приведет к большей централизации майнинг-индустрии.

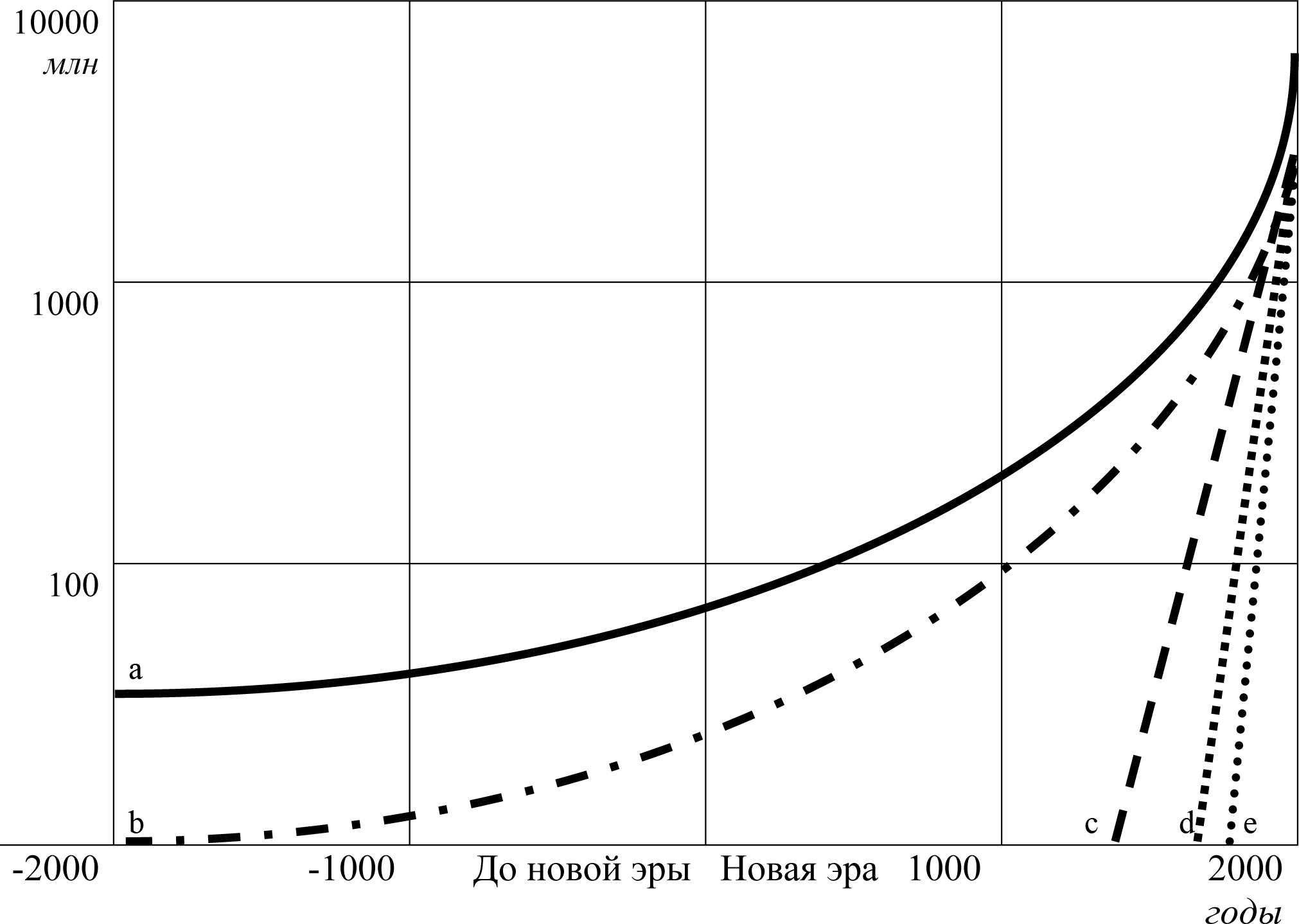

Распространение в популяции Homo sapiens новых функционально-поведенческих отличительных признаков в виде полезных навыков информационного взаимодействия. a — население Земли 7 млрд; b — грамотность; c — чтение-печатание — доступность всем грамотным; d — получение радио-, телевизионной информации (кол-во приемников); e — информационная связь через телефоны, компьютеры, интернет (кол-во телефонов, компьютеров, пользователей Интернет) [Источник]

С другой стороны, если господин Джевонс ошибался, мы окажемся в обратной, но не менее опасной ситуации: по мере снижения вознаграждения за блок с каждым халвингом майнерам будет все сложнее окупать затраченную ими энергию. В силу низкой конкуренции пользователей за свободное место в блоке, комиссии будут низкими и не смогут предложить финансовую выгоду, сопоставимую с сегодняшней, заставляя менее прибыльных майнеров капитулировать.

Ну и разумеется не стоит забывать о законе Вирта, чаще называемом законом Пейджа (по имени сооснователя Google Ларри Пейджа).

“программы становятся медленнее куда шустрее, чем компьютеры становятся быстрее”

Суть данного высказывания заключается в том, что программное обеспечение постоянно обрастает все новыми приложениями, нацеленными на “повышение дружелюбности” компьютеров по отношению к пользователям. Это приводит к тому, что программы становятся в два раза медленнее каждые полтора года. В этом случае демонстрируется, что удвоение количества транзисторов на интегральной схеме, предсказываемое законом Мура, сводится на нет деградацией в производительности программного обеспечения за тот же период времени.

Скриншот магазина приложений Umbrel — решения для простой установки и запуска Биткоин-ноды и сопутствующих интерфейсов.

Количество приложений, нацеленных на “повышение дружелюбности” протокола экспоненциально растет. Это — положительный тренд, учитывая что мы нередко слышим упреки по поводу сложности взаимодействия с протоколом Биткоин. Тем не менее, побочным эффектом улучшения взаимодействия с Биткоином является рост потребности в ресурсах, обеспечивающих это взаимодействие (оперативная память, свободное место на накопителях). Уже сегодня запуск полной ноды не является самым дешевым решением — накопители старого образца (HDD) справляются с задачей далеко не так резво, как хотелось бы и все больше биткоинеров приобретают в разы более дорогостоящие SSD-накопители и компьютеры со все большими объемами оперативной памяти. Несмотря на это уже сегодня не все ноды могут похвастаться постоянным нахождением “на верхушке” блокчейна — ноды не всегда успевают за майнерами и созданием новых блоков.

Скорость моего соединения и сообщение кошелька Electrum, подключенного к собственной ноде о том, что сама нода на данный момент отстает от верхушки цепи на 3 блока.

Оборудование: Raspberry Pi 4 (4GB RAM), 1TB SSD, Ethernet-соединение…

А как же наличность?

Но вернемся к упомянутой в начале этого эссе наличности. Одним из важных свойств денег является так называемая возможность “незамедлительной доступности”:

они должны иметь возможность частного и безопасного хранения. Именно поэтому исторически сложилось так, что наиболее успешные формы наличных денег тяготели к формам долговечным, чтобы их не разрушало время, и компактным, чтобы их можно было легко хранить в безопасном месте, например, в хранилище.

Такими товарами являлись золото и (в меньшей мере) серебро — они долговечны (археологи встречали золотые монеты тысячелетней давности, а металл, из которого они были отчеканены не потерял собственной ценности).

Лидийский (современная Турция) Лион. 610 — 600 гг. до н. э. Материал — электрум (сплав золота и серебра).

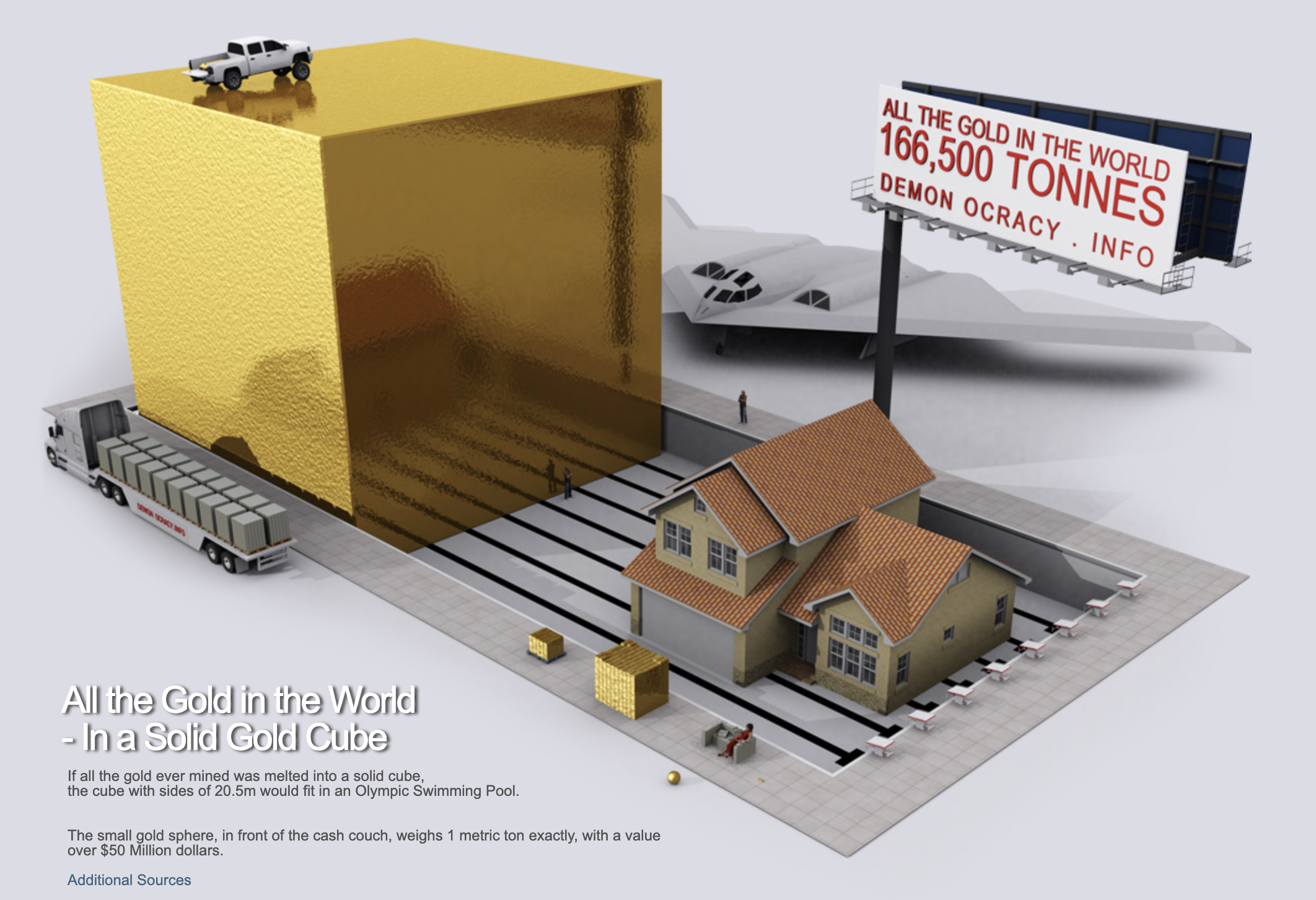

Золото также компактно — если бы все золото, которое когда-либо было добыто, было переплавлено в цельный куб, то куб со стороной 20,5 метров поместился бы в олимпийский бассейн.

Все добытое золото может поместиться в олимпийский бассейн [Источник].

Как следствие, каждый, кто придерживается концепции долговечного стандарта «цифровой наличности», должен также уделить особое внимание безопасности. Наличные деньги, которые нельзя надежно хранить, бесполезны, и формы наличных денег, обладающие лучшими характеристиками безопасности, ceteris paribus будут выигрывать у наличных денег с более низкой безопасностью. Хорошим примером является Индия, где частные золотые запасы оцениваются в $770 млрд., в то время как банкноты национальной валюты — рупии, — насчитывают не более $210 млрд. (очередной плюс в копилку аргументов в пользу неизменности и надежности основного слоя Биткоин-протокола).

С наступлением цифровой эры понятие долговечности и прочности денег кардинально изменилось. Биткоины, как таковые, по сути не существуют, есть лишь записи в реестре, децентрализованным образом хранящие информацию о том “кто сколько может потратить”. Соответственно и “портиться” в данной схеме ведения учета нечему. Компактность также уходит на второй план, а на ее место встает такой параметр, как пропускная способность сети — количество транзакций в секунду.

Чашка кофе за Lightning — решение проблемы масштабируемости

Разобравшись со значимостью обеспечения безопасности основного уровня Биткоина можно переходить к вопросу его масштабирования. Как уже было упомянуто выше, Биткоин должен масштабироваться “слоями”. Одним из часто упоминаемых заблуждений, озвучиваемых в попытке уличить Биткоин в его несовершенстве является сравнение пропускной способности его основного слоя с пропускной способностью платежного сервиса Visa.

Авторы подобных заявления путают гриб (верхний слой/финальный продукт, с которым взаимодействуют пользователи) и грибницу (осноной слой, сеть, координирующую все взаимодействия между тысячами и миллионами пользователей) [Подробнее].

Дело в том, что Visa — платежная сеть, расположенная поверх долларового стандарта США. Она не является основным слоем. Мало кто с невозмутимым выражением лица будет сравнивать количество транзакций, обрабатываемых центральным банком одной из развитых стран с пропускной способностью платежного процессора. Взгляните на ситуацию следующим образом: основной слой протокола Биткоин = децентрализованный и безграничный центральный банк, финализирующий транзакции каждые 10 минут. Приняв данную логику сравнивать Visa скорее правильно с сетью Lightning — вторым уровнем, расположенном поверх основного слоя Биткоина. А сеть Lightning способна не только обрабатывать намного больше транзакций в секунду, чем та же самая Visa, она еще делает это в недоверительной среде, не нуждаясь в третьих лицах и чьем-либо разрешении. Я не буду углубляться в подробности функционирования и возможностей сети Lightning — в одном этом посте достаточно информации и ссылок на материалы, необходимые для понимания протокола, а на моем YouTube канале довольно скоро выйдет немало материалов на эту тему. Я лишь хочу высказать следующую мысль: мы вряд ли сможем достоверно заявить был ли данный подход вдохновлен традиционной финансовой системой, предшествующим опытом разработки ПО или другими наработками, но масштабирование программных решений по модульному принципу в любом случае считается хорошей цифровой гигиеной. Вот как объясняет этот принцип гуру Unix Эрик Стивен Реймонд:

«Единственный способ написать сложное, но при этом стабильное программное обеспечение — это снизить его глобальную сложность — построить его из простых частей, связанных четко определенными интерфейсами, так, чтобы большинство проблем были локальными, и у вас была возможность обновить часть, не ломая целое»

Разработчик Джон Рэтклифф говорит об этом немного более прямолинейно, отстаивая стратегию масштабирования Bitcoin Core:

“Нельзя создавать сетевой протокол, запихивая все и вся в один слой и пытаясь решить каждую проблему для каждого отдельного случая использования по всему миру в одном огромном комке всеохватывающего кода. Это не работает! Вместо этого необходимо создать серию слоев, каждый из которых нацелен на решение только одной части общей проблемы чрезвычайно успешно, чрезвычайно эффективно и настолько просто, насколько это возможно”

Ник Сабо в своей статье «Деньги, блокчейн и социальная масштабируемость» отмечает:

«Когда я разрабатывал BitGold, я уже знал, что консенсус не может надежно масштабироваться для больших объемов транзакций, поэтому я разработал его с двухуровневой архитектурой: (1) сам BitGold, расчетный уровень, и (2) Digital cash Дэвида Чаума — периферийная платежная сеть, которая обеспечит розничные платежи с высокой пропускной способностью и конфиденциальностью (благодаря Chaumian blinding)”

Чтобы осознать важность того, как модульность создает функциональность, которая выдерживает испытание временем, обратите внимание на ее применение в дизайне продуктов, строительстве, биологии и даже эволюционной психологии.

Биткоин — это деньги

До своего ухода из проекта, Сатоши называл Биткоин как цифровой наличностью, так и цифровым золотом. И несмотря на то, что такой подход может сбить новичков с толку, на самом деле эти определения не противоречат друг другу. Суть здесь в том, что Биткоин — это деньги. Деньги — это формирующееся средство, а Биткоин сегодня стоит у истоков своего существования. Нам еще предстоит много работы, но усилия, приложенные сообществом уже дают свои плоды и мы видим развитие технологии и принятие пиринговой цифровой наличности по всему миру.

Что-то, что начиналось как предмет коллекционирования для гиков и шифропанков уже по праву может называться средством сбережения. Биткоин уже способен посредством решений второго уровня молниеносно и невероятно дешево передавать значительную ценность, игнорируя границы, юрисдикции, бюрократию и коррупцию. Никто не сможет со 100% точностью сказать когда Биткоин станет эффективной единицей измерения ценности, но тот факт, что он выполняет функцию средства обмена уже неоспорим.

Впервые в истории мы можем наблюдать развитие монетарной системы “снизу вверх”. Системы, способной не только сохранять ценность пользователей, оставаясь при этом децентрализованной, но и предоставлять инструменты передачи этой ценности, не требуя доверия к другим участникам либо третьим сторонам. Это — беспрецедентный случай, извлечь истинную пользу из которого можно только погрузившись в эту кроличью нору Биткоина.

ХОДЛ он!