Особая благодарность Роберту Бридлаву за этот феноменальный твит-шторм.

“Я уверен, что мы, как Биткоин-амбассадоры должны говорить на общем языке и избегать эзотерики, чтобы наше послание могло с легкостью проникнуть в ум каждого. Я немного расскажу о Биткоин-вселенной и криптовалютынх активах, орудуя экзотерическими терминами.”

Биткоин ~ интернет, альткоины ~ венчурные инвестиции

При взгляде на вселенную криптовалютынх активов, вырисовывается два основных полушария: 1) Биткоин и 2) все остальное, что обычно называют альтернативными криптоактивами, альткоинами или альтами.

Биткоин во многом похож на сам интернет, состоящий из стека протоколов с открытым исходным кодом, называемого набором интернет-протоколов (состоящий из http, TCP/IP и т. п.)

Точно так же, как интернет является набором открытых протоколов для обмена информацией, Биткоин — это набор открытых протоколов для обмена ценностью. Отсюда и появилось его прозвище “Интернет ценности”.

Биткоин можно рассматривать как последний слой в наборе интернет-протоколов, и мы уверены, что он будет расти и затронет всех и каждого, кого сегодня коснулся интернет.

Эта точка зрения также наталкивает на мысль о невероятно точной аналогии. Когда кто-то задумывается о том как остановить Биткоин, напрашивается логичный вопрос: “Как навсегда полностью отключить интернет во всем мире?”

Биткоин — это деньги свободного рынка, конкурирующие с монопольными деньгами (вот так каламбур). Биткоин освобождает от посредников рынок денег, который сегодня монополизирован центральными банками.

В другой половине вселенной криптовалютынх активов у нас есть альтернативные криптовалюты (их также называют альткоины или альты).

Альткоины унаследовали технологию с открытым исходным кодом, лежащую в основе Биткоина, чтобы попытаться конкурировать с ним напрямую, избавиться от соперников на других рынках или создать новые.

Пока что варианты применения альткоинов в основном не подвергались тщательному тестированию (за возможным исключением Ethereum), и Биткоин может захватить подавляющее большинство ценности, созданной этой волной инноваций.

Альты — это венчурные инвестиции, которые могут быть запущены с чрезвычайно низкими затратами и не подвергнувшись значительной профессиональной экспертизе (если таковая вообще имеется, отсюда и их прозвище — щиткоины).

Некоторые альты могут однажды добиться успеха, однако эти венчурные инвестиции гораздо более рискованны, чем биткоин.

Эволюция денег ~ эволюция телекоммуникационных технологий

Интересно, что хотя Биткоин — совсем еще молодое новшество, для полного понимания его ценностного предложения, мы должны сначала углубиться в историю и природу денег…

За всю историю деньги эволюционировали много раз — они принимали форму ракушек, соли, скота, камней, драгоценных металлов и, совсем недавно, правительственной бумаги.

Денежно-кредитные технологии всегда конкурируют друг с другом и подвергаются естественному рыночному отбору, который порождает новые формы денег и ведет к исчезновению старых форм.

Денежная эволюция, процесс селективного отбора технологий свободным рынком, чем-то напоминает процесс эволюции, который мы наблюдаем в телекоммуникационных технологиях:

Независимо от того, какая технология используется для ее достижения, цель телекоммуникаций остается неизменной: передавать информацию в пространстве и времени.

Тем не менее, телекоммуникационные технологии, которые мы используем для общения, со временем развиваются (от наскальных рисунков до почтовых голубей, газет, телеграфов, телефонов и цифровых медиа).

По мере появления новых телекоммуникационных технологий, обеспечивающих более высокую скорость, точность, надежность, отслеживаемость или мобильность, они становятся доминирующим средством передачи информации в пространстве и времени.

Подобно цели телекоммуникаций, цель денег также неизменна: передача ценности в пространстве и времени.

Стадии эволюции денег; твердость

Тем не менее, денежные технологии, которые мы используем для передачи ценности, также развиваются с течением времени (от ракушек до соли, скота, камней и драгоценных металлов).

По мере того, как появляются новые монетарные технологии, которые обеспечивают более высокую твердость, делимость, переносимость, долговечность или узнаваемость, они становятся доминирующим методом передачи ценности в пространстве и времени.

Деньги обладают множеством характеристик, но основная черта, определяющая их успех или неудачу на свободном рынке — это “твердость” (на которой мы сейчас и сосредоточимся).

Твердость — это сложность производства дополнительной денежной единицы (например, затраты энергии, необходимые для добычи унции золота или производства доллара США).

Твердость определяется соотношением запаса к потоку. Запас — это существующая денежная масса. Поток — это денежная масса, произведенная за определенный период времени. Чем выше отношение запаса к потоку, тем тверже деньги.

Каждый раз, когда создается дополнительная единица определенной денежной формы, редкость других денежных единиц этой формы снижается и они теряют покупательную способность, что обычно называют инфляцией (обратной величиной относительно запаса к потоку).

Эвфемистический термин “инфляция” на самом деле представляет собой размывание денежной стоимости и скрытую форму налогообложения. Инфляцию можно легко пояснить на примере коллекционных бейсбольных карт:

Если у меня есть 1 из 100 бейсбольных карт новичка Бэйби Рута, каждый раз, когда кто-то обнаруживает другую карточку новичка Бэйби Рута, моя становится все менее редкой и, следовательно, менее ценной. То же самое относится и к деньгам: каждый раз, когда создается новая единица, ценность остальных единиц снижается.

На свободном рынке люди, естественно и рационально, предпочитают хранить свои сбережения в денежной форме, которую труднее всего раздуть (путем добычи, печати, подделки и т. д.).

Золото — мировой денежный стандарт?

Золото в конечном итоге стало мировым денежным стандартом именно благодаря его твердости (это выражается количественным образом благодаря превосходному соотношению запаса к потоку).

Золото практически невозможно уничтожить, поэтому практически каждая унция, добытая за всю историю человечества, сохранилась по сей день (высокий запас).

Золото нелегко добыть из недр земной коры, для его извлечения требуются время и энергия (низкий поток).

Твердость золота привела к тому, что оно несколько раз вытесняло серебро в конкурентной борьбе за первое место в роли денежной формы на протяжении всей истории и является причиной того, что серебро сегодня практически всецело демонетизировано. Эту конкурентную динамику легко объяснить с точки зрения теории игр:

Поскольку золото тверже серебра, любой, кто получает прибыль от производства серебра (где предельный доход превышает предельные издержки), будет стремиться сохранить свою прибыль в самой твердой известной форме денег, вызывая тем самым потоки инвестиций из серебра (или любых других более мягких денег) к золоту.

Однако у золота есть один существенный недостаток — проблема делимости: его трудно разделить на части, что затрудняет его использование в качестве средства обмена (нецелесообразность покупки кофе за золотые монеты).

Проблема делимости золота послужила причиной, предоставившей серебру некоторую предельную полезность в качестве средства обмена на протяжении всей истории, в то время как золото чаще использовалось для расчетов при крупных сделках.

В конце концов, национальные правительства вмешались и решили проблему делимости золота, выпустив банкноты (в основном бумажные долговые расписки), удобные для совершения сделок и с легкостью обмениваемые на золото.

Это привело к централизации золота в банковских хранилищах, что повысило интерес правительства и недавно сформированных центральных банков к экспроприации. Это стимулировало практику частичного резервирования, которая сейчас повсеместно используется в современной мировой экономике.

Поскольку правительства создали больше банкнот, чем они могли бы поддержать своими золотыми резервами, они постепенно отменили возможность обмена банкнот за золото, тем самым внедрив “ничем не подкрепленные деньги”, используемые нами по сей день — фиатные валюты.

Краткая история фиатных валют

В 1933 году распоряжение №6102 обязало всех граждан США обменять свои золотые запасы на доллары США под угрозой тюремного заключения сроком до 10 лет.

Во время Второй мировой войны США стали тихой гаванью для европейских золотых запасов, средством защиты от нацистских грабежей. Это позволило США переписать правила глобального экономического порядка.

В конце Второй мировой войны на Бреттон-Вудской конференции США официально утвердили в роли глобального центрального банка, а все международные валюты привязали к доллару США. Доллар, в соответствии с договоренностью, должен был быть привязан к золоту.

В 1971 году президент США Никсон в одностороннем порядке отменил прямую конвертируемость доллара США в золото на мировом уровне. Никсон, тем не менее, пообещал, что США, в конечном итоге, вернутся к золотому стандарту. Но этого, конечно, не произошло и основой мировой экономики так и остался фиатный стандарт во главе с долларом США.

Таким образом, сегодня в мире преобладают государственные бумажные деньги, которые ничем не подкреплены и фактически являются самой мягкой из когда-либо существовавших форм денег (стоимость производства дополнительной единицы бумажных денег близка к нулю).

После Великой рецессии 2008 года, когда центральные банки по всему миру были заняты печатью все большего числа необеспеченных валют с целью перезапустить свои экономики, Сатоши Накамото выпустил программное обеспечение с открытым исходным кодом под названием Биткоин.

Биткоин — самые твердые деньги

Биткоин — самая твердая из когда-либо существовавших денежных форм. Эта важная инновация возможна благодаря постоянно растущей сложности производства, требующей реальных энергетических затрат (этот процесс называется Proof-of-Work или майнинг).

Отношение запаса к потоку биткоинов неизбежно увеличивается каждые 4 года, а в мае 2020 года оно будет превосходить таковое у золота. Денежная политика Биткоина обеспечивается криптографией, не подлежащей вмешательству, и, следовательно, неизбежностью исполнения (так же, как 1 + 1 = 2).

Биткоин также является первым в мире воплощением актива с совершенной ценовой неэластичностью предложения, поскольку изменения его цены абсолютно не влияют на поток производства. Это означает, что увеличение спроса на биткоин может отразиться лишь на его рыночной цене.

Если цена на золото увеличивается, его новый поток поставок будет увеличиваться по мере того, как на рынок выходят новые майнеры. Это произойдет в силу появления новых выгодных методов добычи золота (поскольку золотодобытчики смогут продавать свой продукт по более высокой цене), что приведет к снижению отношения запаса к потоку.

В случае с Биткоином, независимо от того, насколько сильно растет его цена, невозможно создать какой-либо дополнительный поток поставок сверх существующего, математически обоснованного и прозрачного графика производства.

Биткоин также является первым в мире примером “абсолютной редкости”, поскольку его денежная политика является фиксированной. Всего будет существовать лишь 21 миллион единиц. До появления Биткоина, единственным истинно редким активом было только само время (формула фиксированной денежной политики Биткоина изображена ниже).

Это означает, что его отношение запаса к потоку будет продолжать расти и в конечном итоге, когда последний биткоин будет выпущен где-то в середине 22-го века, максимально приблизится к бесконечности.

Денежная политика Биткоина (его новый график потока) становится наиболее надежной в мире, поскольку она абсолютно прозрачна и неизменна.

Биткоин идет вразрез с денежно-кредитной политикой правительств, которая является неопределенной, непрозрачной и подверженной изменениям в зависимости от прихоти бюрократов.

По сути, каждый из нас должен решить, стоит ли нам доверять управление нашей денежной массой причудливой природе корыстных бюрократов или неизменной природе математики.

Таким образом, у нас есть Биткоин, самая твердая форма денег в истории, конкурирующая с государственными деньгами, самой мягкой формой денег в истории …

Теория игр и история указывают на то, что люди будут естественным и рациональным образом стремиться хранить свое богатство в самых твердых из доступных им деньгах. Это поведение на рынке основано на ожидаемых решениях участников и, в конечном итоге, приведет к всепоглощающему распространению.

До тех пор, пока Биткоин продолжает функционировать (и даже не рассматривая другие его превосходные денежные свойства), мы считаем, что он будет продолжать вытеснять золото и государственные деньги на свободном рынке и наращивать собственную ценность.

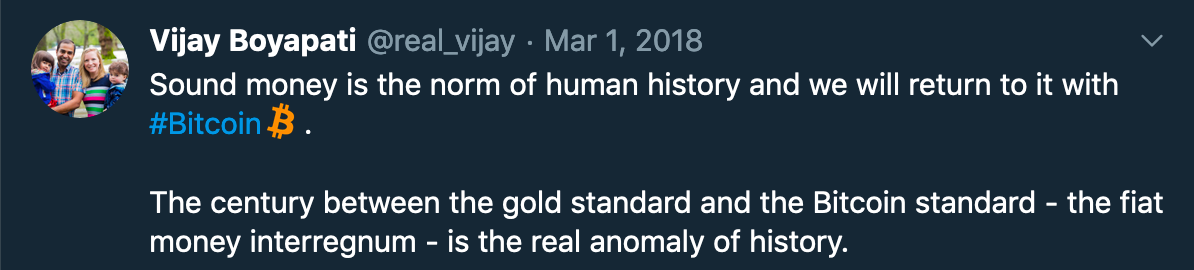

Твердые деньги были выбором свободного рынка и правили в течение 4900 из 5000 лет истории коммерческой деятельности человека. Сегодня мы наблюдаем их возрождение в форме Биткоина.

Биткоин — денежная политика, заслуживающая наибольшее доверие в истории человечества; политика, подрывающая наиболее ненадежные денежно-кредитные политики в истории человечества.

Ставка на Биткоин заключается в том, что конкурентная динамика, присущая денежному рынку, будет продолжать развиваться таким же образом, как и на протяжении всей истории.