Что такое DEX?

Децентрализованная биржа (DEX, decentralized exchange) — это биржа, которая работает на базе блокчейна, не хранит средства и персональные данные пользователей на своих серверах, и выступает только платформой для работы с заявками на покупку или продажу активов пользователей. Торговля на таких платформах происходит напрямую между участниками (peer-to-peer) без каких-либо финансовых посредников. Первые децентрализованные биржи появились в 2014 году, однако свой успех они смогли завоевать только за последний год.

Чем они отличаются от обычных бирж?

В настоящее время большая часть торговли осуществляется на централизованных биржах, где одна платформа хранит средства клиентов, сопоставляет покупателей с продавцами, а также предлагает различные услуги по работе и управлению депозитами и средствами (подробнее в нашей статье).

Но у централизованных бирж есть проблемы. Они расположены в определенных географических точках и подчиняются определенной юрисдикции, требуют от клиентов открывать счета и депонировать свои средства, устанавливают лимиты и ограничения на действия своих клиентов, а также являются мишенью для злоумышленников. При этом централизованные биржи управляются конкретной компанией или человеком, которые ориентированы на получение прибыли. Управляющие бирж несут ответственность за защиту пользовательских данных и информации о торгах, полностью контролируют работу платформы и самостоятельно принимают важные для развития проекта решения.

В противовес этому децентрализованные биржи управляются автоматически или полуавтоматически с вовлечением участников платформы в процесс принятия важных решений (концепцию DAO мы рассматривали в этой статье). Такие платформы обеспечивают техническую возможность прямого взаимодействия между участниками и используют блокчейн для хранения и обработки всех данных.

В результате децентрализованные биржи оказываются впереди централизованных в плане:

— безопасности: средства никогда не переводятся третьим лицам, пользователи торгуют непосредственно из своих кошельков (например, биржа Uniswap взаимодействует с кошельком Metamask);

— глобальности: децентрализованные биржи пока находятся вне рамок юрисдикций (либо в «правовом пробеле»), а также на них отсутствуют ограничения в отношении того, кто может торговать;

— безопасности личных данных: для работы с DEX регистрация аккаунта или личные данные не требуется.

Однако, децентрализованные биржи все еще не доминируют на рынке, т.к. у них есть и проблемы:

— UX: торговля на DEX осуществляется через не кастодиальные кошельки (средства на них не передаются третьим лицам), работа с которыми многих пользователей запутывает и отталкивает свой сложностью;

— Скорость и масштабируемость: все сделки происходят на блокчейне, и ограничиваются его пропускной способностью. (у того же Ethereum это 12-15 транзакций в секунду);

— Число торговых пар: между собой на DEX могут торговаться только активы созданные на одном блокчейне. Например, будет сложно реализовать торговлю парой BTC-ETH на DEX, т.к. они находят на разных блокчейнах (блокчейне биткоина и блокчейне эфириум соответственно);

— Функционал: централизованные биржи могут быстро создавать новые сервисы, в то время как DEX должны работать в пределах ограничений каждого конкретного блокчейна;

— Регулирование: хотя DEX предназначены для децентрализации и освобождению от давления любых регуляторов, некоторые гибридные модели столкнулись с проблемами (например, EtherDelta и Qingdao). Повышенное внимание и давление со стороны регуляторов может сдержать развитие децентрализованных бирж.

Виды DEX

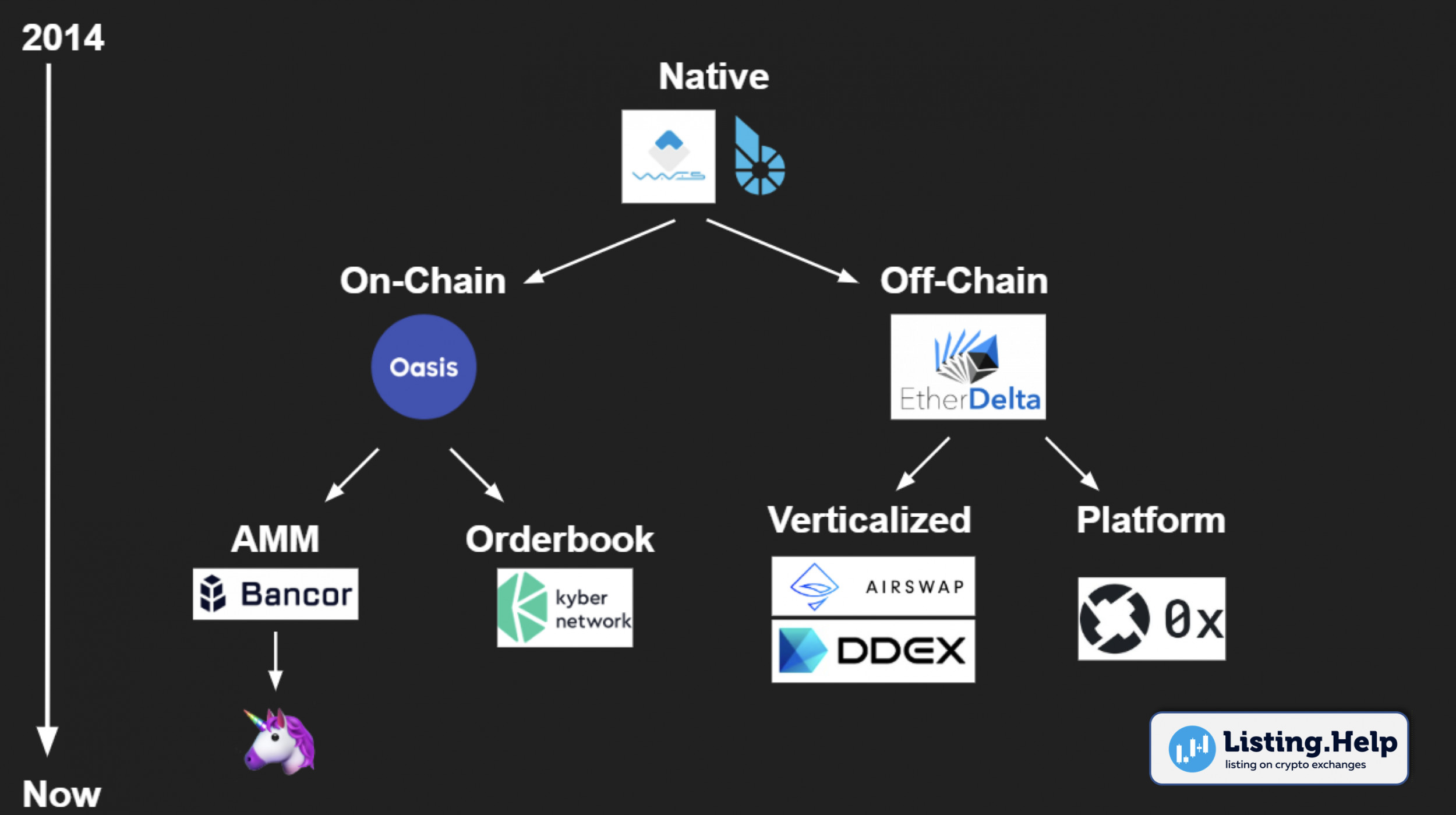

Сегодня DEX, как правило, разделяются на два основных сегмента:

- Как осуществляются сделки?

DEX используют либо традиционную модель биржевого стакана (книги ордеров, ордербука), либо модель автоматического маркет-мейкера (AMM).

Биржевой стакан (например, на децентрализованной бирже Kyber) позволяет объединять заявки покупателей и предложения продавцов (тут все идентично торговле на централизованных биржах).

Модели AMM сопоставляют каждую сделку с пулом активов в смарт-контракте, где цена сделки определяется соотношением активов в пуле (пример биржи с AMM — Uniswap и Mooniswap). Это может показаться запутанной, но данная модель не требует наличия конкретного контрагента в каждой сделке (сделки выполняются только с кодом смарт-контракта). Это делает модели AMM идеальными для более неликвидных токенов. В качестве минуса, трейдеры, как правило, страдают от более высокого проскальзывания при торговле большими суммами.

2. Где совершаются сделки?

Торговля в рамках DEX происходит либо на основном блокчейне (обычно Ethereum), либо для большей пропускной способности на сайдчеинах, а затем уже переносится на основной блокчейн.

Сегодня практически все популярные DEX работают непосредственно на блокчейне Ethereum, благодаря своему значительному лидерству в области внимания разработчиков, широте экосистемы и большому комьюнити. Работа через сайдчейны показывает многообещающие результаты. Однако тут зачастую возникают вопросы безопасности и централизации.

Объемы торговли и рост популярности в 2020 году

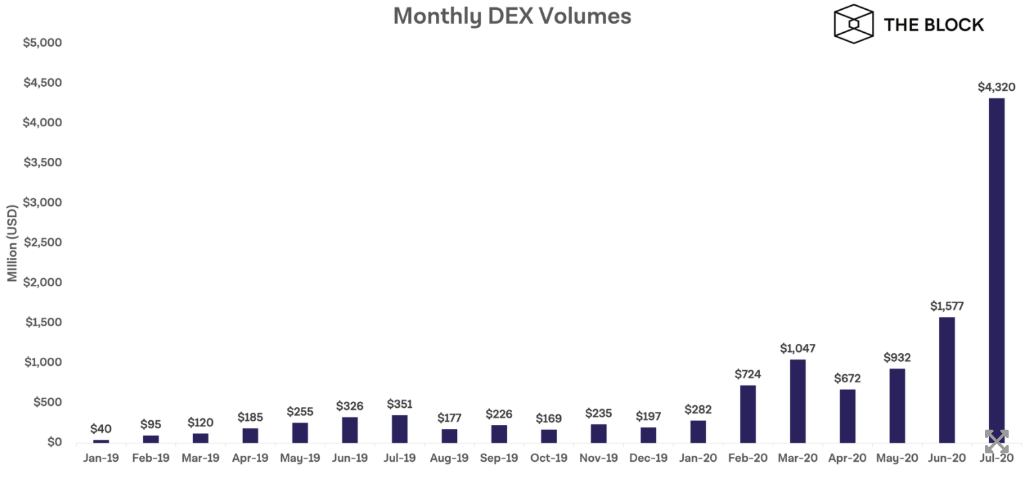

Несмотря на все проблемы, связанные с масштабируемостью и пропускной способностью DEX, UX-ом и ограниченным количеством торговых пар, в середине 2020 года DEX стали новым трендом и могут похвастаться большой объемом торговли.

В июле совокупный объем торгов на децентрализованных биржах (DEX) составил более $4,3 млрд, значительно превзойдя показатели предыдущих месяцев. Об этом свидетельствуют данные The Block.

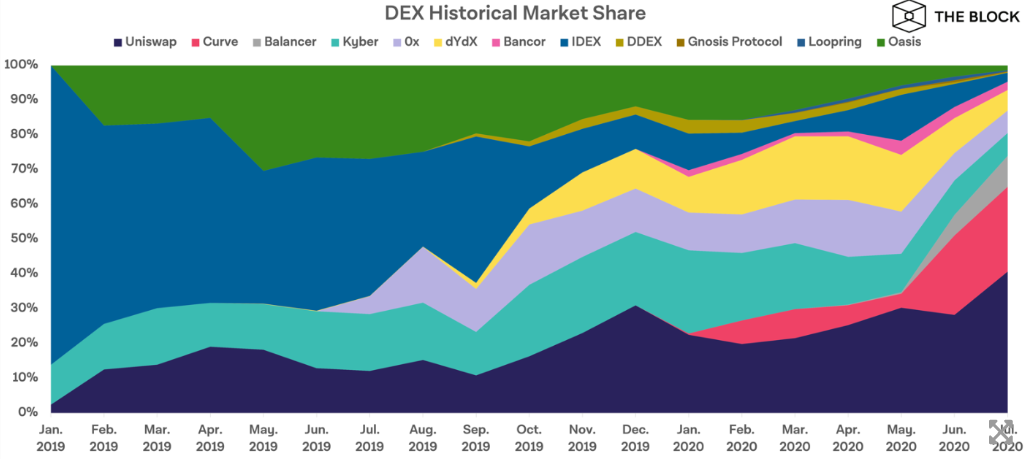

По сравнению с июнем объем торгов на DEX вырос на 174%. С большим отрывом от остальных площадок лидирует децентрализованная биржа Uniswap — на нее пришлось 41% от общего объема торгов. За ней в топ-3 по популярности идут Curve и Balancer.

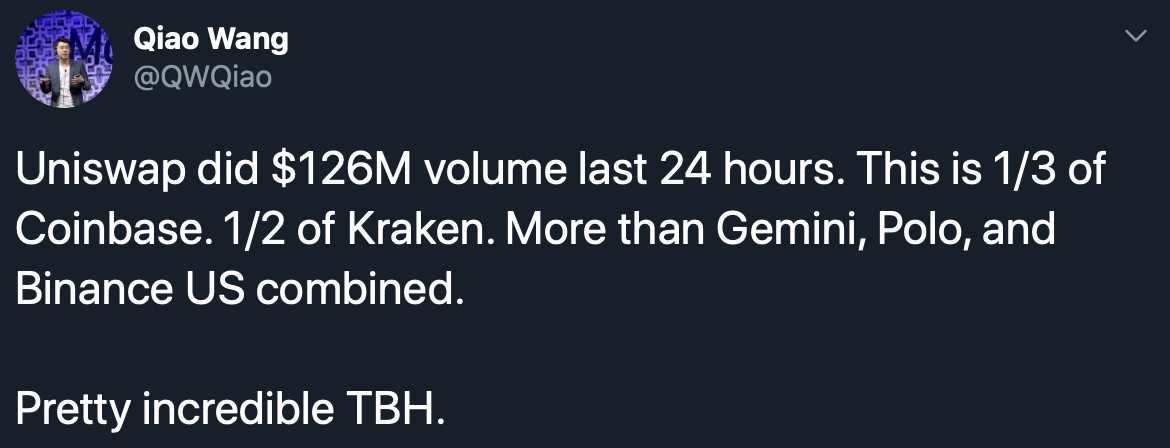

Главным показателем из всей этой статистики является то, что некастодиальная биржа Uniswap по объему торгов превзошла Gemini, Poloniex и Binance US вместе взятые, достигнув трети оборота Coinbase.

В результате, подобное увеличение объемов торгов свидетельствует о росте популярности децентрализованных площадок обмена криптовалют. Количество пользователей подобных бирж уже сейчас сопоставимо с числом людей, торгующих на централизованных платформах.

Что дальше?

На наш взгляд проблемы DEX являются вполне конкретными и зачастую преодолимыми. Они сводятся к проблемам с продуктами и технологиями, которые имеют концептуально ясные пути вперед. Поэтому в ближайшее время мы ожидаем развития DEX в следующих направлениях:

— улучшение UX: максимально простые и понятные сервисы по работе с криптовалютой значительно увеличат количество пользователей, готовых торговать на DEX;

— улучшение интероперабельности: способности объединять активы на других разных блокчейнах позволит расширить выбор торговых пар на DEX;

— работа над масштабируемость: работа по улучшению пропускной способности блокчейнов, а также их решений второго уровня масштабируемости (сайдчеинов, каналов состояний и др) позволит значительно ускорить работу DEX;

— разрешение вопросов регуляторики: с одной стороны, если регулирующие органы начнут давить на централизованные биржи, DEX могут стать единственным подходящим вариантом для части рынка. С другой стороны, если регулирующие органы начнут оказывать давление на разработчиков и команды DEX, эти платформы могут замедлиться в своем развитии;

— новые варианты использования (usecase): благодаря DEX и связанным с ними сервисам могут быть созданы новые деривативы (flash loans) и синтетические активы (залоговые стейблкоины) в сочетании с глубокой совместимостью с другими услугами DeFi для создания широкого предложения продуктов.

Насколько мы близки к этим изменениям? Трудно сказать с уверенностью, но учитывая длительные сроки исследования, разработки и улучшения кода блокчейнов, однако аналитики Listing.Help предполагают, что до полноценной революции DEX осталось еще несколько лет.