Эта весна была непростой для рынка криптовалют. Падение нескольких стейблкоинов, крах Luna Foundation и негативное влияние традиционного фондового рынка на стоимость криптовалют, спровоцировали панику и надолго окрасили графики всех монет красным.

Людям свойственно искать виноватых, поэтому в кулуарах зазвучали разговоры, а в сети появились расследования и предположения кому это выгодно. Громче других звучало имя основателя трейдинговой компании Alameda Research Сэма Бэнкмана-Фрида. Разбираемся чем интересна Alameda Research и есть ли основание для каких-либо обвинений.

Как Alameda Research стала одним из самых влиятельных китов на крипто-рынке

Alameda Research – это многопрофильная компания, которую основал известный в крипто-сообществе Сэм Бэнкман-Фрид в 2017 году. Изначально компания начала зарабатывать на арбитражных сделках с биткоином – покупала монету на бирже в США, а продавала на бирже в Японии по большей цене. Но столкнулась со сложностью – японские банки неохотно открывали счета крипто-компаниям. Так в названии Alameda появилась приставка Research – для исследовательского фонда банки открывали счета быстрее.

Стратегия заработка на разнице в цене Биткоина на биржах разных стран известна, как «Кимчи Премия» (в английском крипто-сленге “Kimchi Premium”) – в 2017-2018 годах многие трейдеры хорошо заработали на биржах Южной Кореи. СБФ выбрал эту же стратегию, но на рынке Японии. Так уже через год после основания, Alameda становится крупной трейдерской компанией с оборотом около $25 млн в день

Тогда же было принято расширяться и команда Alameda создала криптобиржу FTX. На рынке не было удобного инструмента для профессиональных трейдеров и своя биржа должна была закрыть эту потребность. Помимо трейдерской торговли у Alameda появляются новые инструменты для заработка – токкенизированные акции, торговля деривативами, токенами с кредитным плечом и удобный интерфейс для маркет-мейкинга.

Постепенно это превращает компанию в одну из самых влиятельных на рынке. Alameda Research сегодня не только компания которая предоставляет услуги трейдинга, маркет-мейкинга и внебиржевой торговли – это еще и крупный инвестиционный фонд, который участвует в старте многих громких стартапов. В портфолио блокчейн Solana, DeFi приложение для вкладов и сбережений Anchor, DEX-агрегатор 1inch, проект move-2-earn Stepn и другие.

На первый взгляд Alameda Research – просто супер успешная компания, но с другой стороны ее имя часто возникает в связи со скандалами последних лет. Компанию прямо или косвенно обвиняют в манипуляциях рынком и стоимостью криптовалют, а также использовании инсайдерской информации для получения прибыли.

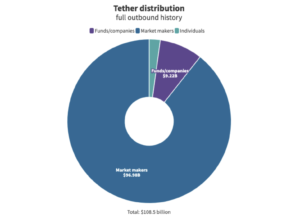

Tether Papers – кто владеет самым популярным стейблкоином

В августе прошлого года было опубликовано расследование, в котором утверждалось, что Alameda совместно с другой компанией Cumberland Global владеют более 55% от всей эмиссии стейблкоина Tether (USDT). Казалось бы ничего криминального, фонд может покупать столько стейблкоинов, сколько ему вздумается, но большинство криптовалют торгуются на биржах в парах с USDT, что допускает теоретическую возможность, что маркет-мейкеры Alameda могут влиять на цену практически всех популярных крипто-активов.

Твит на миллион, или как Сэм Бэнкмен-Фрид выводит Sol в ТОП10 монет рынка

Быстрый рост популярности блокчейна Solana также связывают с компанией и непосредственно с СБФ. Известно, что Alameda Research была одним из ведущих инвесторов в блокчейн, а Бэнкмен-Фрид провел несколько активных промо-кампаний в своем твиттере, некоторые из которых стали легендарными. Непоколебимая вера инфлюенсера в молодой на тот момент блокчейн, благоприятно повлияла на стоимость Sol и сделала его 5-й монетой в списке CoinMarketCap по капитализации, но пока остальной рынок падал, монета Solana росла.

Правда не только Sol остался в плюсе, по данным ресурса crunchbase.com, Alameda Research вложила в блокчейн больше $300 млн. Впрочем, скандалом это можно назвать с большой натяжкой, скорее распространенной в крипто-мире практикой. Кто из великих не использовал свою популярность, чтобы повлиять на стоимость криптовалюты. Вспомнить хотя бы Илона Маска, который повышал и понижал курсы криптовалют просто ради забавы.

DeFi проект Reef обвинил Alameda Research в нечестном сотрудничестве

Тем не менее, есть и более весомые обвинения. Так в марте 2021 года Alameda Research обменялась претензиями в СМИ с DeFi-проектом Reef. Команда Reef заявила, что Фонд перевел токены, которые получил в рамках первого этапа финансирования на биржу Binance.

Это заставило фаундеров Reef усомниться в намерениях долгосрочного сотрудничества и они разорвали соглашение. Alameda отреагировали ответными обвинениями в срыве сделки и недобросовестном отношении. Кто был прав, а кто виноват – не выяснили, однако скандал вышел боком именно проекту – цена на токены Reef после твита CEO Alameda Сэма Трабукко потеряла 19% в течении одного дня.

Блокчейн Waves открыто выступил против Alameda Research, но смог выстоять

Весной 2022 года подряд произошло несколько громких падений, в которых снова обвинили компанию Alameda. Началось все с падения токена Waves одноименного блокчейна первого уровня, что привело к потере привязки к курсу доллара у алгоритмического стейблкоина USD Neutrino.

Тогда основатель Waves Саша Иванов прямо обвинил компанию в манипуляции рынком с целью заработать на падении. Якобы Alameda Research взяла большой пул токенов Waves, а после организовала кампанию по дискредитации платформы в твиттере, чтобы заработать на падении цены. Впрочем, толковых доказательств, что FUD-атаку организовали в компании Alameda Иванов не приводит, а Сэм на обвинения поначалу не реагирует и только на прямой вопрос от подписчиков называет тред Иванова дерьмовой теорией заговора.

Кто обрушил Luna на землю

Крах алгоритмического стейблкоина UST и токена Luna, в отличие от Waves и USDN, которые смогли отыграть позиции, потряс весь крипторынок. Всего за несколько дней множество частных инвесторов и крупных компаний понесли многомиллионные убытки. Крупные СМИ и расследователи не связали инцидент с именем компании, но блогеры и эксперты в крахе Terra снова обвинили Alameda research.

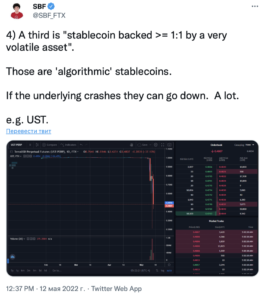

Однако кроме голых утверждений нам не удалось найти явных доказательств причастности фонда к этому событию. В сети появилось несколько расследований, в том числе недавнее от консалтинговой компании Nansen, которое доказывает, что за сутки до потери привязки к доллару у UST, были выведены крупные средства через протокол Anchor – но следы вели к другим китам рынка. Единственное в чем можно точно заподозрить Сэма – это в нелюбви к алгоритмическими стейблкоинам, о чем он регулярно пишет длинные треды в твиттер.

Для многих в сообществе всего вышенаписанного достаточно, чтобы записать Alameda Research в серые кардиналы рынка. Да, влияние Сэма и его проектов на всю индустрию огромное, но не факт что это плохо. Часть экспертов напротив склоняется к тому, что Alameda работает на рост и развитие индустрии, улучшение среды и безопасности рынка.

Даже если предположить, что компания имеет отношение к манипуляциям рынком, в текущий момент развития индустрии, такие действия находятся скорее в серой зоне, потому что как таковых законов и регулирования нет.

Паника вокруг алгоритмических стейблкоинов лишний раз доказывает, что технология подкрепления волатильного актива другими волатильными активами, слишком сырая и может только навредить рынку. Если актив легко обрушить, значит он не может называться стабильным и для спокойствия всей системы лучше избавляться от подобных проектов.