Uniswap – это децентрализованная биржа на базе Ethereum (DEX), которая облегчает обмен токенами ERC-20 между трейдерами. По мере того, как децентрализованные финансы (DeFi) процветают, шумиха вокруг протокола Uniswap также продолжает расти, но не без причины. По сравнению с любыми другими DEX биржами Uniswapнамного проще. Никогда еще не было так легко добавлять или листить токены для получения вознаграждений. Кроме того, благодаря одноранговым (P2P) транзакциям любые сделки могут проводиться совершено без посредников.

Uniswap, одна из первых бирж DeFi, стремится революционизировать традиционный DEX с помощью своего автоматизированного протокола ликвидности. Это означает, что Uniswap может облегчить обмен токенами, не полагаясь на традиционную архитектуру с методом биржевого стакана, и одновременно решить проблемы ликвидности. В этом руководстве вы узнаете, что такое Uniswap, как он работает, а также его плюсы и минусы.

Содержание

- Что такое Uniswap?

- Как работает Uniswap?

- Как работает пул ликвидности?

- Ретроспектива Uniswap

- Конкуренция с SushiSwap

- Как Uniswap зарабатывает деньги?

- Цель токенов Uniswap (UNI)

- Uniswap безопасен?

- Как обменивать токены с помощью Uniswap?

- Заключение

Что такое Uniswap?

Uniswap – это протокол с открытым исходным кодом, построенный на блокчейне Ethereum. Он представляет собой уникальное решение для упрощения процесса обмена токенами ERC-20 без каких-либо централизованных третьих сторон. Это означает, что пользователи сами управляют своими средствами и не зависят от каких-либо централизованных ресурсов.

Однако недостаток ликвидности, то есть недостаточное количество средств, проходящих через платформы, не позволил этим децентрализованным биржам стать популярными среди поставщиков ликвидности.

Тем не менее, Uniswap отличается от остальных бирж. Он не использует книгу заявок для определения цен. Вместо этого протокол работает на основе уравнения, где общая ликвидность – постоянные показатель в пуле. Для того чтобы модель работала, она учитывает источники ликвидности. Так она создает пул, который поддерживает децентрализованную торговлю и кредитование. Процесс включает в себя листинг и своппинг ERC-20 жетонов без книги заявок.

Как работает Uniswap?

Протокол Uniswap был вдохновлен концепцией automated market maker (AMM) Виталика Бутерина. Uniswap в основном использует механизм Constant Product Market Maker Model, вариант Automated Market Making (AMM), который содержит пулы ликвидности для трейдеров.

Впоследствии, в мае 2020 года, Uniswap представила обновленную версию – Uniswap V2 вместе с пулами ликвидности. В отличие от своего предшественника (V1), теперь пользователи могут свопать ETH и токен ERC-20, в то время как V2 использует обернутый эфир (wETH) в основных контрактах, где пользователи могут объединять токены ERC-20 непосредственно с любыми другими токенами ERC-20. Кроме того, цены стали более надежными, ими сложнее манипулировать.

Но как это работает?

Как работает пул ликвидности?

Пулы ликвидности – это резервы ликвидности, залоченные в смарт-контракте, обычно финансируемые поставщиками ликвидности. Стейблкоины, такие как USDT и DAI, являются основной составляющей пула. Поскольку Uniswap существует в инклюзивной среде, а пулы ликвидности являются основой Uniswap, очень важно понять его основы.

В принципе, любой человек может быть поставщиком ликвидности (LP). Чтобы стать LP, вам нужно внести в пул эквивалентную стоимость токенов ETH и ERC-20. Одна из функций AMM заключается в том, что вы можете обеспечить ликвидность независимо от размера пула ликвидности. В обмен вы получите вознаграждение в виде токенов ликвидности в соответствии с вашим вкладом. Это также означает, что количество уникальных токенов, которые вы получаете, пропорционально ликвидности пула. Эти токены ликвидности используются для отслеживания вашего вклада в пул, распределения комиссии за транзакции и для различного использования в приложениях DeFi (dApps).

В этих пулах ликвидности общая ликвидность, полученная из произведения двух типов токенов, всегда остается постоянной, следуя этому простому уравнению X × Y = K, в котором общая ликвидность остается постоянной.

Разберемся, как работает это уравнение, на примере пула ликвидности ETH/USDT. Если пользователь покупает (x) из пула ETH/USDT, то предложение USD (y) будет больше, чем ETH после совершения транзакции. Когда предложение ETH будет меньше, естественно, произойдет скачок цен, и наоборот. Именно здесь общая ликвидность (k) остается постоянной для определения цены. Как правило, чем больше пул ликвидности, тем легче обрабатывать крупные заказы. Однако проскальзывание действительно происходит, поскольку отношения x и y не находятся в линейны.

При сравнении Uniswap и централизованных биржевых площадок, можно обнаружить что в первом нет комиссий за листинг на Uniswap. Таким образом, Uniswap быстро стал одним из самых популярных протоколов для обмена токенами. Интересно, что Uniswap взлетел тогда, когда Ethereum все еще боролся с проблемами масштабируемости во время консенсуса Proof of Work.

Ретроспектива Uniswap

В 2016 году создатель Ethereum Виталик Бутерин предложил создать децентрализованную биржу в сочетании с «on-chain automated market maker». В своем посте на Reddit он также поделился некоторыми техническими подробностями того, как этого можно достичь.

Хейден Адамс, бывший инженер-механик Siemens, подхватил эту идею и начал разработку полнофункциональной платформы Uniswap. Вскоре после того, как он выдвинул эту идею, проект получил несколько грантов и 100 000 долларов от Ethereum Foundation. Вскоре после этого первая версия была официально запущена в ноябре 2018 года. Впоследствии, в апреле 2019 года, Paradigm (инвестиционная компания по цифровым активам) внесла 1 миллион долларов для дальнейшего развития Uniswap.

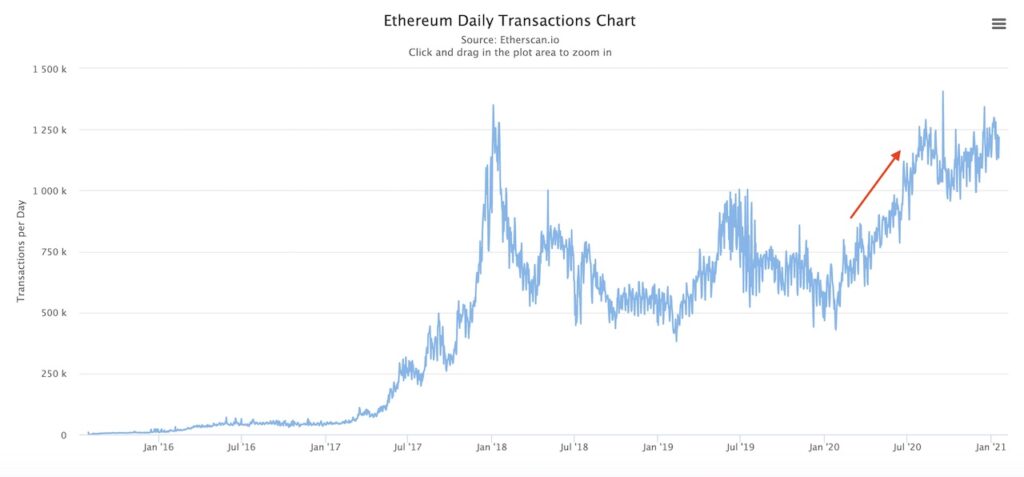

В 2019 году Uniswap стал «Королем DEX» и самым крупным проектом по объему. После запуска Uniswap V2 в мае 2020 года вместе с ростом DeFi количество транзакций в сети Ethereum быстро выросло до уровня предыдущего пика в 2017 году.

Конкуренция с SushiSwap

Uniswap превзошел некоторые из ведущих централизованных бирж по объему дневного трейдинга. Это произошло всего через несколько месяцев после запуска. Пользователи могут использовать смарт-контрактов и зарабатывать деньги с помощью yield farming или майнинга ликвидности. Однако инвесторы быстро поняли, что они мало контролируют свои инвестиции. Таким образом, разработчики увидели возможность и быстро запустили SushiSwap(форк Uniswap) для решения проблемы. Чтобы конкурировать с Uniswap, SushiSwap предоставляет дополнительное вознаграждение за майнинг ликвидности и запускает свой собственный токен в качестве стимула для LP.

Многие считают, что проект SushiSwap был задуман как «атака вампиров», которая заставит Uniswap прекратить свою программу стимулирования yield farming. В результате общая залоченная стоимость Uniswap (TVL) резко упала более чем на 1 миллиард долларов, а SushiSwap извлекли из этого выгоду. Однако 16 сентября Uniswap запустила свой токен UNI, что привело к значительному росту TVL, в то время как SushiSwap переживали резкое снижение TVL. Хотя это соперничество весьма интенсивно, эти события, похоже, не ставят под угрозу Uniswap. Uniswapостается знаменитым DEX с почти 3 миллиардами TVL в начале января 2021 года.

Как Uniswap зарабатывает деньги?

Uniswap не получает никакой прибыли от комиссий конечных пользователей, трейдов или любых других средств, которые обычно упоминаются в мире блокчейн-технологий. Комиссии, которые платят пользователи, являются вознаграждением для поставщиков ликвидности.

Поставщики ликвидности получают 0,3% от комиссии, взимаемой контрактом пула за транзакцию. Однако, комиссия рассчитывается пропорционально вкладу каждого поставщика. Например, если поставщик вносит 10% в ликвидность пула DAI/ETH, он получает 10% от комиссии.

Будучи поставщиком ликвидности, вы можете либо добавить эту комиссию обратно в пул, чтобы увеличить свою прибыль, либо вывести средства в любое время.

Цель токенов Uniswap (UNI)

В сентябре 2020 года Uniswap выпустила свой токен управления UNI. Основная его цель заключается в том, чтобы еще больше повысить децентрализацию протокола, предложив конечным пользователям больше прав управления. Основная цель токена UNI – позволить держателям голосовать за различные предложения и улучшения для дальнейшего развития платформы. Это не только повышает доверие общественности к протоколу Uniswap, но и обеспечивает лучшую защиту средств пользователей.

Запуск сопровождался щедрым эйрдропом токенов UNI, которые попали примерно на 50 000 адресов Ethereum. Пользователи протокола могли претендовать на 400 UNI, тогда это было эквивалентно примерно 1200 долларам. Через несколько дней цена UNI взлетела до 8 долларов, а окончательную сумму можно было обменять на 3200 долларов.

В общей сложности в сети насчитывается 1 миллиард токенов UNI. Члены сообщества Uniswap получат 60% всех токенов UNI. Пользователи получат 25% этой части (что эквивалентно 15% от общей суммы). Команда Uniswap и ее сотрудники, консультанты и инвесторы получат оставшиеся 40% токенов UNI в течение следующих четырех лет.

Чтобы получить вознаграждение, члены сообщества должны предоставить ликвидность одному из следующих пулов: USDT, USD, DAY и WBTC, каждая из этих монет должна быть в паре с ETH.

Пользователи могут получить свое вознаграждение по адресу app.uniswap.org, присоединив кошелек, который они использовали с Uniswap в прошлом.

Uniswap безопасен?

Несмотря на свой выдающийся вклад в экосистему DeFi, у Uniswap есть недостатки в системе безопасности. После запуска Uniswap V2 члены сообщества активно тестировали протокол. Два месяца спустя, в июле 2020 года, начали появляться жалобы на поддельные токены.

Поскольку предварительной модерации для листинга токенов не было, мошенники воспользовались этой лазейкой, чтобы распространять токены, аналогичные тем, которые выпускаются популярными продуктами DeFi. Они обманывали пользователей, заставляя их покупать эти бесполезные монеты. К сожалению, нет никакой информации о том, сколько денег было потеряно в результате этих афер. Однако было несколько сообщений и объявлений об этих махинациях.

В августе 2020 года Uniswap представила новую платформу (списки токенов) для решения этой проблемы. Эта децентрализованная инициатива под руководством сообщества служит для обеспечения легитимности новых токенов. И чем больше авторитетных платформ, таких как CoinMarketCap и Coingecko, листят токен, тем лучше. В конечном счете, токен занимает более высокое место вместе с его показателем доверия. Эмитенты токенов могут подать заявку на листинг токенов через интерфейс Uniswap. Токены с более низким рейтингом, скорее всего, подвержены мошеннической деятельности.

Как обменивать токены с помощью Uniswap?

Процесс обмена токенов на Uniswap довольно прост. Чтобы конвертировать один токен ERC-20 в другой, вам понадобится кошелек Ethereum и доступ в Интернет. Поскольку Uniswap – это протокол с открытым исходным кодом, любой может использовать его код для запуска собственных приложений. Кроме того, вы можете получить доступ к нему через собственное приложение Uniswap.

Вот пошаговое руководство о том, как можно осуществить своп токенов на Uniswap:

1. Откройте приложение Uniswap.

2. Подключите ваш ERC 20-кошелек, например Metamask, Trust Wallet или аппаратный кошелек, например, Trezor или Ledger Nano S.

3. Выберите пару токенов, которые вы хотите обменять, нажмите кнопку «Swap».

4. Во всплывающем окне просмотрите данные транзакции и подтвердите запрос в своем кошельке.

5. Вы можете следить за состоянием транзакции на Etherscan.

Заключение

Команда Uniswap создали решение, которого криптовалютное сообщество ждало давно. Кроме того, автоматизированный протокол ликвидности в сочетании с уникальной системой управления через токены UNI, придал пользователям уверенности, что, в свою очередь увеличило использование платформы. С Uniswap своп токенов на основе Ethereum стал невероятно простым.

Подписывайтесь на Bybit в соц.сетях: VK | Twitter | Telegram | Instagram