На сегодняшний день, в силу турбуленции на экономической арене, от выбора инвестиционной стратегии зависит гораздо больше, чем в период экономической экспансии. Когда все активы плавно растут, ошибку допустить гораздо сложнее, поэтому на сегодняшний день необходимо тщательно оценить возможные стратегии и выбрать ту, которая может если не гарантировать совокупный рост ваших вложений, то хотя бы минимизировать потери, вызванные всеобъемлющим падением рынков по всему миру.

В предыдущих статьях (здесь и здесь) мы с ребятами из Incrypted отмечали реакцию биткоина на движение рынков и я продолжаю придерживаться той позиции, что, несмотря на то, что Биткоин “неважно” себя проявил в марте 2020-го, в среднесрочной и долгосрочной перспективе он все же проявит себя лучше, чем традиционные активы. Я сделал долгосрочную ставку и если вы так же не ставите своей первоочередной целью “поимку падающего ножа”, советую обратить внимание на стратегию усреднения долларовой стоимости (DCA).

Что такое DCA?

DCA — это стратегия, разработанная с целью сгладить волатильность актива, в который вы инвестируете. Идея в том, чтобы вне зависимости от стоимости актива приобретать определенное его количество с определенной частотой (например выделять 5 долларов в день на покупку части биткоина). Столь частые и незначительные вклады, естественно, имеют свои минусы, самым очевидным из которых является комиссия за транзакции. С этой проблемой можно бороться путем увеличения суммы каждого вклада и интервала между этими вкладами (например 150 долларов в месяц). С другой стороны, при наличии доступа к таким сервисам, как Amber, более частые покупки, пусть и в меньших объемах, приводят к более усредненной стоимости покупки актива и, соответственно, меньшим рискам.

“Самая выгодная стратегия инвестирования”

Какова самая выгодная стратегия инвестирования?

“Покупай дешево, продавай дорого”

Это мантра трейдеров, инвесторов и финансовых консультантов по всему миру. Это священный грааль. В этом вся суть.

Звучит оооочень просто…

Но так ли это на самом деле?

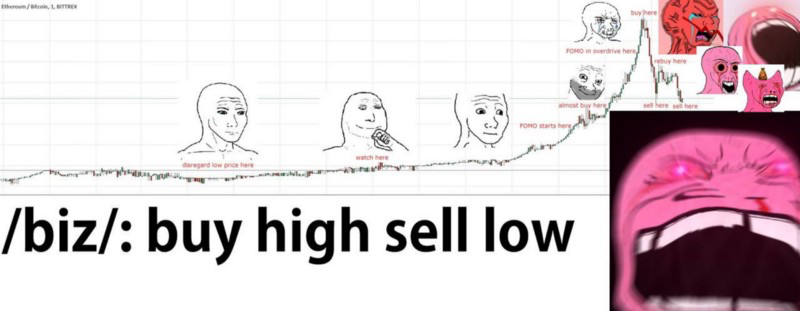

FOMO + FUD = LOSS

Все говорят о том, чтобы купить дешевле и продать дороже, и если, конечно, ты не инопланетянин, который рвется потерять деньги, то, безусловно, это то, что тебе нужно. С другой стороны, исследования показали, что менее 10% участников рынка зарабатывают на этом регулярно.

Они подписываются под мантрой, наставляющей покупать дешево и продавать дорого, но как только они оказываются под давлением рынков, все заканчивается покупкой подороже и продажей в самом низу!!!!

Почему?

Потому что мы, люди, связаны собственной психологией по рукам и ногам, а результатом этого становится наша же эмоциональность.

С технической точки зрения, рынки выступают в качестве объективного представления ценности, которая, в свою очередь, является субъективным понятием.

И в силу этой субъективности, объективная оценка часто искажается — особенно в “эмоциональные” периоды.

Когда дела идут в гору, люди приходят в восторг, и их ставки становятся все выше и выше.

Когда дела плохи, люди пугаются и часто спешат выйти из сделки, в результате чего цены (а значит, и восприятие ценности) вылетают в трубу.

Рынки по своей природе, являются отображением эмоций большинства, таких, как страх и жадность, например, и когда у вас получается это осознать, вы можете прийти к модели оставляющей эмоции (которые, в противном случае, являются неотъемлемой частью трейдинга или инвестирования), “за дверью”.

На рынках всегда будут колебания, и вместо того, чтобы пытаться «угадать» (в этом успеха добивается менее 0,0001% населения), вы просто покупаете через заданные промежутки времени, отбросив эмоции и вне зависимости от текущих настроев.

Исследования за последние 100 лет показали, что эта стратегия оказалась одной из самых эффективных в контексте долгосрочной прибыли от инвестиций, и в большинстве случаев этот успех не зависит от класса активов!

Эта стратегия помогает избежать ситуаций, наподобие этой:

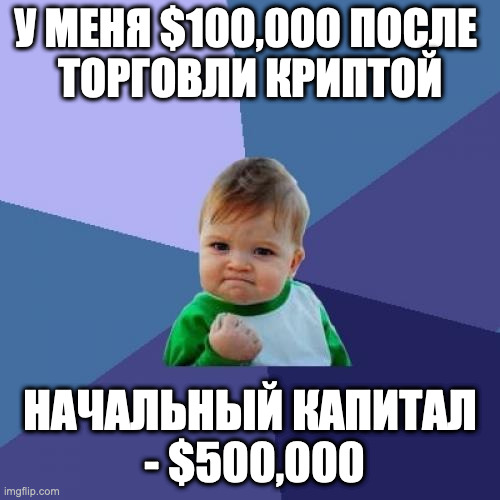

Трейдинг — занятие не из легких. Это одна из самых неэмоциональных и “роботизированных” профессий в мире, и большинство людей просто не годятся для этого ремесла.

Усреднение долларовой стоимости — отличный способ избавиться от эмоций, сгладить волатильность, снять стресс:

- Если ваши долгосрочные прогнозы точны, получите прибыль.

- Если ваши долгосрочные прогнозы ошибочны, минимизируйте потери.

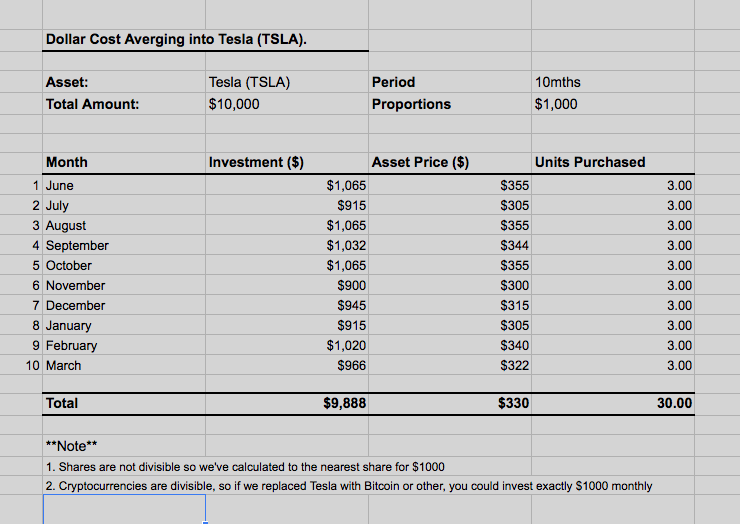

Чтобы точно понять, как это работает, рассмотрим следующий пример:

Практический пример в действии

Допустим, вы получили $10,000 от своей бабушки и хотите вложить их во что-то потенциально прибыльное, но, при этом, немного волатильное.

Давайте возьмем в качестве примера акции компании Tesla. Большой потенциал, много волатильности на данный момент. TSLA: NYSE?

Вы можете выбрать один из вариантов:

- Инвестировать все $10,000 сейчас, или попытаться угадать «лучшую» цену.

- Инвестировать в акции пропорционально ($1000 каждый месяц) в течение 10 месяцев.

Первый метод представляет собой одноразовое инвестирование, в то время как второй метод демонстрирует усреднение долларовых затрат.

Большинство людей инвестировало бы при первом виде роста цены. Предположим, что инвестиционное путешествие началось в начале июня.

Стоимость акций Tesla на протяжении 14-и месяцев

Сценарий #1: Одноразовое инвестирование

В этом сценарии, вы бы:

- инвестировали 9 940 долларов по 355 долларов за акцию.

- это равно 28 акциям TSLA

- спустя 14 месяцев стоимость вашей позиции приравнивалась бы: $9016.

- это примерно на 10% меньше, чем на момент инвестирования.

Это не самый лучший результат, хотя и не самый худший, который можно было наблюдать, особенно учитывая недавнюю волатильность на рынках.

Разница в -10% с момента инвестирования до “сегодняшнего дня” (спустя 14 месяцев)

Самым сложным испытанием для большинства было бы “пересиживать” моменты падения стоимости актива.

В какой-то момент эти $10,000 стоили бы около $8000, а то и вовсе $6500.

Сценарий №2: Усреднение долларовых затрат

В этом сценарии вы бы вложили свои $10,000 за период, равный 10-и месяцам, примерно по $1000 в месяц.

Посмотрите на график ниже:

- месяц 1: цена акции $355;

- месяц 2: $305;

- Месяц 3: $355;

- …

- месяц 9: $340;

- месяц 10: $322.

DCA

Давайте посмотрим на цифры:

Ровно 30 акций

В результате получаем существенную разницу. И это учитывая вложение той же самой суммы в долларах;

- учитывая округление (покупка целых акций) вы бы вложили $9,888,

- $9,888 приравнивается к общей сумме покупки 30-и акций TSLA.

- спустя 14 месяцев стоимость вашей позиции была бы около 9660 долларов.

- это примерно на 2% меньше, чем в начале.

Это не только лучший результат, чем одноразовое вложение, но и, плюс ко всему, вас не волнует «когда» следует покупать.

Вы просто ставите перед собой цель купить актива на $1000 в месяц (или 3 акции в месяц), и волатильность сглаживается.

Преимущества усреднения затрат в долларах США

Практика регулярного инвестирования небольшого пропорционального количества акций оказалась полезной по многим причинам:

- В итоге, вы покупаете меньше единиц, когда цены растут, и больше, когда цены падают (отличная стратегия для управления рисками).

- В целом, вы снижаете среднюю стоимость акции по сравнению с тем, что вам пришлось бы заплатить, если бы купили все акции сразу. Это также снижает риск “боязни упустить сделку” (FOMO), и вложение большой суммы в одну сделку, в страхе, что “хорошая цена ускользает» от вас.

- Эмоции не участвуют в процессе принятия решений, так как деньги инвестируются в одно и то же время определенного периода. Нет необходимости принимать дополнительные решения о покупке. Фактически, основное решение принимается в начале процесса.

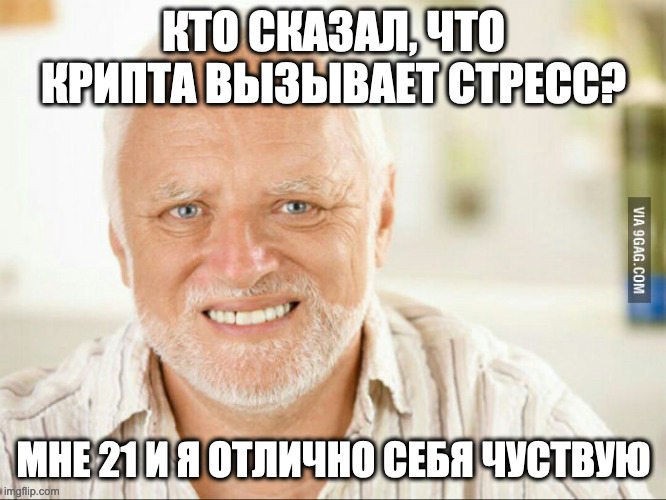

- Исчезает соблазн «угадать идеальную точку входа на рынок». Это избавляет от лишнего стресса и синдрома «прилипания к монитору», который можно подхватить от постоянного наблюдения за рынком (см. рисунок ниже — что-то очень знакомое многим начинающим крипто-трейдерам).

- Нет необходимости в большой сумме денег для инвестирования. Вы можете начать с малого, и со временем ваш портфель будет не только расти, но и расширяться с приобретением новых активов.

- Помогает избежать синдрома «купить дорого и продать дешево». Одного этого достаточно для рассмотрения данной стратегии.

В целом, врагом трейдинга и инвестирования являются эмоции.

DCA является эффективной стратегией, которая поможет вам избавиться от эмоций и вернуть себе сон…

Микроинвестирование и DCA спасут ваши отношения..?

А вам подходит DCA?

Есть несколько причин, по которым эта стратегия может вам подойти:

- если вам близко изображение выше…

- если вы инвестор, а не трейдер.

- если у вас нет большой начальной суммы для инвестирования

- во время волатильности рынков. Посредством «усреднения по рынку» у вас больше шансов выстоять во время повышенной волатильности. (Криптовалюты — отличный пример).

- если инвестирование “не по зубам” вашим нервам, но вы все равно хотите принять участие.

- если чтение графиков, трендов, фибоначчи, стохастики и миллиона других технических индикаторов — это НЕ то, на что вы хотите потратить бóльшую часть своего времени.

- если вы не хотите постоянно быть прилипшим к экрану.

- если вы верите во что-то долгосрочное, но не хотите подчиняться краткосрочным капризам рынка.

- если у вас нет времени или навыков, чтобы постоянно следить за рыночными трендами…

- … или если вы не хотите оказаться на месте этого парня:

“Следующий уровень спокойствия”

“А как же турбуленция?” — спросите вы! — “Сейчас в мире ТАКОЕ творится!” И правда, ФРС, ЕЦБ и остальные печатают деньги, раздают их крупным компаниям и даже гражданам, практически разбрасывая доллары с вертолетов. Разве сейчас хорошее время для инвестирования?

Дело в том, что разве что вы знаете что-то, чего не знает 99.99% остальных, хранить все свои средства в одном активе (будь то доллар, рубль или акции Tesla) небезопасно. В любой момент могут произойти еще более серьезные, непредвиденные события, которые способны будут отправить тот или иной актив как резко вверх, так и (обычно, согласно “закону подлости”) вниз.

Результатом исследования на эту тему одного из наиболее известных экспертов количественного анализа под псевдонимом PlanB, стала стратегия, отличным образом сочетающаяся со стратегией усреднения долларовой стоимости.

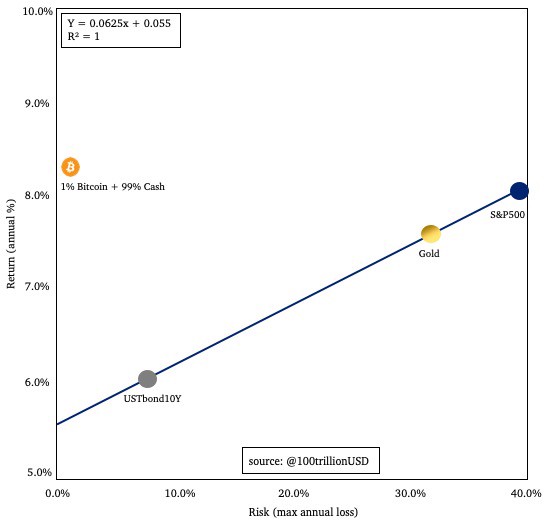

Вот упрощенная модель соотношения риска и доходности (без корреляции и экзотической математики):

Облигации, золото, акции: данные 1955-2019 гг. Данные по биткоину: 2009-2019 гг.

На оси x данного графика представлены риски (максимальный годовой убыток), а на оси y — доходность (средняя годовая доходность).

На графике представлены три традиционных актива: облигации, золото и акции. У облигаций самый низкий риск — 8% и самая низкая доходность — 6%. Риск, связанный с инвестированием в золото выше и приравнивается к 33%, но и доходность данного актива также выше — 7.5%. Самый высокий риск у акций — 40%, но они также обладают и самой высокой доходностью: 8%.

Биткоин буквально не умещается на графике со своей доходностью в 200% и риском в 80%. Так как я не могу разместить Биткоин на графике, я изменил позицию до 1% в биткоинах и 99% в валюте. Этот подход к инвестированию в Биткоин занял место на графике гораздо выше линии, на которой расположились традиционные активы: 8% доходности, 1% риска (обратите внимание, что вы не можете потерять больше 1%, даже если Биткоин упадет на 99%, потому что вы вкладываете только 1%). Поэтому моя первая мысль звучала так: “Рынок видит риски, которые отсутствуют во входных данных”. Вот список некоторых возможных рисков:

- Риск абсолютной “смерти” Биткоина.

- Риск того, что правительства примут решение о незаконности Биткоина и будут преследовать разработчиков.

- Риск фатальных багов в программном обеспечении.

- Риск взлома бирж.

- Риск атаки 51% в силу централизации майнинга

- Риск “смертельной спирали” для майнинга в силу халфинга.

- Риск, вызванный хард-форком.

Данная модель предоставляет возможность дальнейшего снижения уровня риска при доходности, превышающей таковую у традиционных активов, таких, как акции. В зависимости от вашего уровня терпимости к рискам вы можете повышать, либо понижать отношение биткоинов к наличным. Повышение процента биткоинов в позиции относительно долларов (или другой валюты), например, повышает как потенциальный доход, так и возможные риски. Плюс модели в том, что несмотря на это, риск остается умеренным.

Заключение

Усреднение долларовых затрат позволяет упростить процесс инвестирования, устанавливая план, которому вы можете следовать в повседневной жизни.

Одноразовое инвестирование предпочтительно на рынках, где инвесторы, как правило, убеждены в том, что произойдет дальше, либо в случаях когда они являются профессионалами, обладающими определенным преимуществом (информация, технические, либо фундаментальные знания).

Большинство инвесторов просто не имеют ни понимания, ни навыков, чтобы успешно произвести одноразовую инвестицию, что делает этот метод неэффективным, либо приводит к повышенному стрессу.

DCA — это гораздо менее стрессовый способ инвестирования в долгосрочной перспективе, независимо от того, какой актив вы покупаете, будь то акции, недвижимость, ETF, паевые инвестиционные фонды, облигации и, особенно, более волатильные активы, такие как крипто-активы и цифровые валюты.

Дальнейшее “разбавление” инвестиций в Биткоин через собственный выбор балланса в соотношении биткоинов и долларов в вашем портфеле позволяет еще четче “настраивать” уровни риска и доходности в зависимости от вашего уровня терпимости к рискам.

Мы призываем вас продолжать процесс обучения, так как обучению нет предела, и этот процесс всегда увлекателен!

Удачи и увидимся на той стороне кроличьей норы, Искренне ваши, Tony ₿, Aleks Svetski, PlanB