Уважаемые криптоэнтузиасты,

Цена эфира по-прежнему на 50% ниже исторического максимума (ATH).

Тем не менее, все остальные метрики Эфириума в 2020 году обновили свои вершины.

Наверстает ли цена?

Узнаем в 2021.

А пока разберем 10 графиков с разными характеристиками Эфириума, которые уже находятся на исторических максимумах.

— RSA

Автор: Лукас Кемпбелл, редактор и аналитик Bankless

10 графиков Эфириума, которые обновили исторические максимумы в 2020 году

В глазах широкой публики 2020 год был годом Биткоина. Его называют самым прибыльным активом, хотя он почти вдвое проиграл по этому показателю эфиру.

Нарратив про цифровое золото и убежище от инфляции легитимизировали Биткоин в глазах сообщества инвесторов. В результате BTC привлек к себе интерес и капитал институционалов, что привело к обновлению ценовых максимумов.

Легендарные инвесторы, такие как Пол Тюдор Джонс и Стэн Дракенмиллер начали вливать капитал в Биткоин и не стеснялись “рекламировать” свои позиции. В то же время Square, Mass Mutual и MicroStrategy стали первой группой публичных компаний, имеющих на балансе BTC.

По сравнению с этим, DeFi Summer 2020 выглядит очень локальным явлением, которое, тем не менее, привлекло кое-какой интерес к децентрализованным финансам. Да и в целом для экономики Эфириума это был выдающийся год. Вот 10 графиков, которые это подтверждают.

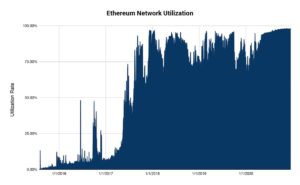

1. Использование сети Эфириума на историческом максимуме

Степень использования сети одна из важнейших метрик определяющих полезность публичного блокчейна. Если говорить простым языком, то она показывает спрос на место в блоках, то есть насколько люди готовы платить за использование криптосети. Спрос на место в блоках Эфириума зашкаливает. Графику уже буквально некуда расти. Будь то кредитование на Aave или Compound, обмен токенов на Uniswap, торговля деривативами на Synthetix, запуск DAO или отправка криптодолларов, на услуги Эфириума всегда есть большой спрос.

Теперь Ethereum должен масштабироваться. С помощью решений второго уровня вроде optimistic rollups или обновления Eth2, не важно. Спрос на блокспейс в сети настолько вырос, что для раскрытия её полного потенциала нужно увеличить пропускную способность.

2. Хешрейт Эфириума на историческом максимуме

Невзирая на предстоящий переход на PoS хешрейт Эфириума обновил свой максимум. Сеть сейчас безопаснее, чем когда-либо. По данным The Block, Ethereum достиг показателя 271 TH/s. Предыдущий рекорд был установлен еще в сентябре 2018 и составлял ~240 TH/s. Взрыв бомбы сложности майнинга назначен на июль 2021 года и майнеры пытаются выжать все до последнего wei из своего железа, пока оно еще не утратило актуальность.

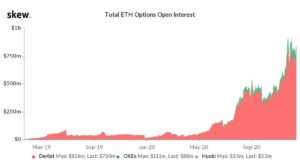

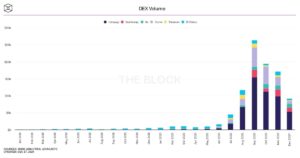

3. Открытый интерес к опционам на ETH на историческом максимуме

Открытый интерес к опционам — это общая стоимость всех неисполненных опционов. И для ETH это число приближается к 1 млрд. долларов. Рост интереса к опционам на эфир позволяет майнерам страховаться от волатильности цены и частично финансировать свою деятельность за счет продажи call-опционов.

Кроме того, производное финансовые инструменты вроде опционов позволяют трейдерам лучше выражать свою позицию по поводу будущего актива. Плюс наличие большего количества инструментов естественным путем увеличивает приток капитала.

1 млрд. долларов открытого интереса — позитивный знак для сети и для становления ETH как актива.

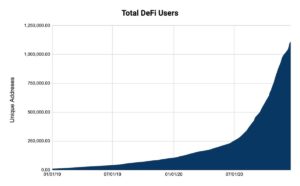

4. Количество пользователей DeFi на историческом максимуме

Вначале 2020 года количество пользователей DeFi-протоколами не превышало 100 тысяч человек. В конце года оно перевалило за 1 миллион. Но стоит иметь ввиду, что в расчет берутся уникальные адреса, потому число уникальных людей на самом деле ниже заявленного. Тем не менее, график говорит сам себя. Фарминг доходности (или как его еще называют — майнинг ликвидности) спровоцировал небольшую манию, доходящую временами до абсурда. Летом новые фуд-коины появлялись чуть ли не каждый день, предлагая фармить свой токен поставщикам ликвидности, которые с обезумевшими от жадности глазами бросали свои деньги в пулы, чтобы через несколько часов их потерять. Чем-то похоже на времена из эпохи ICO, когда новые проекты появлялись каждый день и заманивали людей нереалистичными обещаниями.

Однако у майнинга ликвидности есть свои плюсы. В криптоиндустрии появилась новая модель распределения прав собственности среди тех, кто представляет системе наибольшую пользу и ценность. Речь, конечно же, о пользователях. Такой инструмент может быть очень полезен в будущем.

Сервисы наподобие Facebook, YouTube, Twitter, Uber, AirBnB не производят ничего ценного сами по себе. Они рассчитывают на своих пользователей и на сетевой эффект. Каждый отдельный человек использующий сервис делает его более ценным. Не важно создает он видео-контент, или подвозит незнакомцев, многомиллиардные компании полностью полагаются на людей в плане создания реальной ценности. AirBnB не сдает свое жилье, а Twitter не публикует новости обо всем, что происходит в мире.

Это делают люди.

Разве они не заслуживают владеть частью сервиса, которому они приносят пользу? Именно этой цели и служит фарминг доходности в DeFi. Вот что стоит за этой концепцией. Люди, приносящие пользу сервису (например, предоставляя ликвидность на Compound) получают за это во владение пропорциональную долю протокола.

А что если в будущем, водители Uber будут получать частичку акции Uber за каждую поездку?

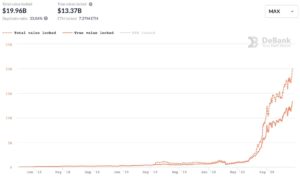

5. Сумма заблокированного капитала в DeFi на историческом максимуме

С ростом количества уникальных адресов, сумма заблокированных средств (TVL), тоже значительно возросла. И да, вышеупомянутый фарминг дохода сыграл в этом не последнюю роль.

В начале года в протоколах DeFi было залочено всего 600 миллионов. Под конец года в децентрализованных финансах уже было более 15 миллиардов долларов — х25 за год, что вполне неплохо.

Катализатором такого роста послужил запуск токена COMP от протокола Compound. Когда инвесторы увидели какой процент прироста капитала здесь можно получать, деньги потекли рекой. В том числе, к сожалению, и в протоколы не прошедшие аудит.

6. Объем торгов на децентрализованных биржах на историческом максимуме

Подъем сектора Децентрализованных Бирж (DEX) был одним из самых убедительных нарративов в этом году. И хотя они всегда были одним из наиболее очевидных юзкейсов Эфириума, техническая реализация оставляла желать лучшего. Неуклюжие интерфейсы, низкая скорость совершения сделок и объемы торгов были далеко не единственными проблемами первого поколения децентрализованных бирж на Ethereum.

Однако времена торговли шиткоинами на EtherDelta остались в прошлом. С тех пор положение вещей значительно улучшилось.

После ударного лета объем на DEX’ах взлетел вертикально и достиг отметки в 25 миллиардов долларов в одном только сентябре. Криптобиржи на Ethereum в этом году захватили немалую часть рынка, потеснив своих централизованных конкурентов. Рыночная доля DEX на пике объемов доходила до 15%. Огромный скачок по сравнению с <1% в 2019. Uniswap, Curve и Balancer стали ключевыми игроками в этом секторе, который сильно прибавил в последние годы. Похоже, что децентрализованные биржи настроены составить серьезную конкуренцию централизованным.

Последним будет непросто противостоять открытой и глобальной природе финансовых протоколов на Ethereum. Особенно это касается экзотических активов. Любой токен ERC20 можно залистить на децентрализованной торговой площадке мгновенно. Для этого не надо упрашивать биржи, платить за листинг и т. д. Все что нужно — добавить первоначальную ликвидность. После этого токен сразу доступен для торговли и предоставления ликвидности любому человеку в любой точке мира.

Чтобы DEX’ы не отнимали их хлеб, гиганты вроде Coinbase и Binance вынуждены ускорить процесс добавления новых токенов. Особенно хорошо их озабоченность этим вопросом была заметна в случае с токенами SUSHI и GRT, которые Binance и Coinbase соответственно залистили в первый же день торгов.

Кто знает, возможно в будущем централизованные биржи будут утилизировать ликвидность DEX’ов для торгов, вместо того чтобы строить собственную инфраструктуру.

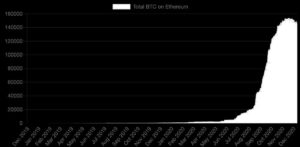

7. Количество BTC на Ethereum на историческом максимуме

В экономике Эфириума на сегодняшний день циркулирует более 3,3 млрд. долларов в BTC, что составляет 0,675% от всех существующих биткоинов.

Как и многие метрики DeFi, это число росло параболически из-за популярности фарминга доходности. Люди уже не хотят просто сидеть и любоваться своими биткоинами. Они хотят заставить их работать используя возможности для пассивного заработка, которых в DeFi предостаточно.

Будь то предоставление ликвидности на Curve или Uniswap, или депонирование на лендинговые платформы Aave и Compound, децентрализованная экономика Эфириума предлагает множество вариантов извлечения пассивного дохода без необходимости обращения к посредникам, что полностью соответствует идеалам шифропанков. Особенно сильно это контрастирует на фоне возможностей доступных держателям BTC на блокчейне Биткоина, которым для получения дохода на свои BTC приходится полагаться на централизованные кастодиальные компании вроде BlockFi и Celsius.

В то же время на Ethereum можно выбирать токенизированные биткоины на любой вкус. Среди них пока доминирует WBTC от компании BitGo, но есть и децентрализованные аналоги: renBTC, tBTC и sBTC.

Я бы не ставил на то, что рост числа BTC на Ethereum в ближайшее время прекратится. Ethereum будет предлагать все больше интересных вариантов для эффективного использования капитала, а холдеры BTC смогут выбирать из еще большего многообразия токенизированных биткоинов.

Думаю, 1% от всех существующих BTC на Ethereum лишь вопрос времени.

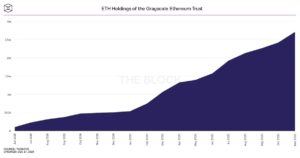

8. ETH под управлением Grayscale на историческом максимуме

Grayscale становится черной дырой для криптоактивов. Компания скупила уже 2,5% всех BTC и увеличила позицию по ETH до 2,3% (~1,7 млрд. долл.) от числа всех эфиров через свой инвестиционный траст $ETHE. Средний дневной объем покупок доходил до 24,6 млн. долл. в день в ноябре этого года. Значительно выше, чем предыдущий рекорд в 15,6 млн. в день в августе 2020.

Но есть тут один нюанс. Рост популярности инвестиционных продуктов связанных с Эфириумом это, конечно, здорово, но, скорее всего, что институционалы больше заинтересованы в высокой наценке на акции $ETHE, чем в наборе долгосрочных инвестиционных позиций.

Например, наценка акций $ETHE сейчас составляет 269%. Неплохой профит за блокирование ETH на 6-12 месяцев.

Короткое объяснение.

Grayscale Ethereum Trust периодически выпускает обычные акции, представляющие собой право на владение долей Траста для аккредитованных инвесторов без запланированной программы по обмену акций на ETH.

Процент наценки показывает на сколько выпущенные акции ETHE ценяться дороже, чем стоимость эфира находящаяся во владении траста.

То есть аккредитованные инвесторы должны 6 месяцев сидеть смирно прежде чем продать свои позиции и забрать прибыль, но некоторые могут за это время заинтересоваться Эфириумом, изучить основательно с чем имеют дело и остаться на более длинный срок.

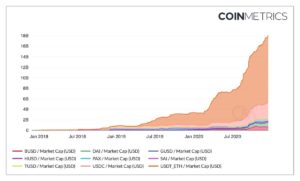

9. Количество стейблкоинов на Ethereum на историческом максимуме

Кембрийский взрыва в DeFi стал возможен только благодаря росту популярности стейблкоинов или как их еще называют “критподолларов” на Эфириуме. Активы привязанные к доллару органично вписались в экосистему за последние два года и теперь на Эфириуме находится 20 млрд. долларов в стейблкоинах.

Еще в 2018 году кроме USDT на этом поприще не было серьезных игроков. Сегодня можно выбирать стейблкоины на любой вкус: от обеспеченных фиатом до алгоритмических. И не похоже, чтобы этот тренд замедлялся.

Поскольку синтетические доллары доступны всем у кого есть Интернет, Ethereum демократизировал доступ к долларам по всему миру. Стейблкоины помогают обойти санкции по контролю капитала установленные правительствами некоторых стран, например, Венесуэлы и Аргентины.

В этом сила публичных, открытых блокчейнов. Они просто не замечают искусственно созданных преград, вместо того, чтобы сражаться с ними.

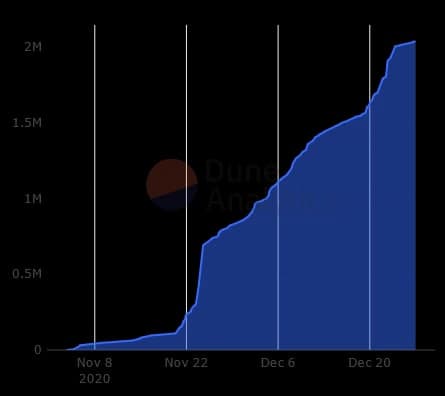

10. ETH на депозитном контракте Eth2 на историческом максимуме

Последний график можно считать небольшим жульничеством, потому что сейчас он может только расти. Однако же ETH стал первой интернет облигацией, стоимость которой перевалила за 1 млрд. долларов незадолго после запуска депозитного контракта. На нем хранится уже более 2,1 млн. ETH (почти 2% от всего выпущенного эфира). Это около 1,5 млрд. долларов при текущих ценах.

Хотя мы еще находимся на ранней стадии, приток капитала на контракт показывает уровень коллективной поддержки со стороны сообщества. Оно решительно настроено вывести масштабируемость Ethereum на новый уровень.

Взгляд в будущее

BTC уже успел обновить свои исторические ценовые максимумы, и биткоинеры могут это отпраздновать. Но и эфирянам тоже есть что отмечать. Вы сами в этом только что убедились, прочитав список фактов свидетельствующих об использовании Эфириума в качестве глобальной финансовой инфраструктуры для интернета ценности.

Децентрализованная экономика строится изо дня в день. И хотя планомерное развитие индустрии не так хорошо заметно как движения на ценовых графиках, прогресс за последнее время был колоссальным.

Всего два года назад такого понятия как DeFi даже не существовало, а сегодня более 15 миллиардов долларов питают десятки финансовых приложений с разной степенью децентрализации.

В этой статье мы разобрали только 10 метрик, но есть и другие. Объем торговли NFT и предметами цифрового искусства вырос до семизначной суммы, инновационные финансовые инструменты вроде flash loans перевалили за 1 млрд. долларов, и т. д.

Куда не посмотри — Ethereum развивается.

Этому способствуют и фундментальные факторы. Ethereum 2.0 планомерно движется к релизу, CME анонсировала запуск фьючерсов на ETH в феврале 2021 года, а Джером Пауэлл уже разогревает свой денежный принтер перед очередным раундом раздачи денег.

Сколько времени осталось до обновления эфиром своих ценовых максимумов? Я не знаю. Но когда это произойдет, мы смело сможем сказать, что на сей раз мы это заслужили.

____________________

Повышайте уровень своего понимания Ethereum и DeFi. Подписывайтесь на BanklessRU в Telegram.

Оригинал: 10 Ethereum charts that hit ATHs in 2020

Предыдущая статья: Дилемма биткоинера

Не финансовый совет. Этот блог ведется исключительно в образовательных целях. Он не дает инвестиционных рекомендаций и не подталкивает к покупке или продаже активов и проведению других финансовых операций. Проводите свое собственное исследование.