Исторические предпосылки появления CBDC.

Технологический уклад общества всегда определял экономическую сущность, форму денег и конфигурацию платежных систем, обеспечивающих денежный оборот. На рубеже 2008 и 2009 годов произошла незаметная революция денег — появилась новая форма, а точнее цифровая валюта, выпущенная в публичной блокчейн сети. Это был Биткоин. Более чем десятилетний опыт развития и применения публичных цифровых валют позволил выявить как положительные, сильные стороны цифровых валют:

- децентрализация, приводящая к бесперебойности работы в режиме 7/24/365;

- прозрачность платежей и движения денег;

- снижение стоимости транзакций, а также объема нагрузки на расчетные центры;

- использование смарт контрактов для автоматизации расчетов и снижения операционных издержек;

- возможности применения микро-платежей и высокая адаптация к IoT;

- гарантия устойчивости от модификаций, переделки и удаления информации.

Так и негативные, слабые стороны:

- отсутствие обеспечения;

- высокая волатильность и взаимосвязь волатильности криптовалют;

- использование в противоправных целях.

Несмотря на слабые стороны, глобальный, неуправляемый, длительный эксперимент по использованию цифровых валют показал готовность IT и телеком инфраструктуры, высокий потенциал ускорения оборачиваемости денег и автоматизации расчетов.

Эволюция отношений CBDC: от отрицания к разработке.

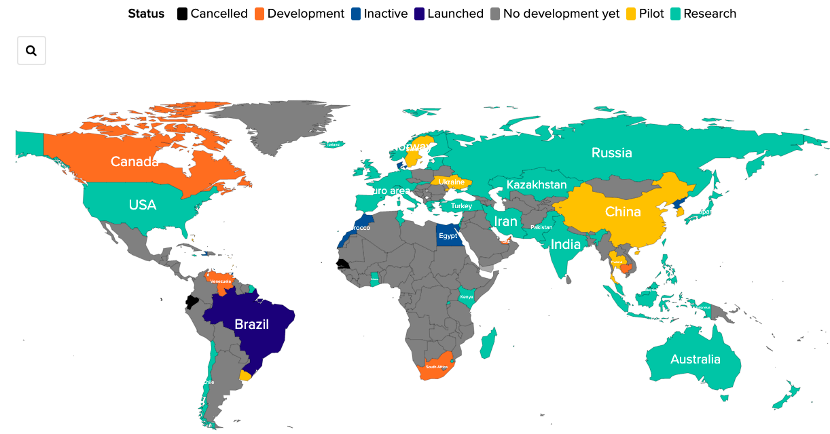

По данным Банка международных расчетов (Bank for International Settlements, BIS) к настоящему времени (март 2021г.) 86% всех мировых Центральных Банков включились в «цифровую» гонку по созданию цифровых валют центральных банков (CBDC). На Всемирном экономическом форуме в Давосе в январе 2020 года сообщество из более чем 40 центральных банков, международных организаций, академических исследователей и финансовых учреждений на основе более чем 60 отчетов об исследованиях и экспериментах CBDC создали базу, призванную помочь центральным банкам оценить, спроектировать и потенциально развернуть CBDC: «Инструментарий Центрального банка по цифровой валютной политике».

Цифровая валюта центрального банка (central bank digital currency, CBDC) — цифровой платежный инструмент, выраженный в национальной расчетной единице, являющийся прямым обязательством центрального банка. Правительство (или центральный банк) должно поддерживать резервы и ликвидность для обеспечения такой цифровой валюты. Вместо того, чтобы печатать деньги, центральный банк выпускает электронные банкноты или счета, обеспеченные законодательством и кредитом правительства. Это и отличает цифровые валюты центральных банков от уже существующих виртуальных (крипто) валют, которые не имитируются центральными банками и часто являются полностью децентрализованными без единоличного эмитента.

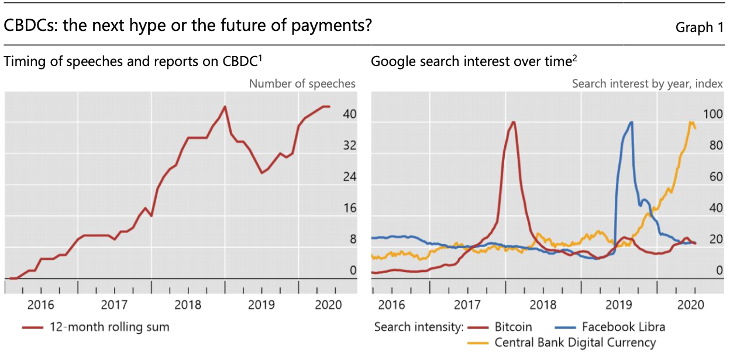

Хотя концепция CBDC была предложена несколько десятилетий назад (например, Tobin (1987), отношение к вопросу о том, должны ли центральные банки выпускать их, за последний год заметно изменилось. Первоначально центральные банки сосредоточили внимание на системных последствиях, которые требовали осторожности (Barontini and Holden (2019). Но со временем необходимость реагировать на сокращение использования наличных денег в некоторых странах вышла на первый план, и ряд центральных банков с энтузиазмом восприняли идею выпуска CBDC. Переломным моментом стало объявление Libra на Facebook, Gram для TON и Telergam и последовавшая за этим реакция государственного сектора. Несмотря на очередной взлет спроса на биткоин, взрывного роста поисковых запросов о биткоин не произошло, как это было в 2017 году согласно Google Trends. Вместо этого наблюдается резкий рост интереса к теме цифровых валют центральных банков, а также числа статей и докладов по теме.

BIS Working Papers # 880 Rise of the central bank digital currencies: drivers, approaches and technologies, page 4 https://www.bis.org/publ/work880.pdf

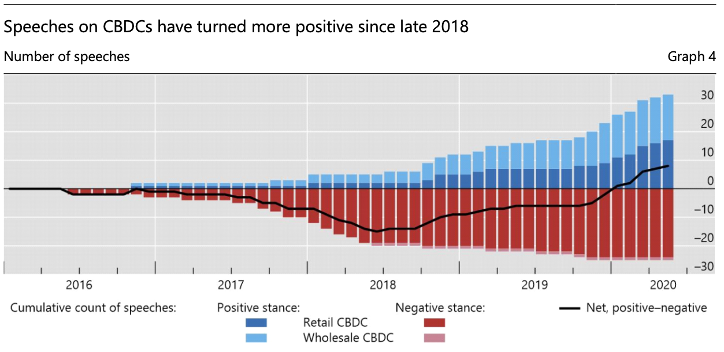

Принципиально важным является тот факт, что до конца 2019 года большее число публичных выступлений представителей центральных банков носило негативный или даже пренебрежительный характер, особенно в отношении розничных CBDC. Тем не менее, с 2018 года количество положительных упоминаний розничных и оптовых CBDC в выступлениях стабильно росло, и сейчас общий характер выступлений перешел в положительное русло.

BIS Working Papers # 880 Rise of the central bank digital currencies: drivers, approaches and technologies, page 8 https://www.bis.org/publ/work880.pdf

Одним из важных факторов повышенного интереса центральных банков к теме CBDC — беспрецедентный рост денежной массы фиатных валют возникший в результате поддержки экономики и населения в связи с пандемией Covid-19. Так за 2020 год общая денежная масса в мире увеличилась менее чем на 3%, в то время как базовая денежная масса (M0) долларов США увеличилась более чем на 50%. Защита общественного доверия к деньгам, поддержание стабильности цен и обеспечение устойчивости платежной инфраструктуры являются одними из основных средств, с помощью которых центральные банки поддерживают общественное благосостояние. Интерес центральных банков к CBDC как потенциальному средству достижения целей государственной политики в этой связи значительно вырос.

Использование наличных денег в платежах в странах с развитой экономикой стремительно сокращается, а Covid-19 и вовсе ускорил эти процессы. Быстрые и удобные цифровые платежи выросли в объеме и своем разнообразии. Для развития и достижения целей государственной политики в цифровом мире, центральные банки активно включились в исследование плюсов и минусов предложения цифровой валюты населению (CBDC «общего назначения»). Понимание CBDC значительно улучшилось за последние несколько лет.

Мы постепенно начинаем переходить от наличных денег к цифровым фиатным валютам. Следующим шагом является переход к полностью цифровым формам денег, которые могут привести ко многим потенциальным последствиям для банковской и денежно-кредитной системы, в том числе для каждого из нас как для предпринимателей, сотрудников, физических лиц — обычных граждан.

Обзор аналитических докладов и статей о CBDC наталкивает на заключение, что, никто определенно не знает, к чему приведет такой переход. Скорее всего CBDC — конец фискальной, денежно-кредитной и социальной политики в том виде, в каком мы ее знаем. Внедрение цифровых валют центральных банков приведет к изменению способов стимулирования экономического роста, кредитования, потребительских расходов.

Все это приведет к беспрецедентному росту цифровизации взаиморасчетов, повысит скорость оборачиваемости капитала, даст возможность проводить платежи любого объема в режиме реального времени 24/7/365. Как результат, это способствует значительному экономическому росту.

Виды CBDC

- Розничные CBDC (общего назначения)

- Внутристрановые

- Трансграничные

- Оптовые CBDC

- Внутристрановые

- Трансграничные

- «Гибридные (синтетические) CBDC» — sCBDC

Розничные CBDC могут широко использоваться физическими лицами, продавцами и другими организациями в качестве средства платежа и, возможно, средства сбережения в виде личных кошельков, банковских вкладов или других форм цифровых платежей.

Оптовые CBDC предназначены для таких финансовых учреждений, таких как коммерческие банки и клиринговые компании, в первую очередь для использования во внутренних или международных межбанковских платежах и расчетах.

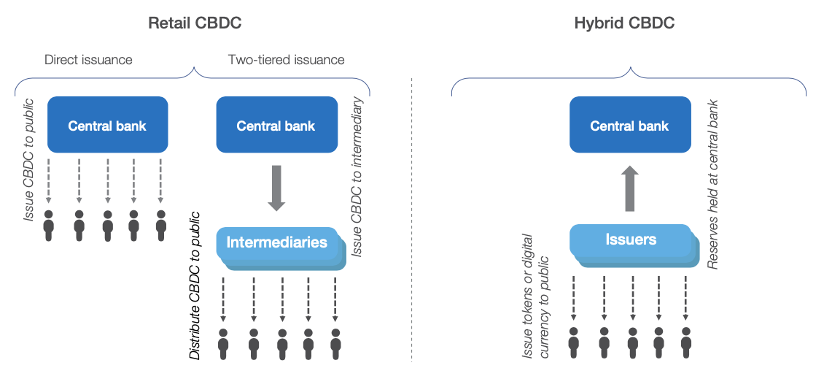

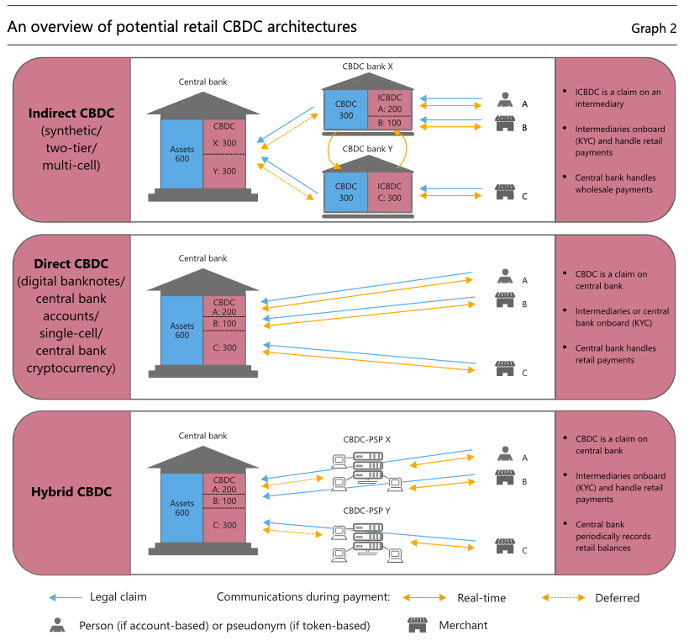

В июле 2019 года авторы Международного валютного фонда (МВФ) предложили концепцию «синтетической CBDC», которую также можно было бы назвать «частными токенами с резервным обеспечением» или «гибридными CBDC». В этой альтернативе CBDC центральный банк позволяет финансовым учреждениям, таким как поставщики электронных денег или платежных услуг (PSP), которые обычно не имеют доступа к депозитным средствам центрального банка, хранить резервы в центральном банке, обеспечивая более строгие меры защиты и мониторинг этих организаций, а также потенциально улучшающее взаимодействие между различными платежными системами. Важно отметить, что, в отличие от CBDC, «гибридная CBDC» не является требованием к центральному банку в случае дефолта эмитента.

http://www3.weforum.org/docs/WEF_CBDC_Policymaker_Toolkit.pdf

В методологии Всемирного экономического форума (ВЭФ) и Банка международных расчетов существует разное понимание роли центральных банков в двухуровневом дизайне CBDC и при выпуске гибридных CBDC. С точки зрения ВЭФ в двухуровневой эмиссии CBDC является обязательством центрального банка, тогда как BIS предлагает модель, в которой CBDC является посредником. При выборе гибридной модели CBDC, в методических указаниях ВЭФ такие цифровые валюты являются обязательством посредников, тогда как в материалах BIS — обязательством центрального банка.

При рассмотрении таких моделей, с точки зрения определения CBDC синтетические (гибридные) CBDC нельзя назвать полноценными цифровыми валютами центральных банков, а обязательства при прямой эмиссии или использования двухуровневой модели дистрибуции — CBDC будет являться прямыми обязательствами центрального банка, в отличии от гибридной модели.

https://www.bis.org/publ/qtrpdf/r_qt2003j.pdf

Анализ условий в конкретной стране имеет решающее значение для оценки формы и потенциала CBDC. Розничные CBDC могут обеспечивать преимущества в отношении безопасности и устойчивости, хотя очевидные риски могут и перевешивать преимущества. Оптовый CBDC может обеспечить преимущества для безопасности и устойчивости трансграничных платежных систем, хотя неясно, принесет ли она преимущества сверх тех, которые уже доступны сегодня.

Примеры реализации CBDC

Для выбора формы реализации CBDC Банк международных расчетов (Bank for International Settlements, BIS) предполагает подход, основанный на потребностях потребителей. В левой части пирамиды CBDC представлены потребности потребителей и шесть связанных функций, которые сделают CBDC полезным. В правой части пирамиды представлены соответствующие варианты дизайна цифровой валюты центрального банка.

Определение дизайна CBDC

Архитектура

D = Без посредников;

H или I = гибридный или с посредниками;

U = не указано или рассматривается несколько вариантов.

Инфраструктура

C = Централизованная;

D = распределенная;

U = не указано или рассматривается несколько вариантов.

Доступ

A = на основе учетной записи;

A / T = многоуровневый учет на основе учетных записей и токенов;

T = на основе токенов;

U = не указано или рассматривается несколько вариантов.

Взаимосвязь

I = международная;

N = национальная;

U = не указано или рассматривается несколько вариантов.

Данный подход позволяет коротко и просто записывать формулу дизайна цифровых валют центральных банков:

| Архитектура | Инфраструктура | Доступ | Взаимосвязь | Проект / страна |

| H / I | D&C | A | N | DCEP

Китай |

| H / I | D | A / T | N | E-krona

Швеция |

| D | U | U | I | BoT

Таиланд |

| H / I | D | A / T | I | “E-euro*”

ЕЦБ |

| U | D | U | N | E-hryvnia Украина |

Китай

Архитектура текущего пилотного проекта DCEP (Digital Currency Electronic Payment) — это «гибридная модель CBDC»: она включает CBDC, который является прямым требованием для The People’s Bank of China (PBC), но услуги по подключению и оплате в реальном времени управляются посредниками (называемыми «уполномоченными операторами»). Центральный банк периодически (раз в сутки) получает и хранит копии розничных счетов и транзакций. Роль PBC заключается в обеспечении базовой инфраструктуры, в то время как посредники, такие как коммерческие банки, другие поставщики платежных услуг и телекоммуникационные компании, будут предоставлять услуги населению.

В начале октября 2020 года город Шэньчжэнь раздал жителям цифровых юаней на сумму 10 миллионов юаней (1,47 миллиона долларов) в 50 000 традиционных подарочных «красных пакетах» (но в данном случае цифровых), каждый из которых содержал 200 юаней (30 долларов США) в DCEP. В ряде других городов Китая были проведены подобные эксперименты.

Если будет принято решение выйти за рамки текущего пилотного этапа, DCEP станет дополнением к M0, которое включает банкноты и монеты, а также депозитные счета центрального банка. Проект не предназначен для полной замены наличных денег.

Швеция (Riksbank)

Архитектура текущего тестового образца от Riksbank — гибридный CBDC. В настоящее время Riksbank предлагает CBDC только банкам и другим участникам RIX. Другие цифровые деньги в обществе — деньги частных банков, выпущенные коммерческими банками. Исследователи Riksbank отмечают, что текущий пилотный проект представляет собой «децентрализованную базу данных всех электронных данных» по кроне в обращении в любой момент. Riksbank проверяет все транзакции до их завершения». Они классифицируют это под названием «Децентрализованные решения с посредниками», отмечая также, что такие проекты потребуют от Riksbank «предоставления решения на случай непредвиденных обстоятельств в случае отказа одного или нескольких посредников, чтобы предотвратить ситуацию, когда значительное число конечных пользователей не смогут совершать платежи в электронной кроне».

Пилотная валюта основана на технологии распределенного реестра R3 Corda. Пилотная сеть, используемая для e-krona является приватной и доступна только для участников, утвержденных Riksbank.

Таиланд

Архитектура текущего пилотного проекта цифрового бата (BoT) — оптовая CBDC.

Проект Inthanon, реализуемый с августа 2018 года, предусматривает сотрудничество между центральным банком и восемью крупными финансовыми учреждениями, а также технологическими партнерами R3 и Wipro.

В январе 2020 года BoT объявил о создании прототипа трансграничного перевода, разработанного совместно с Управлением денежно-кредитного регулирования Гонконга. Заявленные цели BoT заключаются в том, чтобы опробовать токенизированную версию тайской фиатной валюты, как часть децентрализованной системы валовых расчетов в реальном времени (RTGS), а также для механизмов экономии ликвидности (LSM) и использование токенизированных батов для торговли межбанковскими облигациями и межбанковского РЕПО.

На этапе 4 BoT планирует распространить цифровой бат на розничный рынок, хотя руководители предупредили, что «на этом этапе потребуется тщательное изучение как плюсов, так и минусов».

Украина

Украина считает, что CBDC может помочь в борьбе с ее теневой экономикой. Пилотный проект электронной гривны включал полностью анонимные электронные кошельки, хотя центральный банк отметил, что в будущем он может быть разработан в соответствии с требованиями KYC.

Центральный банк протестировал централизованную экосистему для электронной гривны с участием двух уровней и слоя посредников.

Уровень 1 состоит из НБУ как эмитента CBDC, владельца технологической платформы и распределенного реестра электронной гривны. Были назначены посредники — банки и агенты — для оказания услуг физическим лицам и торговцам через электронные кошельки. Уровень 2 состоит из физических лиц и продавцов, осуществляющих транзакции в широкой экосистеме.

В докладе НБУ отмечается, что одним из существенных недостатков для Украины остается отсутствие модернизированной платежной инфраструктуры, которая поддерживала бы эффективное обращение будущей электронной гривны.

Россия

Восточные и западные партнеры РФ не только заявили о выпуске своих цифровых валют, но и провели эксперименты, а Китай уже запустил ограниченное обращение цифрового юаня. В этом информационном поле сохранять молчание ЦБ РФ уже становилось не к лицу. 13 октября Банк России представил доклад о возможностях и перспективах выпуска цифрового рубля для консультаций с экспертами и общественностью.

Но при этом появление цифрового рубля и соответствующей платежной инфраструктуры являются необходимым, но не достаточным фактором такого цифрового экономического рывка.

Данный шаг Банка России направлен на общественное обсуждение и изучение вопроса о необходимости создания цифровой валюты, которая станет третьей формой денег в России наряду с бумажными и безналичными средствами. При этом в консультационном докладе прослеживается пренебрежительное отношение к криптовалютам и несколько раз подчеркивается, что криптовалюты, с точки зрения ЦБ РФ — не деньги. При этом, даны крайне неубедительные, а иногда противоречащие определению денег и реальному положения дел аргументы.

В докладе подчеркивается, что цифровой рубль не относится к криптовалютам, и не является криптовалютой в классическом ее понимании. Это верно, тут не поспоришь. Но при этом цифровой рубль будет обладать крайне важными с точки зрения экономики и хозяйственной деятельности свойствами криптовалют:

- легкая интеграция с цифровыми платформами и возможность использования смарт-контрактов для расчетов,

- высокая скорость выполнения операций,

- низкая стоимость выполнения операций,

- отсутствие посредников при выполнении операций (зависит от выбранной модели цифрового рубля),

- надежность, высокая безопасность операций и низкая вероятность ошибок.

Платежная инфраструктура цифровых валют

Существующие карточные системы платежей не приспособлены к оперированию цифровыми валютами, что требует создания новых платежных решений, поддерживающие базовые принципы цифровых валют: работа со смарт-контрактами, минимизация посредников и затрат, максимизация удобства и скорости. Внедрение цифрового рубля в РФ и цифровых валют в других странах потребует создания новой платежной инфраструктуры. Если Банк России не монополизирует это пространство своей Системой Быстрых Платежей, то это создаст стимулы для развития платежных инноваций, способствует выходу на рынок разных финтех-компаний что приведет к росту конкуренции на платежном рынке и рынке финансовых услуг и, как результат, снижению транзакционных тарифов и увеличению их количества и качества.

С другой стороны, появление цифрового рубля снимает необходимость реализации в России инициативы аналогичной Европейской PSD2 с целью создания открытой банковской сферы, дающей доступ небанковским организациям на рынок платёжных услуг для большего числа участников. Это позволит банкам сэкономить средства и ресурсы на реализацию доступа и обновление своих АБС. Таким образом, Россия сможет “перешагнуть одну ступень” в развитии собственного платежного рынка, получив все преимущества открытого банкинга.

Одновременно с этим в докладе поднимаются закономерные вопросы о роли коммерческих банков в новой денежной парадигме. Само банковской сообщество склоняется скорее к “Модели D”, которая нивелирует ряд преимуществ внедрения цифрового рубля, оставляя коммерческим банкам центральную роль в обслуживании клиентов и проведении платежей. И, по сути, повторяет модель безналичных денег. Наиболее предпочтительной с точки зрения автора является “Модель С” в соответствии с которой Центральный Банк открывает и ведет кошельки клиентов на платформе цифрового рубля, предоставляет доступ к ЦВЦБ физическим и юридическим лицам, а банки осуществляют процедуры ПОД/ФТ, инициируют открытие кошельков клиентов и осуществление по ним расчетов, предоставляют им другие сервисы ДБО. При этом во всех моделях “розничного цифрового рубля” единственным эмитентом цифрового рубля является Банк России.

Цифровой рубль нужен ЦБ для полного контроля эмиссии и дает возможность полного контроля и прозрачности всех операций с цифровыми рублями. Несмотря подчеркнутую дискуссионность о конфиденциальности и анонимности операций с ЦВЦБ, мы должны понимать, что ЦБ и государство получат полный контроль над всеми платежами и всеми счетами граждан и бизнеса. И здесь вопрос не только и не столько в готовности рынка к этому, сколько к готовности самого государства обеспечить неприкосновенность этих данных и не недопущению утечек.

Таким образом, инициатива Банка России является немного запоздалой, но при этом, несомненно, революционной. Поскольку Россия не отказывается от претензий на как минимум важнейшего регионального игрока, без перехода на новую форму денег это будет сделать практически невозможно. При этом остается ряд вопросов, которые требуют проработки со стороны Центрального Банка, правительства и рынка.

Заключение

Переход к CBDC приведет к режиму 7/24/365 наблюдения и отслеживания транзакций национальных валют, государство будет фиксировать каждую финансовую транзакцию в централизованно хранимой центральными банками цепочке блоков. Получив широкое распространение, внедрение ЦВЦБ приведет к тому, что больше не будет «внебиржевых» операций, таких как оплата сантехника за работу в нерабочее время или зарплата в конверте.

Для оплаты товара или услуги мы будем вынуждены использовать новые цифровые национальные деньги, чтобы власти могли полностью контролировать все транзакции. Когда наличные деньги больше не принимаются во всем обществе, становится легче обеспечить соблюдение формы денег, которая отслеживается в центральной базе. Никто не сможет стереть или изменить прошлые транзакции, поскольку каждая из них имеет уникальный «хэш» или идентификатор, и любое вмешательство оставит следы. Больше будет невозможно спрятаться. Это может быть положительным с точки зрения борьбы с мошенничеством и преступной деятельностью. В обществе (для государства) будет обеспечен максимальный уровень прозрачности.

Правительства вполне могут решить направить определенную группу населения микро-стимулами, чтобы стимулировать расходы в этой конкретной группе на определенный вид товаров /или услуг. Правительства могут выдавать специальные ссуды или типы облигаций, скажем, «среднему классу», когда требуется более высокий уровень потребления для стимулирования национального роста. Поскольку данные будут принадлежать правительству, оно может разделить их на демографические и социально-экономические или иные группы по своему усмотрению. Новая форма валюты может перевернуть сегодняшние представления и подходы доступа к капиталу. Правительства могут предоставлять ссуды напрямую своим гражданам, устанавливая условия и ставки в зависимости от социально-экономических групп, к которым они принадлежат. Цифровизация денег определенно приведет к огосударствлению финансовой сферы по всеми миру.

CBDC может стать для центральных банков важным инструментом, позволяющим продолжать предоставлять безопасные платежные средства параллельно с более широкой цифровизацией повседневной жизни людей. Общественное доверие к центральным банкам имеет центральное значение для денежно-кредитной и финансовой стабильности и обеспечения общественного блага общей расчетной единицей и надежным средством сбережения. Чтобы сохранить это доверие и понять, имеет ли CBDC ценность для юрисдикции, центральный банк должен действовать осторожно, открыто и совместно с участниками рынка. Требуется большая работа, чтобы по-настоящему понять многие вопросы, включая то, где и как центральный банк должен играть прямую роль в экосистеме и какую роль может играть участие частного сектора.

Андрей Михайлишин

Со-основатель и руководитель платежного сервиса Joys. Член рабочей группы Финансовые сервисы Делового совета БРИКС, партнер по созданию международной платежной системы BRICS Pay. Участник Подкомиссии по платежно-расчетным системам и технологиям Комиссии РСПП по банкам и банковской деятельности. Эксперт Бизнес-инкубатора РЭУ им. Плеханова.

ООО «Цифровые платежи» является Резидентом Сколково и Резидентом StarHub Moscow.

andrey@joys.digital

https://www.facebook.com/leeshindm

https://www.linkedin.com/in/andrey-mikhaylishin-79329036/