Объем трансграничных платежей растет стремительными темпами. Пользователи, будь то физлица или крупные корпорации, ищут способы упростить и ускорить денежные потоки, идущие сквозь страны и юрисдикции. На смену банкам приходят цифровые активы.

В 2018 году общемировой объем трансграничных транзакций вырос до $23,7 триллиона. Этому способствует общий тренд на глобализацию производства и продолжающуюся экспансию сферы e-commerce.

«Получение и отправка платежей, пересекающих границу, является неотъемлемой частью бизнес-процессов для многих предприятий, частных лиц и государственных учреждений. Многие компании работают с заграничными клиентами и зависят от поставок товаров из-за рубежа, и для этого им необходима возможность выполнять эти платежи. Аналогичным образом, многие люди зависят от способности легко отправлять или получать трансграничные платежи, например, мигранты, которые отправляют деньги семьям на свою родину, или люди, привыкшие делать онлайн-покупки у иностранных ритейлеров», — говорится в годовом отчете Банка международных расчетов (BIS).

В сфере электронной торговли 15-20% платежей — это трансграничные транзакции. Операторы платежных систем и поставщики таких услуг сталкиваются с новыми вызовами: потребителям уже недостаточно простой возможности выполнить транзакцию. Они ищут способы осуществлять переводы беспрепятственно, с максимально возможной скоростью и с минимальными расходами. Пока стоимость трансграничных переводов далека от того уровня, который бизнес считает эффективным. По данным McKinsey, хотя на трансграничные денежные потоки в мире приходится всего одна шестая часть всего объема транзакций, выполняемых в мире, банки-посредники, валютные биржи и другие третьи стороны, участвующие в выполнении транзакций, ежегодно зарабатывают до $200 миллиардов на комиссиях и сборах. Это эквивалентно 27% от общих доходов сферы платежных услуг, включающей в себя не только трансграничные переводы.

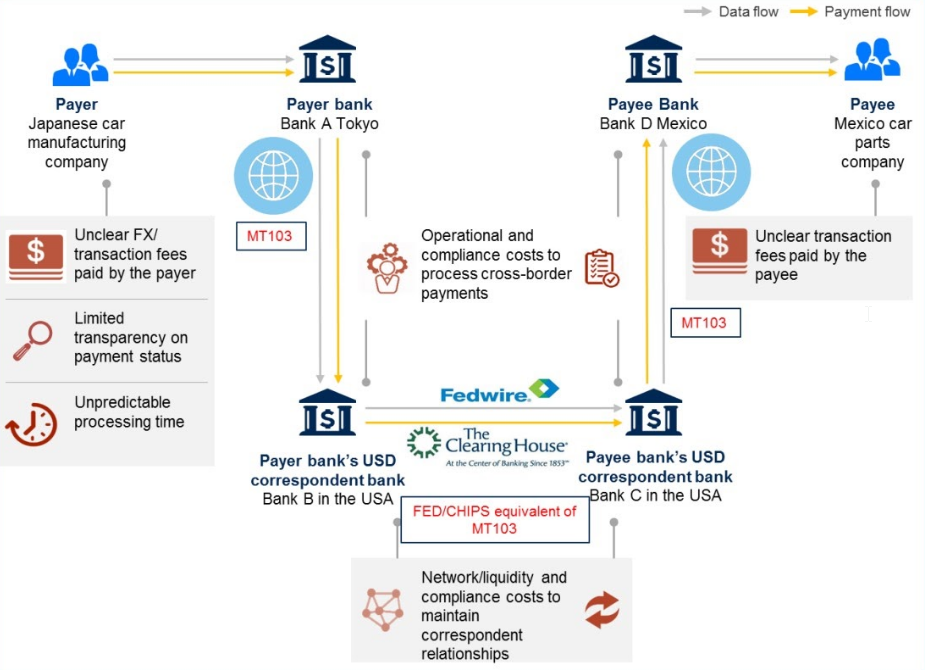

До недавнего времени в сфере трансграничных платежей безраздельно правили банки. Транзакции совершались через сеть банков-корреспондентов, причем в этой цепочке могут участвовать несколько банковских организаций, если между банком-отправителем и банком-получателем нет прямых двусторонних корреспондентских отношений (см. Рис. 1).

В последнее десятилетие конкуренцию банкам в сфере трансграничных платежей стали все чаще составлять цифровые сервисы крупных технологических компаний, такие как Samsung Pay, Google Pay, Apple Pay и Transferwise. По прогнозам аналитиков Morgan Stanley, к 2022 году объем транзакций через Apple Pay достигнет $190 млрд, а к 2027 — $304 млрд. Для сравнения: по прогнозу тех же аналитиков Morgan Stanley, объем транзакций через PayPal к 2022 году составит $431 млрд, а в 2027 — $579 млрд. Но эти платежные системы по сути представляют собой производные модели корреспондентских банковских операций. Трансграничные платежи с их помощью выполняется в форме трансфертного ценообразования, когда промежуточным продуктом является валюта, хранящаяся на банковских счетах в разных странах.

Радикально новым подходом к трансграничным платежам отличается технология децентрализованного реестра, или блокчейн. Платежные системы, основанные на этой технологии, по сути предлагают выполнять денежные переводы без обращения к цепочке посредников. Это решает сразу несколько ключевых недостатков банковской системы — зависимость от нескольких посредников и различия в часовых поясах у получателя и отправителя.

В настоящее время на рынке существует множество цифровых валют, которые можно подразделить на несколько категорий: криптовалюты, такие как биткоин, стейблкоины, привязанные к курсу фиатной валюты, и цифровые валюты центральных банков. Последние находятся в самой ранней стадии зарождения и пока не могут рассматриваться как рабочий инструмент для выполнения трансграничных платежей. Поистине децентрализованные криптовалюты, как биткоин, прекрасно выполняют функции быстрых и дешевых переводов. Так, за перевод на сумму $460 миллионов (49922 BTC) в начале феврале 2020 года отправитель, которым выступила, предположительно, криптобиржа Bittrex, заплатил всего $0,6. Но из-за высокой волатильности такие криптовалюты мало подходят для взаиморасчетов между юрлицами, на которые приходится основная доля трансграничных платежей.

«Тем, кто играет на курсе криптовалют, высокая волатильность только на руку. Но если идет речь о взаиморасчетах между предпринимателями или предприятиями, у которых маржинальность бизнеса составляет несколько процентов, нужна более стабильная валюта», — отмечает Сергей Менделеев, основатель биржи криптовалют Garantex.

Наиболее оптимальной цифровой валютой для трансграничных платежей видятся стейблкоины (в основном USDT, который доминирует на этом рынке). Цена стейблкоина обычно привязана к одному или нескольким активам: национальной валюте, криптовалюте, биржевому индексу, сырью. Наиболее популярные USDT привязаны к курсу американского доллара и выпущены в блокчейнах Ethereum, Bitcoin (протокол Omni), Tron, EOS. Такие стейблкоины обеспечены национальной валютой, которую хранит централизованная организация, чаще всего — депозитарный банк.

Востребованность стейблкоинов видна и по биржевой торговле, где ежедневный оборот одного стейблкоина — Tether — превышает в полтора-два раза суточный торговый оборот биткоина. “Мы у себя в Garantex видим, что самым популярным цифровым активом, который чаще всего приобретают наши пользователи за рубли, сейчас является не биткоин, а именно стейблкоин USDT, — говорит Менделеев. — Это очевидным образом подтверждает мировую статистику”.

Преимущества стейблкоинов в сфере трансграничных платежей отчетливо видны в тех странах, где существует чрезмерный контроль за движением капитала, например, в Китае. Так, как показало расследование Coindesk, импортеры товаров из Китая переводят деньги, полученные от реализации, в USDT. Объем таких переводов достигает $30 млн в день.

«Представьте себе, что вам нужно быстро расплатиться с поставщиком, который находится в другой стране. Разница в часовых поясах, где-то праздники, где-то уже закончился банковский день. С помощью стейблкоинов такие задачи решаются за пару часов и практически бесплатно, — поясняет Менделеев. — Мир пока далек от полного отказа от фиатных денег. Хотим мы этого или нет, но в мире производителей чего бы то ни было доминирует фиат, прежде всего американский доллар. Мало кто согласится потратить на производство $100, а получить оплату в биткоинах, ведь ее в любом случае придется пересчитывать в фиат. Стейблкоины — это удобный платежный инструмент, который подходит для сохранения капитала, для выполнения переводов. Это то, что нужно для расчетов между контрагентами».