Федеральный Резерв США недавно объявил план “неограниченного” количественного смягчения. Многие в криптосфере очень обрадовались: мол, из-за нулевой процентной ставки инвесторы будут массово переходить в крипту. Но как это смягчение в действительности повлияет на будущее Bitcoin?

Цель количественного смягчения (quantitative easing или просто QE) – сделать кредиты доступнее и дать толчок экономике в кризис. В прошлом эта политика дала неплохие результаты, и именно QE станет главным оружием центробанков в борьбе с новой рецессией.

Однако многие криптопользователи незаслуженно ругают политику количественного смягчения. Зачастую люди просто не понимают, как она работает и как повлияет на курс биткойна и других активов.

Позицию большинства криптоэнтузиастов можно обобщить так:

«Зловредные центробанки напечатают гору ничем не обеспеченных денег и фиатная валюта обесценится. Все наконец поймут, что фиат — это одна большая ложь, и перейдут на Bitcoin — единственный реально ценный актив. Массовое принятие крипты близко!»

Но как этот оптимистичный прогноз соотносится с реальностью? Правда ли, что QE и нулевая ставка заставят инвесторов бросить фиат и перейти на цифровые валюты? Чтобы это понять, нужно сначала разобраться, как работает эта денежно-кредитная политика.

Председатель Федерального Резерва США Джером Пауэлл

Зачем использовать количественное смягчение?

Когда дела в экономике идут совсем плохо, центральный банк должен дать ей толчок: дать бизнесу и потребителям мотивацию, чтобы они производили товары, нанимали сотрудников, тратили деньги, покупали квартиры и так далее. Один из способов этого добиться — сделать кредиты дешевле.

Проблема в том, что банки не станут сами снижать ставки во время рецессии. Центробанк должен предоставить банкам ресурсы, чтобы они выдавали больше кредитов, и при этом стимулировать снижение процентных ставок в экономике, чтобы люди могли позволить себе эти кредиты.

Для этого центральный банк сначала должен создать дополнительную ликвидность. Когда мы говорим, что Федеральный Резерв печатает деньги, речь не идет о реальных бумажных банкнотах. У центробанка есть механизм создания электронных денег из воздуха.

Как может ставка упасть ниже нуля?

Создав ликвидность, центральный банк начинает покупать у банков ценные бумаги — обычно это государственные облигации. Этот спрос со стороны центробанка вызывает рост цены на облигации. А поскольку номинальная ставка доходности по ценной бумаге при этом не меняется, ее реальная результирующая доходность падает.

Если Федеральный Резерв купит огромное количество облигаций, цена на них поднимется так высоко, что реальная ставка доходности упадет до нуля — а потом и ниже нуля. Дания, Швейцария и Япония, а также ЕЦБ, уже практикуют негативные ставки.

Эффекты нулевой процентной ставки

В результате вмешательства Федерального Резерва у банков появляется много новой ликвидности, которую они могут давать в долг компаниям и потребителям. Количество денег в экономике растет.

При этом нулевая ставка по облигациям «тащит» за собой все остальные ставки в экономике. Конечно, банки не могут выдавать займы под ноль процентов: им нужно как-то генерировать прибыль. Но они снижают ставки на кредиты бизнесу, ипотеки, проценты по кредитным картам и так далее. Доступность дешевых денег призвана запустить остановившийся мотор экономики.

Еще один потенциально положительный эффект QE состоит в том, что курс национальной валюты снижается, продукция становится дешевле для покупателей из других стран и в результате растет экспорт.

Есть и негативный эффект: снижается покупательная способность денег. По мере того как люди больше тратят, может вырасти инфляция. Однако во время кризиса 2008 г. триллионные вливания со стороны Федерального Резерва не привели к заметному росту цен. В целом связь между нулевой процентной ставкой и инфляцией — вещь сложная и спорная.

Bitcoin vs другие активы: куда инвестировать в период количественного смягчения

А теперь давайте посмотрим на ситуацию с точки зрения инвестора. На данный момент у вас есть следующие опции:

1) Облигации: высокая надежность, но никакого дохода;

2) Вклад в банке: хорошая надежность, но в западных странах доходность также почти нулевая;

3) Золото: хорошая надежность и перспектива роста на 5-6% в этом году. Однако издержки покупки и хранения высоки;

4) Фьючерсы на товарные активы — нефть, металлы и т. д. В нынешней ситуации это рискованный вариант, хотя потенциальный доход очень высокий.

5) Bitcoin: крайне высокий риск волатильности, зато доходность может превысить 50% в год;

6) Стейблкойны: хороший способ сохранить сбережения, но доходность, по сути, нулевая.

Куда бы вы вложили деньги во время кризиса? Ответ зависит от вашего аппетита к риску. Среди разных типов инвесторов лишь небольшая часть будет готова инвестировать крупные суммы в биткойн в надежде на высокую прибыль.

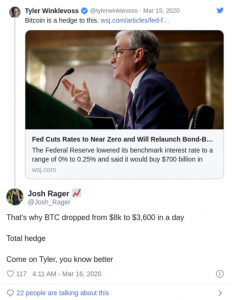

— Низкий аппетит к риску: эти инвесторы будут по-прежнему покупать золото, облигации и акции крупнейших компаний. Они прекрасно знают, что биткойн может вырасти в цене в разы. Но они все равно не готовы инвестировать в актив, который может потерять 40% стоимости за один день. Что бы ни говорили криптоевангелисты, Bitcoin не подходит для хеджирования рисков. Например, вот как известный криптотрейдер Джош Рагер ответил основателю биржи Gemini Тайлеру Винкльвоссу:

Винкльвосс: «Вот именно от таких рисков и защищает Bitcoin».

Рагер: «И поэтому ВТС за один день упал с 8000 до 3600. Защита просто супер. Хорош, Тайлер, сам же все понимаешь».

— Средний аппетит к риску: такие инвесторы могут инвестировать часть средств в биткойн. Остальное пойдет в менее рискованные активы, которые могут сильно вырасти, когда экономика оправится от шока. Пример — палладий, который с февраля 2019 по февраль 2020 вырос на 90%.

— Высокий аппетит к риску, уже инвестируют в крипто: у этих участники рынка и так уже есть Bitcoin, и сейчас они увеличивают свои вложения. Другое дело — что эти инвесторы и так бы купили ВТС, без всякой пандемии.

— Высокий аппетит к риску, но пока плохо знакомы с крипто: именно эти инвесторы сейчас активнее всего интересуются биткойном. Они уже знают, что после халвинга в мае ожидается рост цены. Наибольший прирост инвестиций придется на эту группу.

Придут ли на рынок Bitcoin новые инвесторы?

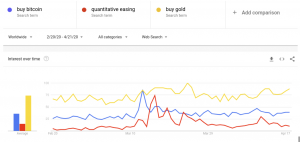

Сколько людей купят BTC именно из-за количественного смягчения и низких процентных ставок? Возможно, меньше, чем того ожидают криптоэнтузиасты. Следующий график с Google Trends показывает количество поисковых запросов по ключевым словам ‘buy Bitcoin’, ‘buy gold’ и ‘quantitative easing’:

Как видите, интерес к покупке золота и биткойна начал расти в Марте, когда эпидемия коронавируса распространилась на Европу и США. Пик интереса к QE пришелся на 15 марта, когда Федеральный Резерв сократил ставку рефинансирования почти до нуля. Меньшие пики были 19 марта (объявление Банка Англии о плане количественного смягчения) и 23 марта (новые меры смягчения в США).

График интереса к покупке биткойна не совпадает с графиком запросов по теме количественного смягчения. Зато он примерно параллелен линии запросов «купить золото». При этом интерес к Bitcoin гораздо ниже, чем к золоту. Единственный раз, когда количество запросов про Bitcoin дошло до того же уровня, что и про золото, — это когда цена BTC упала ниже $5000 после каскадной ликвидации позиций на бирже BitMex.

Какие заключения можно вывести из этих данных? Когда были объявлены меры количественного смягчения, многие начали искать информацию о покупке Bitcoin. Но гораздо большее число инвесторов хотели узнать, как купить золото. Ясно, что стремление защитить свои деньги сейчас сильнее, чем желание быстро заработать.

Это нежелание рисковать подтверждается и поведением компаний, принимающих платежи в криптовалюте. Среди более чем 220 клиентов платежного провайдера Cryptoprocessing.com очень многие предпочитают сразу же автоматически конвертировать криптовыручку в фиат, а не хранить ее в ВТС. Риск кражи крипто здесь ни при чем: все средства клиентов хранятся в надежных холодных кошельках. Скорее мерчанты просто не хотят держать на балансе Bitcoin, сколь бы высокой ни была его потенциальная доходность.

Подведем итоги

Итак, вырастет ли цена Bitcoin в этом году? Скорее всего да. Но вызовут ли количественное смягчение и нулевая ставка массовый исход инвесторов с традиционных рынков в криптовалюту? Вряд ли.

Ясно, что в этом году мы увидим масштабное перераспределение потоков инвестиций. Инвесторы будут забирать деньги из нефти, акций и облигаций, но только небольшая часть этого капитала перейдет в Bitcoin, по крайней мере в ближайшие 3-4 месяца. На рынке царят тревога и страх: такая атмосфера не способствует вложениям в рискованные активы.

У BTC есть шансы завоевать доверие широкого круга инвесторов, если его цена будет стабильно расти после халвинга. Но если вдруг произойдет кратковременный обвал — что всегда возможно — напуганные инвесторы скорее вложат деньги в биржевые товары с высоким потенциалом роста, такие как редкие металлы.

Разумеется, 2020 г. Bitcoin может легко обойти по прибыльности большинство традиционных активов. Но причиной роста будут положительные эффекты халвинга и другие внутренние силы, а вовсе не QE, нулевая ставка или коронавирус.