Комиссии до $10 за операцию, проекты с названиями вроде “Ямс”, “Суши” и “Спагетти”, падение цены токена на 99% за неделю – вот сегодняшняя реальность децентрализованных финансов. Что спасет DeFi – проекты на других блокчейнах, такие как USDN, или переход на Ethereum 2.0?

Лето 2020 г. в децентрализованных финансах выдалось очень жарким и интересным по нескольким причинам:

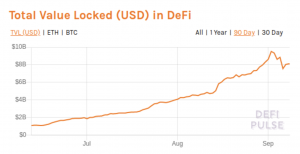

1) Стремительный рост вложений. В начале июня на всех DeFi-контрактах было депонировано $1,1 млрд, а к 1 сентября – уже $9,5 млрд. Это рост на 760%!

2) Взрыв майнинга ликвидности (yield farming, фермерство). Это один из главных драйверов роста DeFi в целом: инвесторы бегут вкладывать деньги в протоколы, чтобы получать токены “из воздуха”. Мы еще поговорим о проблеме фермерства ниже.

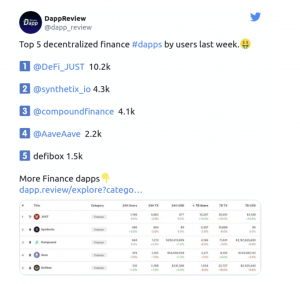

3) Новые лидеры в чартах. Раньше Maker и Compound занимали первые позиции с таким отрывом, что другим DeFi-проектам, казалось, за ними не угнаться. Но в последние пару месяцев все изменилось:

Может показаться, что в децентрализованных финансах все прекрасно, и перспективы самые радужные. Однако под этой блестящей оберткой кроются очень серьезные риски и проблемы, которые могут привести к коллапсу если не всего DeFi на блокчейне эфира, то по крайней мере многих проектов.

Что выращивают криптофермеры?

Ни один год в крипте не обходится без нового способа заработка, который сначала генерирует мощный хайп, но заканчивается разочарованием. В 2019 г. это были IEO; в 2020 – yield farming, он же майнинг ликвидности или криптофермерство.

Суть проста: каждый инвестор, депонирующий ликвидность в протоколе, получает вознаграждение в нативных токенах проекта. Риск очевиден: чем больше приток “фермеров”, тем больше они получают токенов, которые затем хотят продать. Рынок может быстро оказаться наводнен ничем не обеспеченными DeFi-токенами.

Но есть и еще один, более серьезный, риск. Фермеры придумывают сложные схемы, чтобы майнить ликвидность на нескольких платформах сразу. Например, можно внести залог в эфире на Compound и получить под него займ в USDT. Дальше часть этих USDT можно дать кому-то еще взаймы и получать за это вознаграждение в нативном токене COMP (в дополнение к проценту, который платит заемщик). Остальные же USDT можно отправить на Balancer и “выращивать” токены BAL. И так далее.

Цепочка фермерских доходов может быть довольно длинной, и если разорвется одно из звеньев, то возможен коллапс всей схемы. Кстати, Виталик Бутерин резко раскритиковал модель фермерства, сказав, что в долгосрочном периоде она работать не сможет.

Гибель фермерского “урожая”

Насколько ненадежна модель криптофермерства, мы этим летом уже смогли убедиться несколько раз.

1) COMP (Compound). С этого токена и начался хайп. При листинге в июне цена была $72, но быстро выросла почти в 6 раз до $420, а потом так же быстро обрушилась до $200 – причем, судя по всему, из-за слива токенов одним крупным инвестором. По состоянию на 8 сентября монета торговалась по $180, то есть на 60% ниже, чем на пике.

Источник: CoinMarketCap

2) YFI (Yearn Finance). Цель проекта – наконец-то создать работающую систему децентрализованного страхования. Потенциальный рынок действительно большой, но это не объясняет ажиотажа вокруг токена YFI.

Торги начались 21 июля по цене $750, но уже через месяц YFI стоил $12 800 – дороже, чем Bitcoin. В начале сентября цена достигла небывалых $34 000 – больше, чем цена ВТС на пике ралли в январе 2018 г. Дальше курс начал падать: на момент написания этой статьи он составлял уже $22 500 (-32% от пика), и это явно не предел. Скорее всего, мы еще увидим эпический коллапс курса YFI.

3) YAM (Yam Finance). Пожалуй, самый яркий пример происходящего сейчас в DeFi: монета-эксперимент, монета-мем, на лого которой – клубень ямса, то есть сладкого картофеля. Проект, который не принес в индустрию никакой реальной ценности, но привлек инвесторов перспективой легкого дохода. Результат – падение цены на 99,9% с $73 до $0,03 всего за 2 недели.

Комиссия $5 – это нормально?

Одним из главных преимуществ крипто всегда была низкая стоимость переводов. Еще год назад одна транзакция в эфире обходилась в среднем в $0,1. А теперь? Только взгляните на график комиссии в сети Ethereum:

Источник: Ycharts.com

1 сентября средняя стоимость транзакции дошла аж до $12. С тех пор она опустилась до $2,8, но это все равно в 28 (!) раз больше, чем несколько месяцев назад.

Виновник роста цены газа – опять-таки DeFi, прежде всего фермеры. Чем больше хайпа, тем длиннее становится очередь транзакций в мемпуле и тем больше приходится платить, чтобы майнеры обработали операцию.

Итак, сегодня в “эфирном” DeFi мы имеем:

— Взрыв ликвидности за счет волны проектов, созданных по принципу “пусть сначала инвесторы придут, а цель потом придумаем”;

— Стремительный рост комиссий из-за ажиотажа вокруг проектов вроде Yam;

— Постоянно повторяющийся цикл взлета и коллапса бесполезных DeFi-токенов.

Пора перейти к главному вопросу: что делать?

Два рецепта спасения DeFi

Многие надеются, что переход на Ethereum 2.0 магическим образом решит все проблемы. Но не все так просто.

Во время недавнего DeFi-марафона, организованного Cointelegraph, группа известных разработчиков выразила сомнения в перспективах Ethereum 2.0 – по крайней мере, в среднесрочном периоде. Во-первых, неизвестно, когда состоится релиз: в любом случае, не раньше начала 2021 года. Во-вторых, пока что нет никаких гарантий масштабируемости и надежности Ethereum 2.0. В-третьих, переход всех DeFi-проектов на новую сеть может занять долгие месяцы.

Все это время комиссии в сети останутся высокими, что отпугнет новых пользователей. В каком-то смысле DeFi на эфире может стать жертвой собственной популярности.

К счастью, есть и альтернативное решение — DeFi-проекты на других блокчейнах, где нет таких проблем с ценой транзакций и масштабируемостью. Waves, EOS, TRON – все эти сети поддерживают смарт-контракты, а значит, и приложения децентрализованных финансов. При этом одна операция, скажем, на Waves стоит менее 1 цента и обрабатывается за 3-5 секунд.

Да, таких DeFi-проектов пока очень мало, но они есть. Самый яркий пример — USDN, или Neutrino USD. Это децентрализованный долларовый стейблкойн, который поддерживает стейкинг с доходностью 12-15% в год. При этом источник вознаграждения – PoS-валидация в сети Waves, то есть та же система, на которую только собирается переходить Ethereum. Показатель интереса инвесторов к проекту – рост капитализации на 100% с 1 июля:

Среди других интересных платформ — Equilibrium на EOS/Polkadot и протокол займов REX. В начале сентября были объявлены еще три проекта на EOS: кросс-чейновый протокол eHub, аналог Uniswap eMulti и система страхования рисков eMutual. Тем временем проект JUST на блокчейне TRON в какой-то момент даже обогнал по числу пользователей популярные “эфирные” платформы Synthetix и Compound:

Так лопнет ли пузырь?

Сама концепция DeFi имеет огромный потенциал, но текущая ситуация на блокчейне Ethereum вызывает серьезные опасения. Как мы уже увидели, криптофермерство – крайне ненадежная модель получения дохода, и ее коллапс – лишь дело времени. При этом пока продолжается хайп вокруг токенов вроде COMP, комиссии в сети останутся высокими, а это помешает притоку новых инвесторов.

Дела пойдут еще хуже, если цена ВТС опять начнет расти: многие предпочтут “сбросить” свои DeFi-токены, чтобы купить биткоины или эфир, и курс всяческих BAL и YFI может обрушиться. В любом случае, ажиотаж вокруг токенов, не обладающих объективной ценностью, не может длиться вечно.

Вполне вероятно, что 2021 станет годом DeFi на альтернативных блокчейнах – Waves, TRON и EOS, с их низкими и даже нулевыми комиссиями. А поскольку цены и доходность в DeFi могут расти быстро, предусмотрительным инвесторам лучше начать диверсифицировать портфель уже сейчас.