Среди всех торгуемых инструментов крипторынка, опционы стоят немного в стороне. Вокруг них есть ореол сложности, сами инструменты непонятны, стоимость их странная — в общем, много кто слышал это слово, но трейдеров, которые знают, понимают и используют опционы в своих торговых стратегиях и того меньше. Давайте попробуем разобраться в этом деле.

В CoinIndex мы уже год занимаемся тематикой опционов и для наших партнеров, peanut.trade мы построили первый в мире реал-тайм агрегатор ETH-опционов, а также автоматизированную торговую и RFQ-систему. Серию статей мы задумали как итог нашей экспертизы и собираемся в нескольких частях рассказать о всем ландшафте опционного рынка — биржи, сервисы аналитики, а также разберем зародившейся рынок экзотических опционов и набирающий обороты рынок DeFi-проектов. Поехали!

Опционы — что, как и зачем

Опцион — это контракт. В этом плане инструмент схож с другими деривативами — фьючерсами. Это стандартизированный контракт (в первую очередь, стандартны объем контракта, обычно 1 или 0.1 базового актива и валюта котирования, обычно USD) между двумя сторонами сделки, где биржа выступает площадкой заключения сделки и расчетным центром. Контракт на что? В основе опциона, как и у фьючерса, лежит цена базового актива. Опцион на ETH — это контракт, в основе которого лежит цена 1 ETH, на биткоин — аналогично, 1 BTC, выраженная, чаще всего, в USD. Правда, цена не простая, а ценовой индекс. С одной стороны, это та же цена, но некая усредненная, рассчитанная с использованием нескольких источников, обычно других спот-бирж, где продают и покупают “физический” ETH. Цены считаются так, чтобы избежать манипулирования и уберечь трейдеров от неверной оценки, если вдруг одна из бирж упадет, покажет нереальную цену и еще тысячу других параметров (на самом деле там не так просто, и индекс зависит от форвардных контрактов или фьючерсов на ту же дату, но обычно этому моменту никто в крипте не уделяет никакого внимания).

До этого момента все было просто — ну опцион, ну еще один контракт, бессрочные фьючерсы и то сложнее устроены.

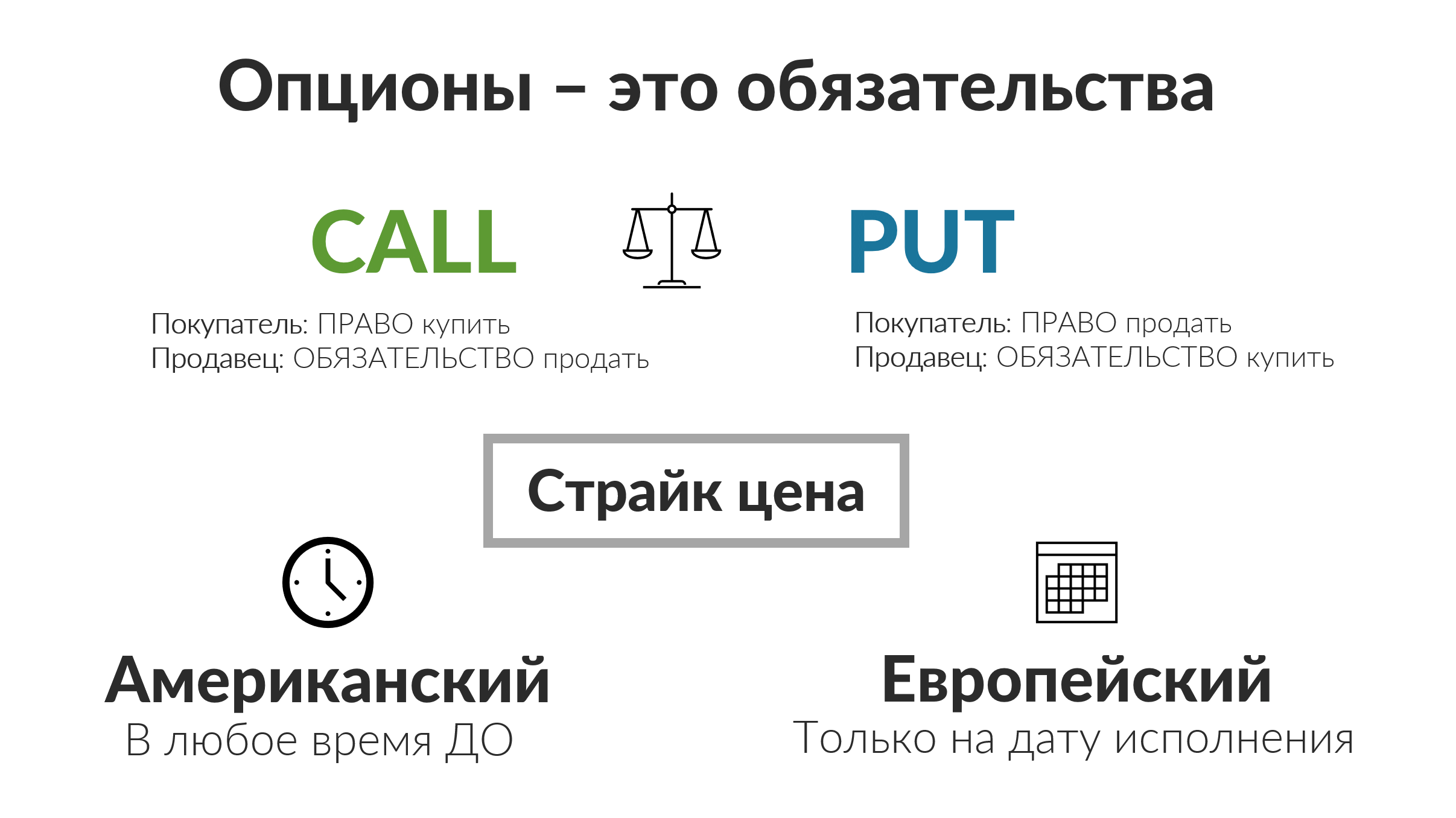

Если 1 ETH Всегда равен 1 ETH, и даже фьючерс всегда равен фьючерсу, то опционов существует два вида: CALL (кол) и PUT (пут). В чем же разница?

- CALL — это обязательство продавца продать актив, а покупателя право купить.

- PUT — это уже обязательство продавца купить, а покупателя продать.

Кстати, названия опционов часто сокращают до одной буквы C (call) или P (put). На традиционных рынках обычно за исполнением опциона (реализацией права купить или продать) должен следить покупатель (держатель опциона) — твое право, будь любезен им распоряжаться. Если покупатель желает исполнить опцион, он подает уведомление бирже, что он хочет реализовать опцион. В криптомире все автоматически — биржи сами проводят расчеты, исполняя опционы, покупателю ничего не нужно делать, хотя есть несколько площадок, где сохранилась традиционная схема с заявками.

Опционы — это несимметричные контракты. Одна сторона получает обязательство, а вторая право, которым вольна воспользоваться или нет, в зависимости от своих интересов и состояния рынка. А как мы знаем — любое обязательство, это риск, ведь его придется исполнять на условиях заключения, даже если сейчас это невыгодно. За этот риск покупатель уплачивает премию (цену опциона), а продавец получает ее сразу после продажи, живые деньги уже сейчас, в обмен на обязательство “когда-то потом”.

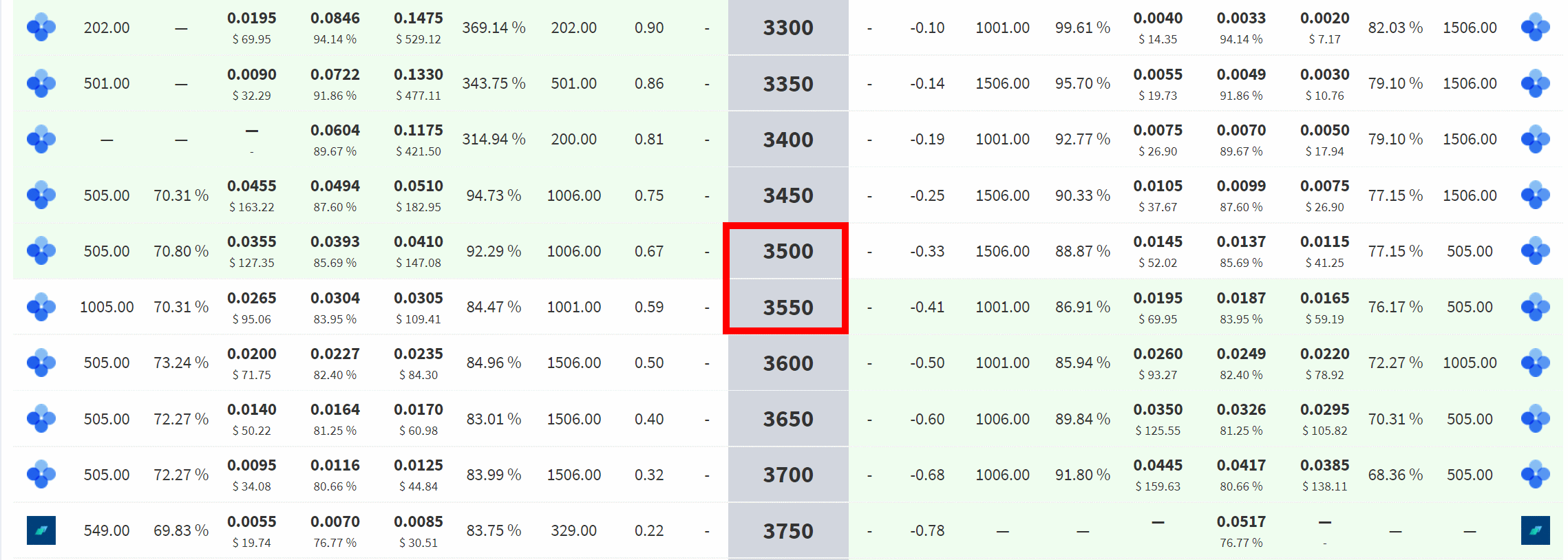

Страйк-цена — настолько важный компонент опциона, что она указывается в тикере или идентификаторе опциона как торгового инструмента. Это будущая, предполагаемая цена базового актива, того же ETH, по которой вы заключаете сделку. Например, опцион с ценой страйк 3000 — это обязательство продавца call-опциона продать вам 1 ETH по цене 3000, а для покупателя — право согласиться на такую сделку, или нет. Эти цены не беруться с потолка — они устанавливаються биржей, обычно это диапазон цен с шагом, в зависимости от начальной стоимости актива — 10, 25, 50, 100, 500, 1000, 2, 5 и 10 тысяч. Биржа также не сразу активирует все страйки, а постепенно может вводить новые, если, к примеру, цена редко пошла вверх, или при приближении срока исполнения. Ни покупатель, ни продавец не может выбрать страйк-цены произвольно — только из тех, что установлены биржей. Спот-цена или текущий индекс базового актива — это некий водораздел для страйков — поэтому наиболее близкий страйк к этой цене (или два страйка) принято называть центральным страйком. Он важен еще и потому, что отделяет опционы с прибылью от убыточных на текущий момент.

Несмотря на простоту концепции страйк-цены, она очень важна для построения сложных стратегий и даже просто обычной торговли. Округление цен страйков до целых чисел не позволяет купить/продать опцион с точными параметрами, к тому же, гранулярность цены зависит и от даты истечения опциона (об этом чуть ниже) — чем более длительный опцион, тем больший шаг цен. Объясняется это просто — если на завтра или на конец недели еще можно чуть более уверенно думать о цене того же ETH в рамках единиц-десятков долларов, то на длительном сроке в месяца или даже полгода, такая точность явно невозможна а разумные ставки можно делать лишь на крупные, психологические уровни цен. Услышав, даже от опытного трейдера, что через год цена ETH будет 3954 — вы ему поверите? А вот более грубый прогноз — что цена будет где-то между 4 и 6-ью тысячами — уже гораздо более близкий к возможному.

Теперь о сроке действия опциона. Опционы принадлежат к классу срочных продуктов — то есть существует конкретная дата (и не только дата, а момент времени с точностью до секунды), когда опцион будет исполнен (с прибылью или без), а после чего прекратит свое существование как торгуемый инструмент. Этот срок — срок экспирации. На традиционных рынках есть специальный календарь дат (IММ-dates), который устанавливают даты опционов, подгоняя их под конкретные дни — третью пятницу месяца (марта, июня, сентября и декабря). Крипто-рынок также придерживается этого календаря, добавляя к нему новые варианты, например, однодневные, недельные и двух-недельные опционы. Большинство опционных бирж созданы людьми, пришедшими из традиционных финансов и они принесли с собой многие стандарты и правила, что сделало рынок опционов намного более четким и серьезным, в отличие от ранней эпохи спот и фьючерсных бирж.

На рынке сейчас доступны различные сроки опционов — от 1 дня до 1 года, но так же, как и со страйк-ценами, эти сроки — фиксированы и установлены биржей, а не трейдерами. Сама дата также важнейший элемент опциона и вынесена в идентификатор инструмента. Дата может представляться в виде 05MAR21 (05 марта 2021 года) или же в 250322 (для программистов это формат DDMMYY) или даже обратном виде — 211012 (12 октября 2021 года). Опцион не будет исполнен прямо в 00 часов этой даты. В качестве времени исполнения используют несколько моментов, обычно привязанных к UTC/GMT+0 временному поясу — 08:00, 10:00, 12:00 или 16:00.

На рынке сейчас доступны различные сроки опционов — от 1 дня до 1 года, но так же, как и со страйк-ценами, эти сроки — фиксированы и установлены биржей, а не трейдерами. Сама дата также важнейший элемент опциона и вынесена в идентификатор инструмента. Дата может представляться в виде 05MAR21 (05 марта 2021 года) или же в 250322 (для программистов это формат DDMMYY) или даже обратном виде — 211012 (12 октября 2021 года). Опцион не будет исполнен прямо в 00 часов этой даты. В качестве времени исполнения используют несколько моментов, обычно привязанных к UTC/GMT+0 временному поясу — 08:00, 10:00, 12:00 или 16:00.

Все вместе это называется опционной серией — это, по сути, набор всех возможных опционов, которые биржа допускает к торгам. Базовый актив, дата исполнения, диапазон возможных страйк-цен и шаг цены — это все параметры опционов, которые могут торговаться на площадке.

Вы дочитали до этого момента и думаете — ну все, с опционами уже все? Неа, далеко не все.

И так, у нас есть два параметра, которые важны как для продавца, так и для покупателя опциона — страйк-цена и дата экспирации. Я тут даже присказку придумал — “торги ничто, исполнение — все”. Опционы разделены на две большие группы, исходя из принципа исполнения — американские и европейские и эти названия никак не относятся к конкретным географическим местам. Вообще, опционщики обожают использовать географию — существуют азиатские опционы, бермудские и даже русские.

Американский тип опциона дает право покупателю исполнить его (потребовать исполнение от продавца) в любой момент ДО срока экспирации. Покупатель посчитал и решил, что ему выгодно — продавец, будь добр, исполняй обязательство!

В это же время, европейский опцион можно исполнить ТОЛЬКО в момент экспирации, которая указана в опционе, до этого момента им можно лишь торговать на рынке. Есть у меня подозрение, что названия выбраны неспроста — американцы это синоним свободы, и у американского опциона есть сразу два права — исполнять или нет и когда именно, в то же время, риски продавца больше, как как над ним висит обязательство и оно может быть потребовано в любой момент, даже самый неподходящий (убыточный) для продавца. А европейцы, Старый Свет, неторопливы и никуда не спешат, раз заключен договор, то нечего и дергаться ради сиюминутной прибыли. Бермудские опционы (или квази-американские) это творческое объединение обоих видов, когда на всем сроке действия опциона есть несколько периодов, окон, когда можно требовать исполнения опциона, в остальное время опцион ведет себя как европейский.

Кстати, про исполнение опциона. Изначально исторически сложилось, что опционы были на товары — и исполнение подразумевало физическую поставку товара по контракту. В крипте существует рынок поставочных опционов, но он незначителен по объему и где-то на уровне таких же поставочных фьючерсов. Поэтому исполнение опциона — это просто взаиморасчет и денежные выплаты, а не поставка эфиров. Хотя цна страйк и котирование обычно происходит в USD, то исполнение может быть по правилам кванто — к примеру, Deribit рассчитает ваш P&L (прибыль/потери) в USD, но выплата пройдет в ETH по курсу на момент экспирации.

На крипторынке сейчас доминируют европейские опционы — они гораздо проще в оценке и использованию, поэтому на большинстве бирж вы встретите именно их. На DeFi рынке картина немного другая, там уже можно встретить и американские. Бермудских опционов на криптовалюты я не встречал еще, хотя это было бы интересно.

Итого, мы разобрали лишь самые базовые параметры опциона как биржевого инструмента. Идентификатор или биржевой тикер опциона, это объединение всех важных параметров так, чтобы одного взгляда было достаточно для понимания своей позиции.

Вот типичный пример инструмента — ETH-31DEC21-4000-P. Один взгляд и многое сразу понятно:

- Опцион на базовый актив — ETH

- Опцион истекает 31 декабря 2021 года

- Страйк-цена, на которую заключаем сделку — 4000 (USD)

- Тип опциона — PUT

За рамками необходимо держать в голове лишь несколько моментов — тип опциона (американский/европейский, но на одной бирже только один тип, и в 98% случаев это европейский), текущую дату (чтобы бегло оценить, сколько осталось времени до исполнения опциона, но биржи в интерфейсе заботливо дают обратный счётчик) и валюту котирования, в большинстве случаев это базовый актив против доллара США, хотя в ряде случаев в DeFi это могут быть как стейблкоины, так и ETH.

Мы разобрали лишь самые базовые понятия опционов, в дальнейших статьях ожидайте как более глубокое введение в сами опционы, так и обзор рынка бирж и инструментов. Например, как вам такое — в течении этого года количество опционных проектов в DeFi, на разной стадии, перевалило за 25, в то время, как централизованных площадок (CEX) едва ли достигает десятка. Но об этом мы поговорим в следующий раз.

P.S. Свяжитесь с нами: info@coinindex.agency или напрямую мне в Telegram @aleks_raiden если у вас есть вопросы или предложения по сотрудничеству.