2020 многие провозглашают “годом DeFi” – как, впрочем, было и в 2019. Так чем же привлекают пользователей децентрализованные финансы – и чего ждать от DeFi в перспективе?

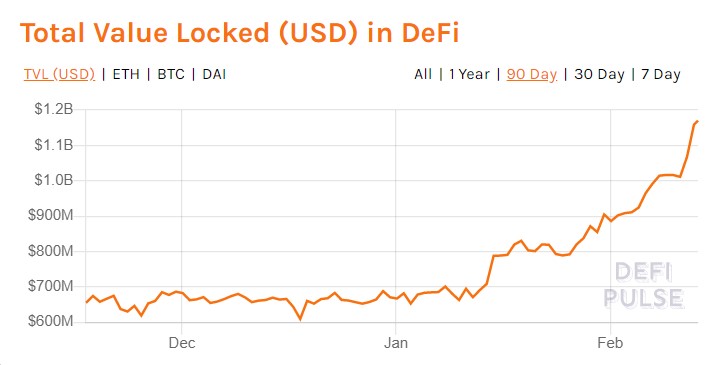

+250% за год: DeFi в цифрах

В 2019 году внимание криптосообщества было сосредоточено на двух трендах: IEO и децентрализованных финансах. Первый не оправдал надежд: токены IEO-проектов после листинга стремительно теряли в цене (например, Blockcloud упал на 98%). Зато второй тренд развивался динамично: DeFi-приложения быстро наращивали средства на контрактах и пользовательскую базу.

Цифры говорят сами за себя:

По данным DeFi Pulse, в начале января 2019 г. на смарт-контрактах лежало $274 млн. За год вложения выросли до $907 млн – в 3,5 раза. Для сравнения: за этот же период IEO-токены потеряли в среднем 80% своей ценности.

Виды DeFi-проектов

DeFi — понятие широкое. Под его зонтик попадают все приложения и протоколы, которые позволяют пользователям управлять своими активами без участия традиционных финансовых институтов.

Хранение средств, переводы, займы, торговля, инвестиции — все это DeFi.

1. Займы и депозиты

Конкуренты: банки и кредитные организации (в том числе фиатные Р2Р-сервисы); биржевые брокеры (кредиты для маржинальных трейдеров)

Это самый большой и наиболее конкурентный сегмент децентрализованных финансов. Держатели криптовалют могут зарабатывать не только торговлей, но и предоставляя свои активы под залог другим пользователям.

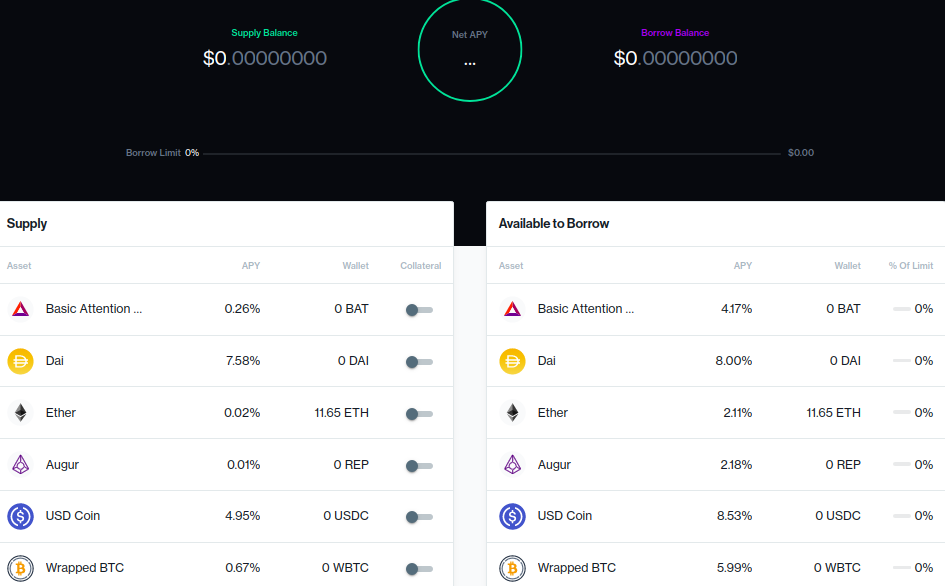

Чаще всего платформы построены на блокчейне Ethereum. Уровень дохода для кредиторов составляет от 3% до 8%, а ставка по кредиту для заемщиков — от 8% до 13% в зависимости от выбранной валюты.

Бесспорный лидер рынка – MakerDAO ($525 млн на смарт-контракте).

2. Протоколы децентрализованного обмена

Конкуренты: централизованные биржи, брокерские организации

Децентрализованные биржи все еще занимают мизерную долю в криптотрейдинге. Одна из причин, по которой пользователи не отдают предпочтение подобным площадкам – низкая ликвидность.

DeFi решает эту проблему, создавая децентрализованные протоколы обмена. На таких площадках, как Bancor или Uniswap, ликвидность предоставляют пользователи, объединяясь в пулы. В обмен на ликвидность участники получают долю от торговых комиссий биржи. Таким образом пользователи Uniswap уже заработали $1 млн.

Другой подход у проекта Kyber. Система агрегирует ликвидность из разных источников с помощью технологии атомарных свопов. С момента запуска объем транзакций на Kyber уже достиг $500 млн.

3) Стейблкойны нового поколения

Конкуренты: традиционные криптовалюты / стейблкойны, фиатные валюты

Для новой DeFi-инфраструктуры создаются и новые активы, которые помогают решить проблему волатильности. Например, чтобы не выдавать криптозаймы в постоянно меняющемся биткойне, проект MakerDAO создал стейблкойн DAI – цифровой токен, который привязан к доллару США.

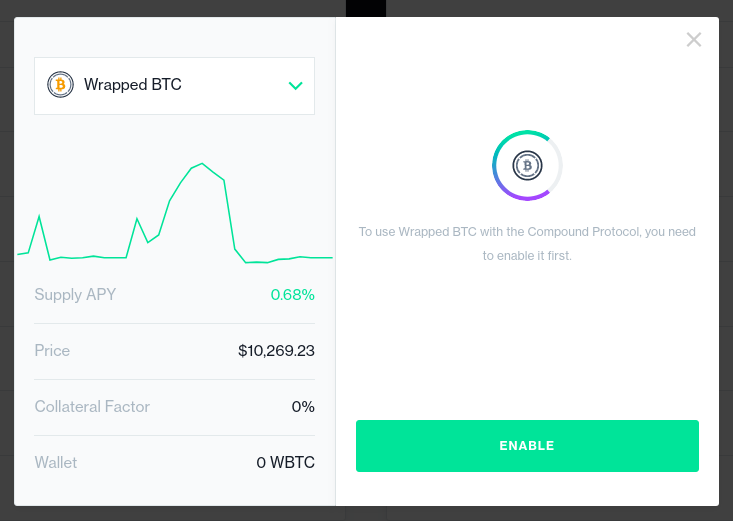

Еще один класс новых DeFi-активов – это токены, привязанные к BTC и другим криптовалютам. Они нужны для того, чтобы пользователи децентрализованных бирж, работающих на блокчейне Ethereum, могли торговать активами, созданными на других блокчейнах. Пример – WBTC (Wrapped BTC).

Кстати, новый токен не обязательно привязывать всего к одной криптовалюте. Например, проект Set Protocol позволяет создавать комбинированные токены на основе нескольких монет и индикаторов. Это своего рода портфолио, заключенное в один токен.

Насколько децентрализован DeFi?

Индустрия децентрализованных финансов пока что находится на ранней стадии развития, и проекты применяют разные подходы. Есть как строго децентрализованные и автоматизированные системы, так и гибридные, и даже проекты с заметным элементом централизации. Например, MakerDAO работает без какой-либо центральной организации вообще, а вот BlockFi — структурированная компания с лицензиями и системой верификации. При этом оба проекта занимаются одним и тем же — выдачей кредитов в крипто.

Битва решений

Практически в каждом сегменте DeFi можно выделить конкурирующие подходы. Кто должен выдавать займы — система или пользователи? Какой источник ликвидности лучше — пользовательские пулы или агрегаторы? Наконец, стоит ли применять существующие стейблкойны вроде USDС или создавать новые, такие как DAI?

Какой подход возобладает в каждом случае — пока неизвестно. Пока что в индустрии еще не так много игроков, и у новых проектов есть хороший шанс побороться за место под солнцем. Поскольку технологически все предлагаемые решения довольно сильные, ключевой станет способность качественно упаковать продукт, чтобы привлечь как пользователей, так и инвесторов.

Например, знаменитый венчурный фонд Andreessen Horowitz недавно проинвестировал $25 млн в проект Compound. Это может дать Compound сильное конкурентное преимущество — пока другой проект в сфере займов не привлечет на свою сторону еще какого-нибудь крупного инвестора.

Что касается успеха децентрализованных финансов в целом как альтернативы традиционным, то он будет зависеть от ряда факторов — как позитивных, так и негативных.

Драйверы DeFi

1) Источник дохода для владельцев активов. Выдача криптозаймов — пожалуй, самый понятный для большинства пользователей кейс для DeFi. Вместо того, чтобы ходлить крипту в кошельке, ожидая роста цены, можно заставить ее работать. Например, в проектах Compound и Dharma можно получить 10% и больше, отдавая свою криптовалюту взаймы.

2) Рост спроса на займы в крипто. Помимо маржинальных трейдеров, спрос генерируют крупные инвесторы, майнинговые компании и криптобизнес в целом. Например, криптокредитная компания Genesis в 4-ом квартале 2019 выдала займов на $545 млн, что на 21% больше, чем в предыдущем.

3) Простой и быстрый доступ. Многие DeFi-приложения автоматизируют выдачу займов: достаточно внести залог. Не нужно собирать документы и ждать решения. Это подходит заемщикам, которым сложно получить традиционный кредит. Например, криптопроектам и майнерам.

4) Безопасность. DeFi-решения куда лучше защищены от хакеров, чем централизованные биржи и custodial-кошельки. Если проектам удастся решить проблему ликвидности, они смогут переманить многих клиентов таких площадок, как Binance и Upbit, которые в совокупности лишились $89 млн из-за взломов в 2019.

Стоп-факторы DeFi

1) Сложность продвижения. DeFi-проекты используют технологические решения, которые обычному пользователю трудно понять. На данный момент основные потребители таких продуктов — технически подкованные трейдеры, майнеры и пр.

Как пример можно привести Compound.Finance. На главной странице нет даже намека на то, что приложение позволяет давать и брать взаймы.

Те пользователи, которые догадаются перейти в раздел App, увидят не более чем список валют, которые можно депонировать и брать взаймы. Нет ни подсказок, ни таблицы ставки залога (LTV) для разных монет.

Поддерживаются только 3 кошелька – MetaMask, Coinbase или Ledger. Какие-то активы можно использовать сразу, а какие-то нужно предварительно «сворачивать» – но не объясняется, что это значит.

В целом приложение рассчитано на опытных криптопользователей, которые умеют работать со смарт-контрактами. Например, зачастую баланс ошибочно отражается как 0 — и в таких случаях разработчики предлагают напрямую проверять баланс через Etherscan.

Для того чтобы DeFi достиг стадии массового принятия, проекты должны быстро наращивать пользовательскую базу. А для этого необходимо “упаковать” продукт для широкой аудитории – как потенциальных заемщиков, так и кредиторов. Приложения нужно сделать интуитивно понятными без длинных руководств в духе Compound Finance for Dummies. Иначе ликвидность на DeFi-платформах так и останется мизерной.

2) Регуляторные барьеры. Хотя регуляторы сейчас больше заняты крупными криптобиржами, рано или поздно они обратят внимание и на DeFi. Те самые приватность и независимость, которые так дороги блокчейн-энтузиастам, могут стать серьезной проблемой. Проектам придется искать способы исключить риски мошенничества, отмывания денег, финансирования терроризма и т. д. Другими словами, DeFi должен будет стать частью регулируемой системы.

3) Миграция на Ethereum 2.0. Резкий рост популярности приложения может привести к «заторам» и росту комиссий в сети Ethereum. Именно так произошло в августе 2019 г., когда подскочило число транзакций с токеном Tether. Переход на Ethereum 2.0, который может поднять скорость до 2000 транзакций в секунду, займет еще долгое время. А пока что проекты ищут способы обрабатывать операции мгновенно вне основного блокчейна.

Ждет ли DeFi массовое принятие?

Хотя темпы роста DeFi впечатляют, реальные объемы в этом сегменте пока что малы — как в плане ликвидности, так и числу транзакций.

Крупнейшее приложение MakerDAO за последний месяц обработало транзакций на общую сумму в $217 млн при числе активных пользователей около 30 тысяч. Для сравнения: крупнейшая платформа Р2Р-кредитования в США Lending Club ежемесячно выдает займов в среднем на $17 млрд, причем число сделок превышает 4 миллиона.

Если отобразить эти значения на графике, можно еще раз убедиться, что в сравнении с традиционным сектором финансов DeFi все еще ничтожно мал:

Чтобы произвести революцию, децентрализованные финансы должны сначала решить две задачи. Первая задача — привлечь поддержку институциональных игроков. Вторая — сделать приложения массовыми и понятными для обычного пользователя.

В обоих случаях успех зависит от способности DeFi-проектов качественно упаковать свои продукты. Иначе крупные инвесторы не поймут их потенциал, а пользователи не предоставят столь нужную ликвидность.