Повышайте свой уровень компетентности в DeFi. Подписывайтесь на Телеграм-канал BanklessRU.

Уважаемые криптоэнтузиасты,

Монетарная политика Биткоина переоценена… некоторыми людьми. И да, многими до сих пор недооценена, но сейчас не этом.

В этом эссе из двух частей я противопоставляю друг другу монетарные политики биткоина и эфира. У обеих есть свои сильные и слабые стороны, но я приведу аргументы в пользу того, почему основная масса людей в криптосообществе переоценивает монетарную политику биткоина и недооценивает монетарную политику эфира.

Почему это вообще важно? На этих двух подходах к монетарной политике зиждется вся криптоэкономика и поскольку ETH и BTC отводится наибольшая доля в вашем криптопортфеле, вы должны знать об этих активах как можно больше.

И вот еще что. Вы не должны безропотно соглашаться во всем, что я здесь пишу. Если вы можете аргументировано выразить свое несогласие, милости прошу в комментарии. Дискутируя мы учимся быстрее.

Так что, возможно, я в тайне надеюсь, что вы со мной не согласитесь. ?

— RSA

Что такое монетарная политика в контексте криптовалют?

Термин монетарная политика позаимствован у центральных банков. Монетарная политика ЦБ определяет количество денежной массы в экономике и процент, под который их можно занимать, чтобы стимулировать рост ВВП, минимизировать безработицу и поддерживать более менее стабильные обменные курсы валют. Следя за всем этим нельзя забывать и об инфляции. Она не должна быть ни слишком высокой, ни слишком низкой (или отрицательной).

Криптоденьгам незачем обращать внимание на макроэкономические показатели. Темпы их эмиссии никак от них не зависят. Это делает их устойчивыми к политическому давлению наравне с золотом. Золото и криптоденьги — независимые активы. Однако в отличии от золота, у криптовалют есть монетарная политика.

Ее единственная задача: обеспечивать безопасность сети.

Золото защищено химическими связями сформированными в результате взрыва суперновы. Криптовалюты же создали люди. Безопасность криптовалютной сети состоит из экономической ценности резервного криптоактива этой сети и ее монетарной политики.

У фиатных денег и криптоденег разные задачи:

- Задача фиатных валют: рост занятости и ВВП, правильный уровень инфляции

- Задача криптоденег: обезопасить сеть

Я продолжу использовать термин монетарная политика по отношению к BTC и ETH, хотя политика безопасности точнее описывает истинную цель эмиссии новых биткоинов и эфиров.

Что обеспечивает безопасность BTC и ETH?

За безопасность Bitcoin и Ethereum отвечает экономическая мотивация. Без устойчивой экономической мотивации криптосети становятся уязвимыми для атак.

Атака 51%, например, позволяет злоумышленнику откатить уже совершенную транзакцию, по сути украсть деньги. Чтобы провернуть эту атаку необходимо завладеть 51% ресурсов, обеспечивающих безопасность сети. В случае с алгоритмом консенсуса proof-of-work, капитал — это оборудование для майнинга и энергия. В случае с proof-of-stake капитал — это ETH.

Хорошим показателем безопасности считается расклад, при котором стоимость атаки на сеть будет превышать ценность хранящуюся в этой сети.

Таким образом атака становится экономически нецелесообразной.

Но погодите-ка. А зачем вообще столько капитала вкладывается в обеспечение безопасности криптосети? Снова возвращаемся к мотивации. Майнеры инвестируют в оборудование для майнинга потому, что хотят заработать. Сеть платит им за вклад в укрепление своей защиты.

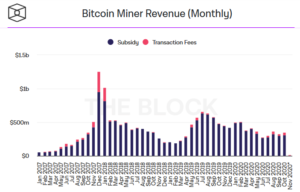

Этот оборонный бюджет наполняется из двух источников:

- Награды за блок — майнеры получают все свеженапечатанные монеты BTC и ETH

- Транзакционные комиссии — также им отходят комиссии, уплаченные пользователями за проведение транзакций.

Прибыль майнеров — это и есть оборонный бюджет.

Как насчет аналогии для закрепления материала?

Представьте, что Биткоин и Эфириум — государства, которые печатают деньги и собирают налоги с экономической деятельности граждан, чтобы заплатить за национальную безопасность. Новые деньги — это вознаграждения за решенный блок, а налоги — комиссии за транзакции. В сумме из них формируется оборонный бюджет. Вооруженные силы, то есть майнеры, получают оплату за свою работу из этого бюджета.

Большая часть бюджета приходится на вознаграждения за блок

Больше 90% оборонного бюджета в обеих сетях приходится на вознаграждения.

Райан писал эту статью в октябре 2019, когда газ стоил дешево. В сентябре на Ethereum комиссии от транзакций впервые превысили вознаграждения за блок. — AS

Однако для Биткоина утверждение по-прежнему справедливо.

Эмиссия и безопасность

Вы скорее всего знакомы с графиком эмиссии Биткоина. Он очень прост. Вознаграждения за блок сокращаются вдвое каждый четыре года.

2012: 25 BTC за блок

2016: 12.5 BTC за блок

2020: 6.25 BTC за блок ? мы здесь

2024: 3.125 BTC за блок

2028: 1.56 BTC за блок

2032: 0.78 BTC за блок

И так далее. Вознаграждение постепенно стремиться к нулю.

Такая монетарная политика заложена в коде Биткоина с самого начала и людям она нравится. Ее невозможно изменить. В этом простом и понятном всем месседже главная сила Биткоина.

Помните главную задачу монетарной политики криптосети? Максимально обезопасить сеть. Биткоин делает ставку на свою ограниченность. 21 миллион ВТС и точка. Этот мем отлично работал на безопасность сети. Почему?

В ранние годы безопасность Биткоина щедро субсидируется высокой прибылью с вознаграждения за блок. -> Прибыль с вознаграждения растет с ростом спроса на BTC. -> Спрос на ВТС растет с укреплением в сознании людей того факта, что биткоины ограничены в количестве. -> Этот факт в свою очередь подкрепляется уменьшением количества добываемых биткоинов.

Получается такой благотворный цикл.

В нем главная сила Биткоина.

Но в нем же кроется и слабость.

С каждым халвингом сеть вдвое сокращает субсидирование собственной безопасности. Из-за этого Биткоину приходится полагаться на рост цены своего базового актива — BTC, и общего количества транзакций в сети.

К 2032 году Биткоин будет почти полностью полагаться на транзакционные комиссии, поскольку вознаграждение за блок в ВТС будет составлять всего 6% от сегодняшнего. Разумеется, мы можем предположить, что к тому времени цена биткоина вырастет. Например, если 1 ВТС будет стоить 140 тыс. долларов, уровень безопасности останется таким же, как в 2019 году. Но будет ли этого достаточно для сети оцениваемой в несколько триллионов?

Независимый исследователь Hasu опубликовал эссе, в котором описал возможные пути решения проблемы уменьшающегося вознаграждения за блок. Одним из них было изменение монетарной политики Биткоина с отходом от фиксированного количества биткоинов.

Такое поворот событий незамедлительно привел бы к хардфорку. К тому же постоянная инфляция разрушила бы нарратив об ограниченном количестве ВТС, который по сути оправдывает существование Биткоина.

Есть мнение, что к тому времени как вознаграждения упадут значительно вырастет прибыль c транзакционных комиссий. Я бы не был в этом так уверен. Биткоин покупают, чтобы хранить его на холодном кошельке, а не для того, чтобы тратить, потому будущая активность в сети вызывает большие сомнения.

Уже сейчас Ethereum генерирует вдвое больше комиссий, чем Биткоин. (Когда BTC начал штурмовать 14000 биткоинеры оживились, активность и комиссии выросли до 2,5-3 млн. долларов в день, но до этого Ethereum несколько месяцев подряд был лидером по комиссиям).

Ethereum служит домом для множества цифровых активов, денежных протоколов, и их количество только растет. Не удивлюсь если в предстоящие годы он будет только наращивать отрыв от Биткоина в плане комиссий.

Также не стоит забывать, что торговля биткоинами происходит в основном на централизованных биржах, тогда как значительное количество операций c активами на Ethereum происходит он-чейн. — AS

Переоценивая монетарную политику ВТС

Люди считающие монетарную политику Биткоина безупречной, склонны переоценивать ее сильные стороны. Она не идеальна.

Преимущество ограниченного количества монет заключается в предсказуемом и неизменном графике эмиссии BTC. Этот нарратив толкает цену Биткоина наверх, увеличивая прибыль с вознаграждения за блок.

Недостаток ограниченного количества монет заключается в снижении уровня безопасности сети Биткоина со снижением количества добываемых монет. Эта проблема может заставить пересмотреть монетарную политику Биткоина в будущем.

Можно сказать, что Биткоин сильно вложился в свою безопасность в кратко- и среднесрочной перспективе в ущерб долгосрочной безопасности сети. Возможно это правильная стратегия. Транслируя месседж об ограниченности и создавая масштабную сеть последователей, BTC стал доминирующим активом на рынке.

Ethereum же идет по другому пути. У него, помимо недостатков, есть сильные стороны, которые, наоборот, недооценивают.

О них я расскажу во второй части статьи. Если не хотите ждать публикации в Хабе можете найти ее в Telegram BanklessRU.

Действия

- Подытожьте какие сильные и слабые стороны у монетарной политики Биткоина.

- (Для продвинутых) Ознакомьтесь с исследованием Hasu по последствиям сокращения наград за блок

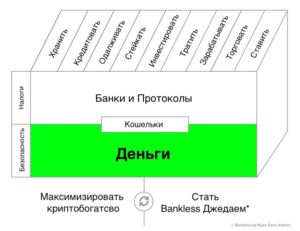

Заполняем Куб навыков

Изучая монетарную политику BTC и ETH вы углубляете понимание денежного слоя Куба. Это основа открытых финансов.

Оригинал: BTC’s monetary policy is overrated

Не финансовый совет. Этот блог ведется исключительно в образовательных целях. Он не дает инвестиционных рекомендаций и не подталкивает к покупке или продаже активов и проведению других финансовых операций. Проводите свое собственное исследование.