Краткое содержание

- Поставщики ликвидности на Uniswap подвержены т.н. непостоянным потерям (impermanent loss), вызванным изменениями цены активов в пуле;

- Риск непостоянных потерь можно хеджировать с помощью криптовалютных опционов, как доказала симуляция, проведенная аналитиками BDC Consulting;

- Другие преимущества опционных продуктов для проектов включают повышенный ROI пулов и возможность привлечения новых поставщиков ликвидности.

Непостоянные потери, или impermanent loss, — настоящий бич провайдеров ликвидности на децентрализованных биржах (AMM). Анализ BDC Consulting показывает, как с помощью опционной стратегии скомпенсировать эти потери, а также как DeFi-проекты могут использовать опционные продукты для привлечения клиентов.

Что такое непостоянные потери?

Поставщики ликвидности на площадках вроде Uniswap получают процент от торговых комиссий, генерируемых пулом, а также доход от фарминга (если он предусмотрен). Проблема состоит в том, что зачастую при выводе средств из пула их суммарная стоимость в долларах оказывается ниже, чем та, которую поставщик мог бы получить, если бы просто купил и держал те же токены в кошельке. Этот феномен известен как непостоянные потери (impermanent loss, IL), а причина его – в алгоритме расчета цены на децентрализованных биржах.

Uniswap, SushiSwap и др. используют так называемую модель кривой ликвидности x*y=k, где для любого пула токенов Х и Y произведение их количества в пуле всегда равно постоянной величине k. По мере того как пользователи получают токены Х, они отправляют в пул больше токенов Y, и курс Х по отношению к Y растет.

К тому моменту, когда провайдер ликвидности решит вывести средства из пула, курс может сильно измениться, поэтому на выходе поставщик получит не те количества токенов, которые первоначально депонировал в пул. Вполне может оказаться, что обычный “ходл” (то есть стратегия “купил и забыл”) принесла бы больший доход, чем инвестиция в пул.

Непостоянные потери называются непостоянными потому, что если относительный курс Х и Y вернется к первоначальному значению, никакой потери по сравнению с “ходлом” не будет. Однако на практике негативный эффект для большинства инвесторов становится очень даже реальным.

Концентрированная ликвидность Uniswap v3 не решает проблему IL

Новая версия протокола Uniswap (v3) не дает прямого решения проблемы непостоянных потерь; вместо этого предлагается способ повышения эффективности капитала — концентрированная ликвидность. Поставщики ликвидности могут выбирать диапазон, в котором будут торговаться их средства, чтобы по максимуму заставить капитал работать и зарабатывать комиссии. Увеличение дохода от торговых комиссий должно скомпенсировать IL.

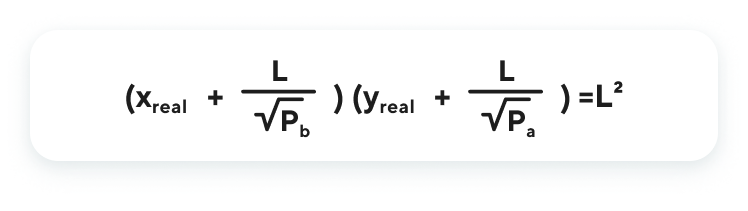

Реальная ликвидность позиции инвестора в пуле, то есть фактические количества токенов Х и У, можно рассчитать по формуле:

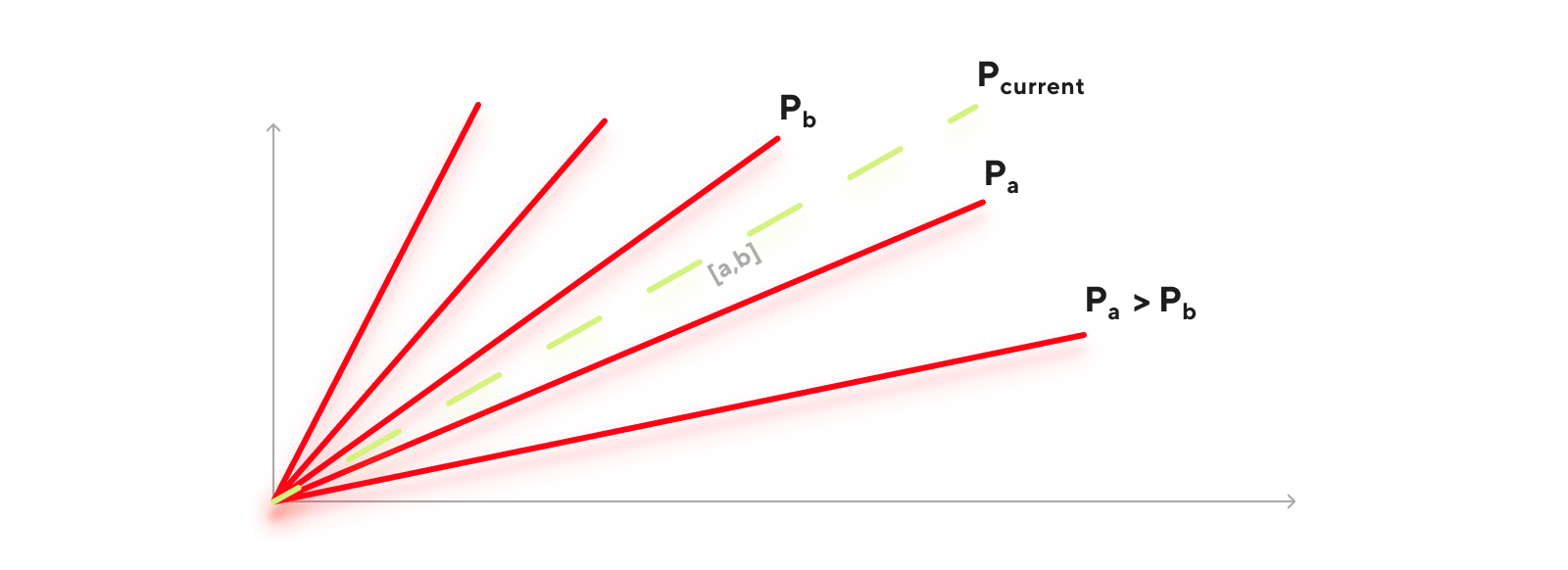

На графике ниже все возможные позиции ликвидности при постоянной цене k образуют линию y=kx. Чем круче наклон линии, тем выше цена. Ликвидность определяет расстояние между точкой на линии и точкой начала координат.

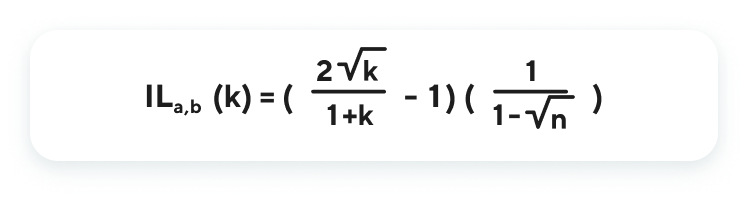

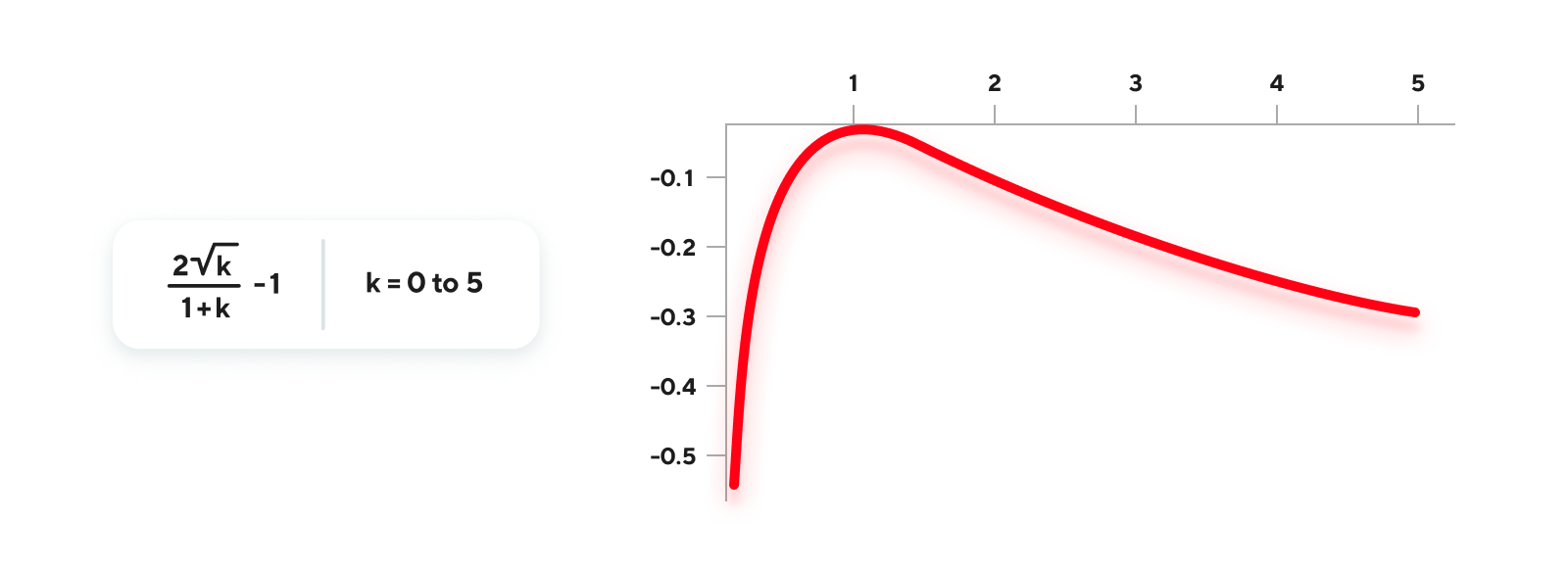

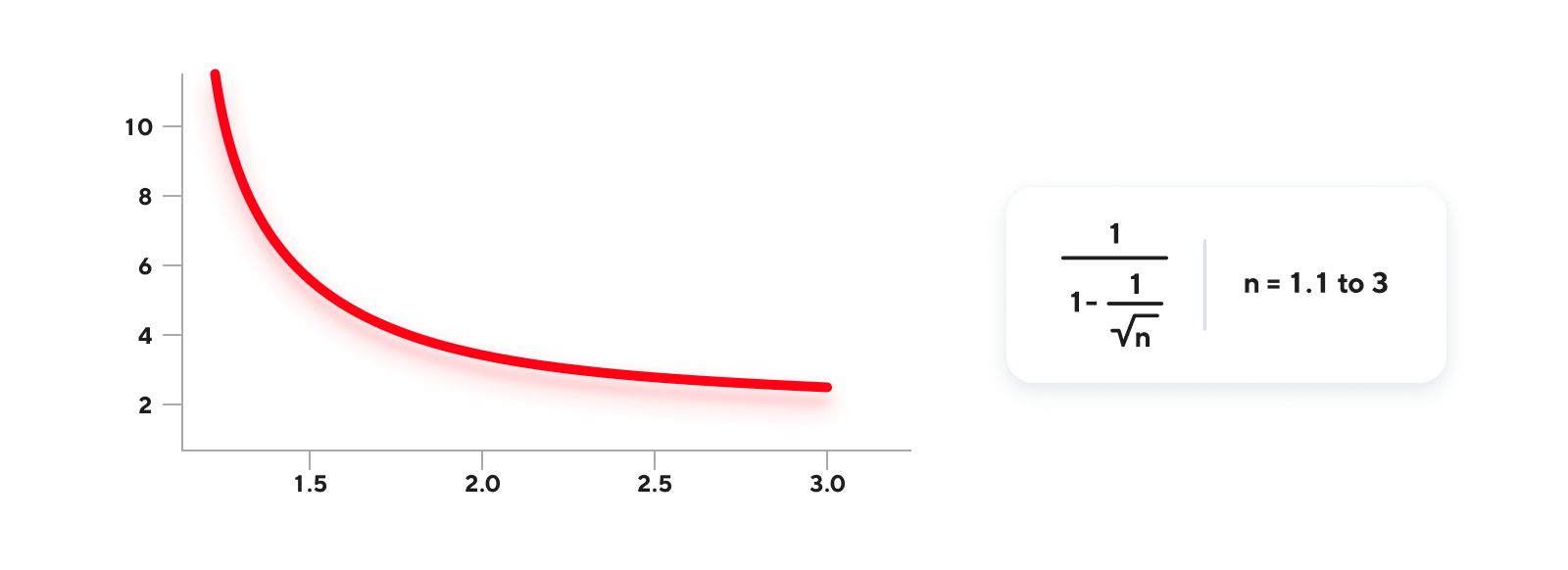

Для любого значения k непостоянные потери можно рассчитать по формуле:

С формальной точки зрения алгоритм Uniswap довольно элегантен, и есть даже специальные публикации, посвященные математике этой биржи. К сожалению, на практике концентрированная ликвидность — не панацея: недавнее исследование установило, что 49,5% поставщиков ликвидности на Uniswap v3 зарабатывают меньше, чем если бы они просто держали активы в кошельке. Другое исследование, проведенное Bancor, даже утверждает, что концентрированная ликвидность повышает риск IL.

Хеджирование с помощью опционов как альтернатива

Опытные криптотрейдеры часто хеджируют риски с помощью фьючерсных контрактов: например, трейдер может одновременно открыть свинг-позицию в лонг и скальп в шорт. Однако для провайдеров ликвидности на DEX предпочтительнее опционы. Непостоянные потери возникают как при падении, так и при росте цены, и опционы, у которых отсутствует риск ликвидации и которые доступны в форме «пут» и «колл», позволяют эффективнее скомпенсировать риски IL. Единственный риск в этом случае — потеря опционной премии.

Чтобы протестировать стратегию опционного хеджирования, аналитики BDC Consulting запустили следующую симуляцию:

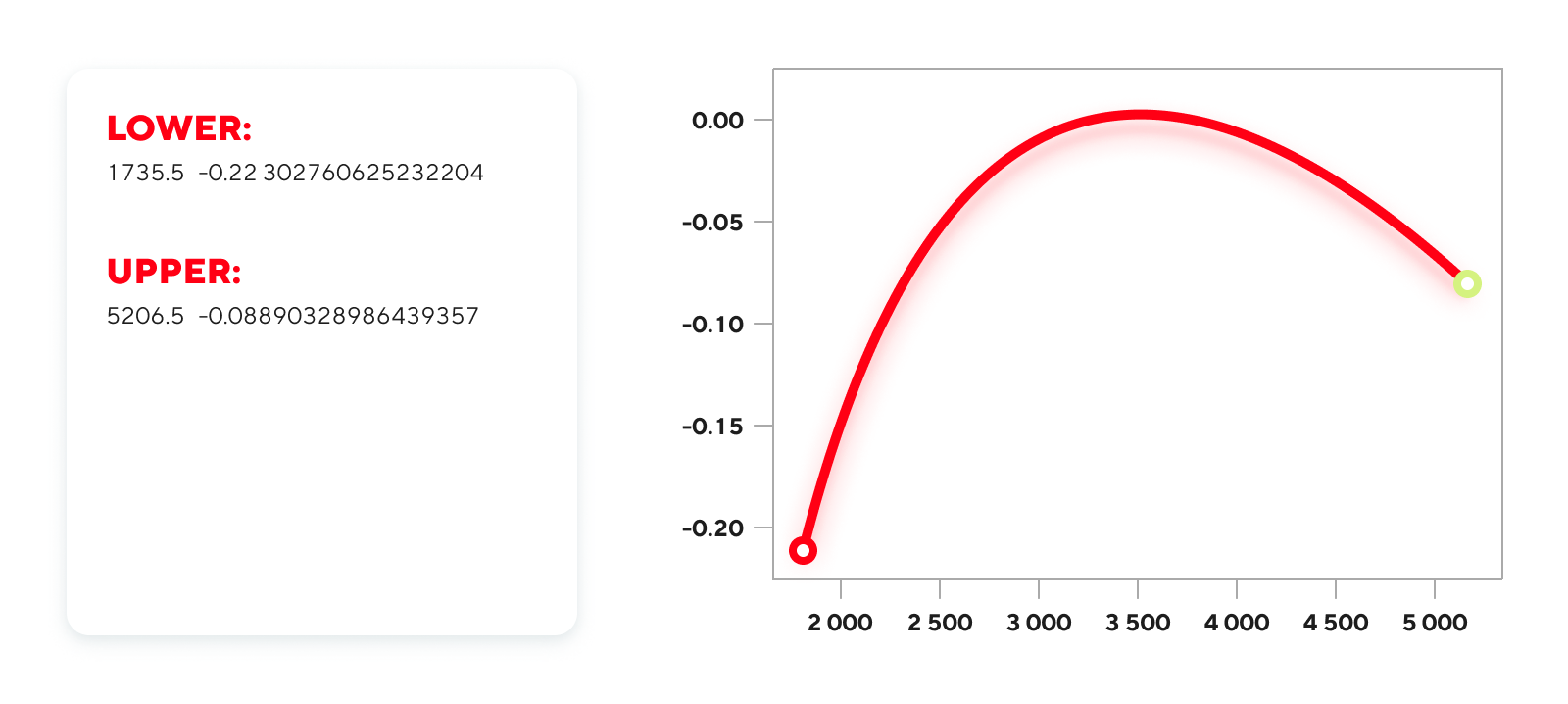

1) Нижняя граница ценового диапазона для пары ETH/USDC на Uniswap была установлена на уровне 50% от текущей цены 3741 USDC за один ETH, то есть 1735.5 USDC.

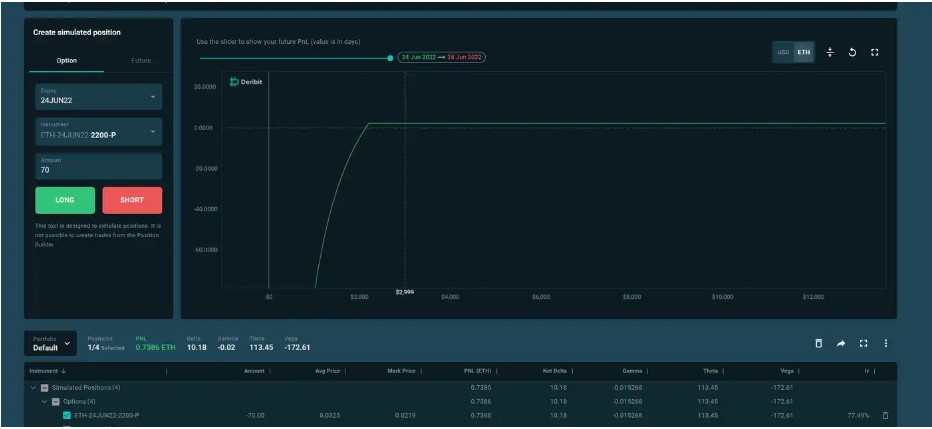

2) Затем аналитики симулировали продажу опциона пут на бирже Deribit exchange, на долю которой приходится большая часть торговых объемов опционов в BTC и ETH. Среди всех опционов пут с датой экспирации не менее чем через 15 дней был выбран тот, у которого цена страйка была максимально близка к нижней границе ценового диапазона.

3) Симуляция объемом в 70 опционных контрактов, датой экспирации 24 июня и ценой страйка $2200 принесла прибыль в 0.7386 ETH. Этого, по мнению аналитиков, должно быть достаточно для компенсации непостоянных потерь.

Ценность опционов для поставщиков ликвидности

Обычные DeFi-инвесторы часто не решаются применять стратегии хеджирования, считая их слишком сложными. Вместо этого они просто надеются, что цены и объемы торгов будут непрерывно расти и итоговая доходность окажется положительной. Непостоянные потери становятся для них неприятным сюрпризом.

Успешное хеджирование действительно требует определенной практики и навыка. Поставщику ликвидности нужно понять, как непостоянные потери зависят от движений цены и как их рассчитать, а затем разобраться в механике опционов. Однако результат более чем стоит затраченных усилий: с помощью комбинаций опционов колл и пут можно свести кривую IL практически к прямой горизонтальной линии, где непостоянные потери будут близки к нулю даже при изменении цены на 20-30%.

Преимущества опционов и структурированных продуктов для DeFi-проектов

С точки зрения команды нового или работающего DeFi-протокола опционы могут иметь даже большую ценность, чем для простых инвесторов. Так, они позволяют:

- увеличить доходность пула ликвидности;

- снизить риски при добавлении ликвидности в высоковолатильные инструменты — это важно как для создателей пула, так и для крупных поставщиков и маркет-мейкеров;

- выплачивать более высокий процент по фармингу, сохраняя стабильность протокола — и, таким образом, привлечь больше провайдеров ликвидности в пул.

Децентрализованные опционы — пока что крайне экспериментальный и сложный в разработке сегмент DeFi-рынка. Зато интегрировать обычные опционные продукты в DeFi-платформу можно сравнительно легко. Главное — разработать устойчивую модель и рассчитать оптимальную доходность пулов и инструментов хеджирования.

Эксперты BDC Consulting имеют опыт создания моделей хеджирования для ряда клиентов из индустрии DeFi. Если вас интересует возможность интеграции структурированных опционных продуктов в пулы ликвидности с целью минимизации рисков и увеличения APY, свяжитесь с BDC Consulting сегодня — мы с удовольствием поделимся опытом и идеями.