Поддержите выход нового контента от BanklessRU на Gitcoin и выиграйте ценный NFT. Чтобы узнать условия переходите в Telegram.

Уважаемые криптоэнтузиасты,

Вы хотите, чтобы ваши деньги имели стабильную покупательную способность, или чтобы были независимыми?

Раньше нам приходилось выбирать из этого что-то одно.

Капитализация стейблкоинов, вроде USDC, разрослась до 40 млрд. долларов. Но, несмотря на признание в DeFi, криптодоллары сохраняют зависимость от традиционной финансовой системы, центральных и криптобанков. Такие стейблкоины хоть и несут в себе преимущества криптоденег, но не являются независимыми. Они не bankless.

Как, спрашивается, мы собираемся строить новую финансовую систему, полагаясь на архаичные финансовые учреждения?

В итоге мы имеем стабильные, но зависимые криптодоллары, и независимый, но волатильный ETH.

Что если бы мы создали стабильную и независимую форму денег, убрав волатильность эфира, но сохранив его независимость?

Как раз этого добивается команда Reflexer Labs со своим стейблкоином RAI, обеспеченным только эфиром.

Давайте разбираться.

— RSA

Автор: Стефан Ионеску, сооснователь Reflexer Labs

Для чего DeFi нужны независимые стабильные активы

Активы со стабильным курсом стали плодородной почвой, на которой в последние годы расцвела экосистема децентрализованных финансов.

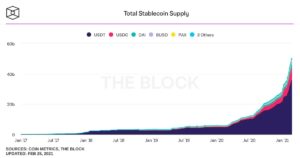

В 2020 году общая капитализация стейблкоинов выросла с 5 до 20 млрд. А в первом квартале 2021 года уже успела перешагнуть отметку в 40 млрд. Наиболее популярными остаются стейблкоины с фиатным обеспечением – Tether и USDC. Свежие деньги в DeFi попадают в основном через них.

Бурный рост DeFi стал привлекать внимание регуляторов, пытающихся продвигать законы, препятствующие инновациям в открытой финансовой системе.

Лучший способ подавить революцию – метить в её сердце. В случае с DeFi нужно ввести регулирование или вовсе запретить использование или создание стейблкоинов. Наша индустрия постоянно сталкивается с преградами, но постоянно обходит их с помощью инноваций и минимизации зависимости криптопротоколов от человеческих действий.

Необходимость в минимизации доверия

Примером такого закона может служить так называемый STABLE Act. Если бы его приняли в изначальной форме, то эмитентам стейблкоинов пришлось бы получать банковскую лицензию и выполнять множество других требований, чтобы соответствовать нормам регуляторов.

По сути, это одно из множества будущих нападений на критически важный слой параллельной финансовой системы, которая стремится быть максимально эффективной. Защититься от них можно создавая максимально независимые стабильные активы. Начать пользоваться валютой гораздо проще зная, что никто не может подчинить себе процесс выпуска новых денег или заморозить ваши деньги по чьему-либо указанию.

Кроме того, независимые деньги стимулируют появление новых независимых, нецензурируемых приложений и повышают безопасность протокола в целом. Протоколы, которые управляются путем голосований, привлекают разных людей с разной мотивацией, предубеждениями и взглядами на вещи, которые, по их мнению, стоит изменить. Полезно иметь возможность вносить в протокол изменения, но это открывает дополнительные векторы атаки. Группа заинтересованных лиц может пролоббировать изменения, выгодные для них, но невыгодные для других.

Устранение контроля над протоколом гарантирует, что все будут в равных условиях, и что не возникнет конфликтов, ставящих под угрозу корректную работу и существование протокола.

Спускаясь к основанию Иерархии Протоколов

Для актива со стабильной ценой степень минимизации зависимости от внешнего вмешательства определяется концепцией Иерархии Протоколов. Для определения “плотности” протоколов в ней рассматривается полезность протокола и количество возможностей для его атаки. “Плотные” протоколы опускаются к самому основанию Иерархии, поскольку могут служить основанием для создания других приложений без ущерба для собственной работы. Полезность протокола для других приложений вынуждает его уменьшать свою площадь атаки (становиться проще), что, в свою очередь, еще больше повышает полезность.

Чтобы создать нецензурируемые деньги, которые бы легли в основание Иерархии Протоколов, нужно руководствоваться тремя постулатами Философии Uniswap . Принципы, заложенные в Uniswap, сделали эту децентрализованную биржу одним из самых “плотных”, независимых и повсеместно используемых финансовых приложений в Иерархии Протоколов на Ethereum.

- Принцип автоматизации. Uniswap не требует никакого вмешательства извне, чтобы работать как положено. Правила заложены в коде, и все участники знают, чего ожидать от протокола. И хотя денежный протокол невозможно полностью автоматизировать, у него могут быть четкие границы того, что можно менять, а что нет. Как и публично объявленный план по минимизации зависимости от внешнего управления.

- Принцип самодостаточности. Протокол должен быть самодостаточным, чтобы его выживание гарантировалось пользователями, которые им пользуются. Протокол должен создавать денежный поток, чтобы привлекать новый капитал и вознаграждать пользователей, которые помогают в обслуживании важных для его работы компонентов, например, оракулов.

- Принцип минимизации внешнего влияния. Протоколы, имеющие минимальное количество связей с другими приложениями, имеют меньшую площадь атаки, и, как следствие, подвергают хранящиеся в них деньги меньшему риску. В то же время изолированный протокол лишает себя преимуществ совместимости. Однако, между этими крайностями можно найти баланс. Если каждая зависимость будет требовать минимального человеческого вмешательства, площадь атаки сократится. Словом, нужно взвесить все плюсы и минусы интеграций с разными DeFi-приложениями.

Скрытая внешняя зависимость

Стейблкоины, привязанные к фиатной валюте, разделяют любую ее участь. Но, как достичь стабильности, если не сохранять привязку? Хороший вопрос! Если взглянуть на популярные валюты, обнаружим, что сами они ни к чему не привязаны. Это порождает еще более интересный вопрос: возможно ли создать цифровой актив, не привязанный ни к чему, но при этом сохраняющий стабильную ценность?

Практика показывает, что возможно.

Повышая стандарты стабильных активов

Под практикой подразумевается Proto RAI, демо-версия недавно запущенного стабильного актива RAI.

RAI – продукт, построенный на основании принципов Философии Uniswap. Это ни к чему не привязанный обеспеченный ETH стабильный актив, нацеленный на минимизацию внешнего влияния.

Токен RAI, как бы это странно ни звучало, стабилен относительно себя самого. Начальная цена его обратного выкупа протоколом (цена, по которой протокол примет у вас обратно RAI в обмен на заложенный ETH – AS) может быть назначена произвольно, например, число Пи. После чего эта цена будет меняться в зависимости от цены RAI на биржах. Самое простое, хоть и не совсем точное, объяснение механики работы RAI звучит так:

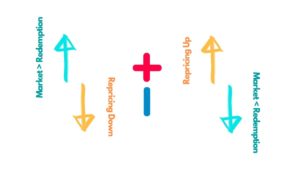

Если рыночная цена RAI выше цены обратного выкупа, протокол будет определять, насколько быстро будет понижаться цена обратного выкупа.

Это означает, что токен RAI будет дешеветь относительно ETH, заблокированного в протоколе в качестве залога. Следовательно, держатели RAI начнут терять деньги и будут вынуждены продать свои токены. А те, кто минтил RAI под залог ETH, получат возможность минтить больше RAI (уровень обеспечения их долговой позиции повысился за счет падения стоимости RAI – AS).

В противном случае, если цена RAI ниже цены обратного выкупа, протокол начнет поднимать цену обратного выкупа. RAI начнет дорожать относительно залогового ETH. Ценность в руках холдеров RAI начнет расти и они захотят покупать больше RAI. А тем, кто минтил RAI, придется сокращать свои долговые позиции, поскольку уровень их обеспечения падает.

В этой игре с постоянным поиском баланса изменение цены обратного выкупа не оказывает мгновенного влияния на рыночную цену, но скорее создает определенные ожидания.

Например, вы видите, что протокол пытается подтянуть рыночную цену RAI к цене обратного выкупа, повышая последнюю. Вы помогаете ему в этом покупая RAI. Если это делает достаточное количество людей, то спрос на RAI и его рыночная цена растет вслед за ценой обратного выкупа. Это работает как самоисполняющееся пророчество в обе стороны.

Если цена RAI выше цены обратного выкупа, протокол снижает последнюю, провоцируя рост предложения RAI на рынке, тем самым возвращая систему в равновесие.

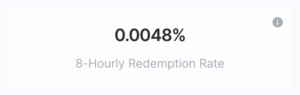

Помимо цены обратного выкупа у протокола есть другой важный компонент. Он называется ставкой обратного выкупа (redemption rate). Это скорость, с которой протокол меняет цену обратного выкупа.

Ставка дает представление о том, какой процент можно заработать покупая или продавая RAI.

Например, протокол определяет ставку обратного выкупа в 0,5% в день. Это означает, что цена обратного выкупа через 24 часа будет на 0,5% выше, чем сейчас. Ставка обратного выкупа побуждает людей к действиям, необходимым для стабилизации цены RAI.

Преимущества дизайна RAI

У RAI есть три важные черты, отличающие его от того же стейблкоина DAI.

Во-первых, протокол RAI может выставлять отрицательные ставки обратного выкупа. Это особенно полезно во времена повышенного спроса на стабильные активы, как, например, в марте 2020, когда DAI торговался значительно выше 1$, но у MakerDAO не было возможности как-то на это повлиять.

Во-вторых, протокол способен регулировать уровень спроса на минтинг RAI, даже если люди не будут вносить или выводить залоговый ETH из системы. Протокол сам определяет свою монетарную политику и может привлекать или отталкивать капитал по необходимости. Также это значит, что спрос на RAI не обязан все время расти. Система может поддерживать стабильность при любых обстоятельствах.

В-третьих, дизайн протокола позволяет RAI оставаться нейтральным активом. Банковские стейблкоины, вроде USDC, не используются для выпуска RAI. RAI не зависит от традиционной финансовой системы, и её гипотетический крах никак не повлияет на RAI.

Безупречный стабильный актив

Если стабильный актив минимально зависим от внешних факторов, можно ли считать его лучше альтернатив?

Ответ зависит от того, кому задать такой вопрос.

Кто-то больше ценит гибкость и возможность улучшать протокол с течением времени. Другие предпочитают неизменность и предсказуемость правил взаимодействия с протоколом.

У обоих вариантов есть свои преимущества. К счастью, в открытых финансах нам больше не приходится выбирать что-то одно.

_________________

Предыдущая статья: Все что нужно знать о грядущем обновлении Эфириума EIP 1559

Оригинал: DeFi needs trust minimized money

Не финансовый совет. Этот блог ведется исключительно в образовательных целях. Он не дает инвестиционных рекомендаций и не побуждает к покупке или продаже активов и проведению других финансовых операций. Проводите свое собственное исследование