Уважаемое сообщество Bankless!

Все больше и больше институционалов начинают признавать криптоиндустрию.

Да, они наконец-таки начинают воспринимать BTC как цифровое золото и только сейчас делают первые шажки к осознанию потенциала ETH и экосистемы Ethereum. Столь большой лаг можно объяснить: институциональным инвесторам непросто найти подход к оценке таких инновационных денег, как BTC и ETH. Во многом тому виной банальное отсутствие примеров для сравнения. И действительно, когда еще на нашей памяти глобальная децентрализованная цифровая валюта превращалась в мировой резервный актив?

Традиционные инвесторы привыкли работать с капитальными активами вроде акций или недвижимости, ведь в таком случае они могут опираться на, опять-таки, привычные для них метрики. И здесь начинается самое интересное, ведь DeFi-проекты тоже можно анализировать с точки зрения генерируемых прибылей, денежных потоков и динамики роста пользовательской базы. Это и есть те точки соприкосновения, которые позволяют “традиционщикам” понимать DeFi.

Кроме того, институциональные инвесторы стали свидетелями того, как воплотилась в жизнь первая часть “Евангелия от Марка” (Андриссена) под названием “Софт пожирает мир”. При них (и с их участием) на цифровые рельсы уже переехали целые отрасли — музыкальная индустрия, СМИ, шопинг и не только.

И вот теперь происходит еще одно пришествие “софта” в лице DeFi, который не столько “пожирает” финансовую индустрию, сколько автоматизирует ее и попутно открывает доступ к финансовым услугам и активам для каждого в любой точке планеты.

Пожирает же DeFi кое-что другое, а именно — банки и связанную с ними бюрократию.

Неудивительно, что, институционалы начинают присматриваться к DeFi. Назревает очередной сдвиг, и им точно не захочется остаться в стороне.

Мэтт Хуган, автор сегодняшнего материала, взаимодействует с традиционными инвесторами напрямую. И ему есть о чем рассказать.

— RSA

Почему профессиональные инвесторы освоят DeFi быстрее, чем Биткоин

Автор: Мэтт Хуган, инвестиционный директор Bitwise Asset Management

Профессиональные инвесторы проникаются DeFi куда быстрее, чем Биткоином или Ethereum. И это не просто гипотеза, а уже устоявшийся факт. Будучи инвестиционным директором Bitwise, я ежедневно работаю с институционалами и наблюдаю за ситуацией, как говорится, из первых рядов.

Bitwise — одна из крупнейших в мире компаний по управлению криптоактивами: в нашем управлении находятся средства на сумму более $1.5 млрд. Мы обслуживаем в основном профессиональных инвесторов, в том числе финансовых консультантов, семейные офисы и крупные институциональные учреждения.

Наша компания наиболее известна тем, что запустила Bitwise 10 Crypto Index Fund — первый и крупнейший в мире индексный фонд на основе криптовалют. В корзину Bitwise 10 входят десять ведущих по капитализации криптоактивов.

Мы запустили Bitwise 10 в ноябре 2017-го. Сейчас объем средств фонда составляет около $1 млрд. И на достижение этой отметки понадобилось время: фонд смог набрать $100 млн только в конце октября 2020-го, спустя почти три года после старта.

В феврале этого года мы запустили первый в мире индексный DeFi-фонд. Он состоит из десяти крупнейших активов DeFi-проектов, таких как Uniswap, Aave, Compound, Maker, Synthetix и так далее.

В отличии от Bitwise 10, наш новый DeFi-фонд добрался до $100 млн менее чем за три месяца.

Частично столь стремительный рост обусловлен рыночными условиями, частично — более эффективной работой нашей команды. Но есть еще одна причина: традиционным инвесторам проще разобраться именно с DeFi, а не с Биткоином или Ethereum.

На этот раз все (не) будет иначе

Одна из первых мудростей, которую я узнал, начав работать в сфере традиционных финансов — это то, что в английском языке нет ничего дороже фразы “на этот раз все будет иначе”. Страшно представить, сколько денег потеряли из-за нее инвесторы. Эту фразу приписывают беспечным игрокам, которые игнорируют примеры из прошлого и продолжают сохранять оптимизм, даже если все сигналы указывают на неизбежный крах рынка.

Я вспомнил про нее не просто так. По миру инвестиций все еще блуждают призраки когда-то хайповых технологий и трендов, от которых ждали революций, но которые в итоге “не смогли”. Шрамы, полученные во время пузыря доткомов, кризиса недвижимости и дюжины других спекулятивных помешательств слишком глубоки и заметны, чтобы господа с Уолл-стрит не обращали на них внимания. В результате лишь небольшая часть традиционных инвесторов остается открытой новым идеям, в то время как остальные осторожничают и предпочитают держаться от всего нового как можно дальше.

Для большинства институционалов Биткоин оказался идеальным примером “новой” идеи, и они автоматом включили красный свет. Ранее не было случаев, чтобы мировая валюта появлялась на свет столь внезапно и без всякой государственной поддержки, а потом еще и достигала триллионной капитализации.

А вот DeFi — это, в принципе, знакомая для них история.

На протяжении последних сорока лет традиционные инвесторы наблюдают, как программное обеспечение трансформирует одну отрасль за другой. Производство, медиа, телекоммуникации, ритейл — софт постепенно и неумолимо поглощает все на своем пути. Как метко выразился Марк Андриссен, “софт пожирает мир”.

Поэтому когда я говорю институционалам, что DeFi трансформирует финансовую индустрию, причем как раз через софт и автоматизацию, у них мгновенно загораются глаза. Они уже видели этот “фильм”. И они с удовольствием посмотрят его еще раз, особенно ради концовки. Она неизменно остаются в восторге от нее.

Мощные примеры

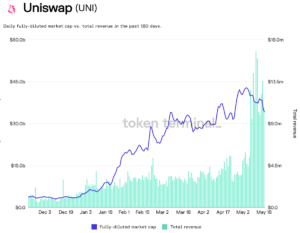

Если вы попросите меня в двух словах описать то, чем именно DeFi будоражит разум традиционного инвестора, я скажу: “Uniswap, Aave”. Институционалам интересны реальные примеры.

Когда я впервые рассказываю о DeFi людям вне криптоиндустрии, мне порой кажется, что я зачитываю им новости из будущего. Они находят идею крутой в теории, но считают, что до практического ее применения еще очень далеко. На это я отвечаю, что DeFi приносит пользу уже здесь и сейчас, и привожу в качестве примера как раз Uniswap c Aave.

Простой способ объяснить традиционному инвестору, что такое Uniswap — “презентовать” последнего как децентрализованного конкурента Coinbase (пусть такое сравнение и является сильным упрощением). Традиционщикам Coinbase хорошо известна. Недавно компания провела прямой листинг, и сейчас она оценивается в $60 млрд. Это крупнейшая в мире публичная криптовалютная компания, феноменальный бизнес, который стремительно набирает новых пользователей и может похвастаться гигантским ростом доходов.

Но Uniswap растет еще быстрее! За два с половиной года протокол выстрелил с нуля до $50 млрд оборота и более $250 млн. собранных комиссий (данные взяты за один последний месяц). Это просто невероятный результат.

Сравнительно молодой протокол кредитования Aave (децентрализованный конкурент BlockFi) не отстает. В последний раз, когда я проверял данные (16 мая), сумма активных займов в Aave превышала $8 млрд, а ежедневный объем генерируемой прибыли уже перевалил за $1 млн.

Приведенные мною цифры и есть пример информации, которая интересна институционалам, и которая сближает их с DeFi. Рост прибыли, динамика пользовательской базы и другие подобные показатели — все это неотъемлемая часть языка “народа Уолл-стрит”, это то, с чем классические инвесторы любят и умеют работать. Более того, к DeFi-стартапам можно даже применить традиционные методы оценки вроде соотношения стоимости к продажам (Price to Sales ratio). А вот Биткоин им оценивать чрезвычайно сложно.

Информированность: самый ценный актив

Пожалуй, один из самых ценных активов для традиционного инвестора — это частичка уникального рыночного знания, которое известно ограниченному кругу участников рынка. Преимущество в информированности можно сравнить со Святым Граалем: большинство инвесторов бросаются на его поиски, но многие так никогда и не находят желаемое.

Я люблю обсуждать DeFi с традиционными инвесторами и давать им ту самую редкую возможность прикоснуться к «Граалю». Многие инвесторы, стоит их только посвятить в курс дела, загораются энтузиазмом по отношению к DeFi. Другое дело, что пока мало кто из традиционных инвесторов вообще слышал о децентрализованных финансах. Мейнстримные СМИ и господа с Уолл-стрит в большинстве своем DeFi все еще игнорируют.

Но что было бы, если Uniswap являлся не децентрализованным протоколом, а классическим и хорошо профинансированным стартапом из Кремниевой долины?

Инвесторы бы надрывали глотки, исполняя ему дифирамбы.

Основатели Uniswap красовались бы на обложке Forbes. Вот они стоят на скалистом мысе, направив взор в океан. Рядышком на обложке — обязательный громкий заголовок вроде “Самый быстрорастущий стартап в истории.” Успех.

Но вернемся в реальность: Uniswap — это криптостартап с розовым единорогом на логотипе и слишком уж невероятной предысторией. И хотя положительные сдвиги уже есть, он пока очень недооценен. По сей день слово “Uniswap” еще ни разу не появлялось на страницах The Wall Street Journal.

Впереди у DeFi весьма долгий и турбулентный путь: это очень молодой рынок, которому предстоит столкнуться с целым рядом препятствий (тут и регулирование, и рыночные циклы, и вопросы безопасности).

Но, не смотря на это, долгосрочные перспективы развития DeFi выглядят очень радужно. Я считаю, что массовый приток институциональных инвесторов на DeFi-рынок может произойти раньше, чем многие думают.

Действия

- Изучить данные по DeFi-токенам на Token Terminal

- Ознакомиться с предыдущими разборами проектов:

- Как оценивать DeFi-токены?

- Знакомство с протоколом Aave

- Знакомство с протоколом Ren

- Знакомство с KeeperDAO

_____________________

Повышайте уровень своего понимания Ethereum и DeFi. Подписывайтесь на BanklessRU в Telegram.

Оригинал: Institutional Investors ❤️ DeFi

Не финансовый совет. Этот блог ведется исключительно в образовательных целях. Он не дает инвестиционных рекомендаций и не подталкивает к покупке или продаже активов и проведению других финансовых операций. Проводите свое собственное исследование.