Сейчас чуть ли не 99% DAO стараются ввести говернанс-токены, но мало кто задаётся вопросом: “зачем?”. Ещё меньше — знает, а в чём же проблемы этих активов. Попробуем коротко разобраться.

Предыдущие части

Коротко:

- Часть I. Введение, понятие, классификация;

- Часть II. Платформы для DAOs;

- Часть III. Как стать частью ДАО;

- Приложение №01. Будущее работы;

- Приложение №02. Полноценные ДАО.

Биткоин и голосование полезным действием

И хотя поиск nonce на научном языке можно признать действием бесполезным, всё же соль как раз в том, что майнеры и полные ноды — разнонаправленные участники сети Биткоин, которая, при добыче BTC, становится полноценным DAO, выполняют именно полезную работу для всего сообщества.

И, заметьте: без каких-либо токенов голосования! Почему?

- Если нужен форк (софт/хард) и/или обновление иного плана, то процесс прост: поддерживаешься — установи нужную версию ПО. Скажем, так было с SegWit-ом;

- Если нужно обсуждение — есть стандарт форума и общения через коммиты репозитория и ничего придумывать не нужно: тем более что в Core.Bitcoin вопросы децентрализации работают отлично;

- Наконец, если нечто несущественное происходит, то зачем это выносить аж на голосование?

Поэтому Биткоин-как-ДАО работает уже более 13 лет и отлично: результирующей всегда является код, принятый майнерами через опосредованную установку ПО и распространённое в этой же сети как мнение через полные/иные ноды.

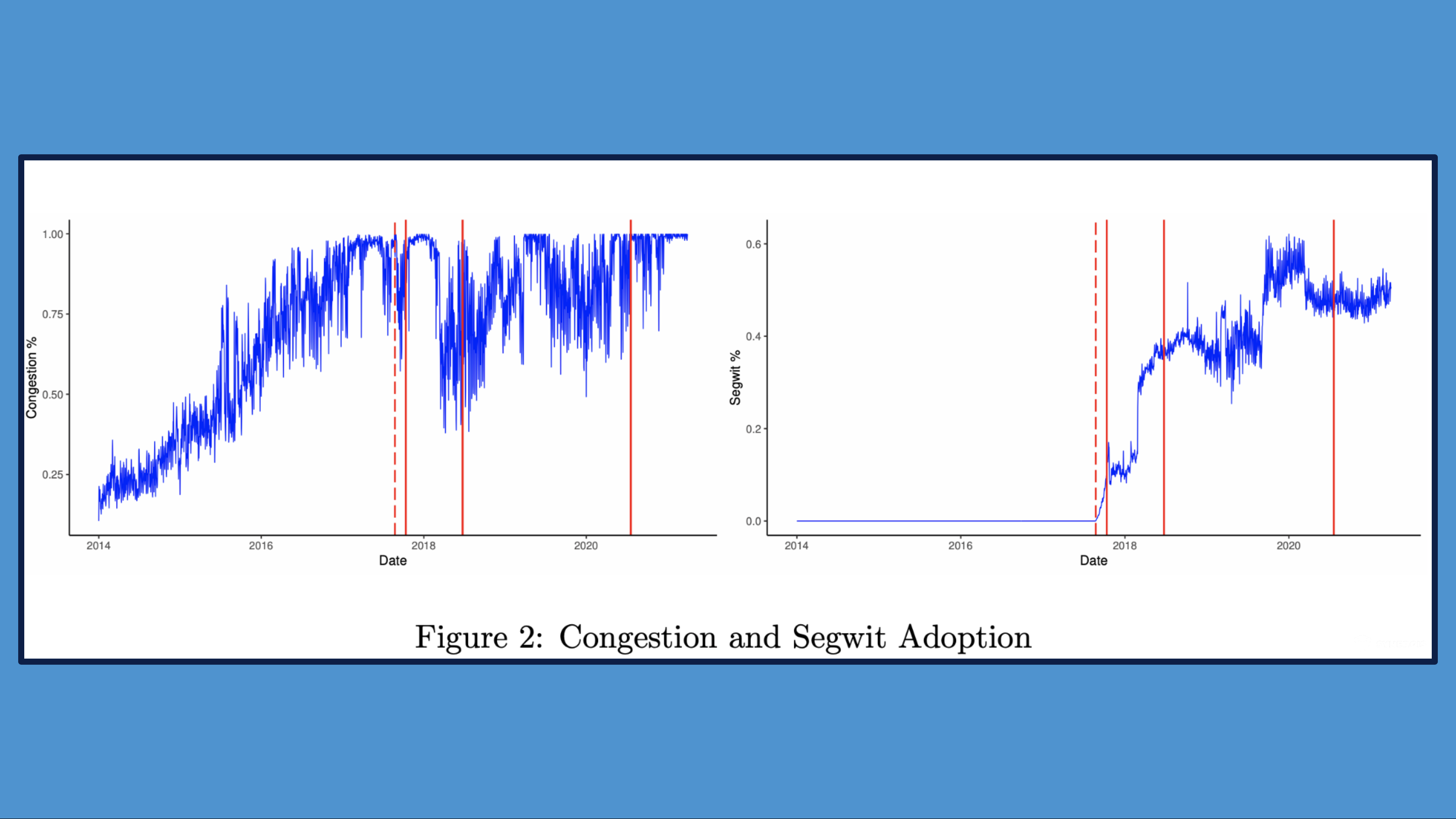

И процесс с сегвитом весьма показателен. Цитирую: “Таким образом, на сегодня большинство майнеров не определились, какую сторону они собираются принять, и активация SegWit может затянуться до следующего года или вовсе не состояться. Прямую поддержку SegWit оказывают 26% майнеров, а его явные противники имеют 11% сети (без учета BW pool, который не высказался против SegWit несмотря на то, что голосует за блок 8МБ). Но даже 11% достаточно, чтобы заморозить активацию вплоть до ее отмены через год. Скажем больше — даже имея одного противника в лице ViaBTC, Segwit не сможет набрать большинство в 95%, если доля этого пула не упадет за счет оттока майнеров или по другим причинам”. Это на 2016 год. Теперь данные уже в историческом разрезе:

Как видим — процесс был довольно естественным. Почему? Потому как был растянут во времени, в течение которого майнеры могли оценить плюсы и минусы. И в этом мне видится основной плюс такого подхода: можно и критичные обновления принимать, важные для майнеров и других участников Сети быстро; и стратегические решения не комкать.

VIZ и комитет

И хотя сам VIZ — не самое крупное решение Graphene (Bitshares) семейства у него есть ряд неоспоримых преимуществ в сравнении с самими Битшарами, EOS, Steem, Golos и прочими.

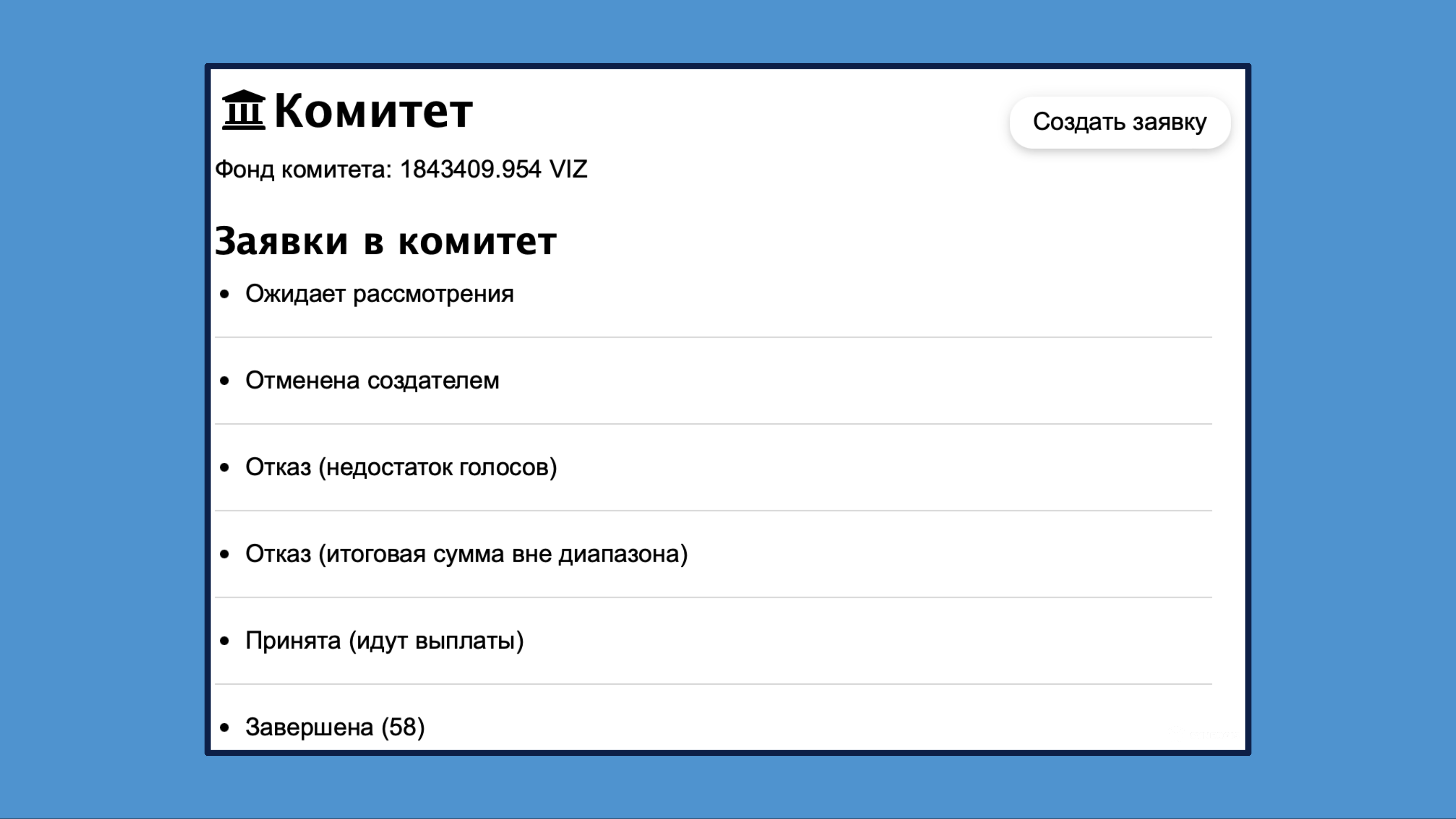

Во-первых, консенсус, основанный на Fair DPoS: что и зачем это можно почитать в отдельном материале. Во-вторых, есть не обязательный, но желательный элемент внутреннего консультирования. В-третьих, есть внутренний комитет, который как раз рассматривает/одабривает заявки: https://control.viz.world/committee/. При этом процесс происходит, как правило, в обратном порядке: 1) сначала активный участник что-либо делает полезное и даёт оценку сделанному в нативных токенах VIZ; 2) потом комитет решает — адекватна ли оценка и сделано ли заявленное.

При этом в комитете каждый может проголосовать на тот процент, который считает нужным: он зависит от внутренней оценки проделанной инициатором заявки работы.

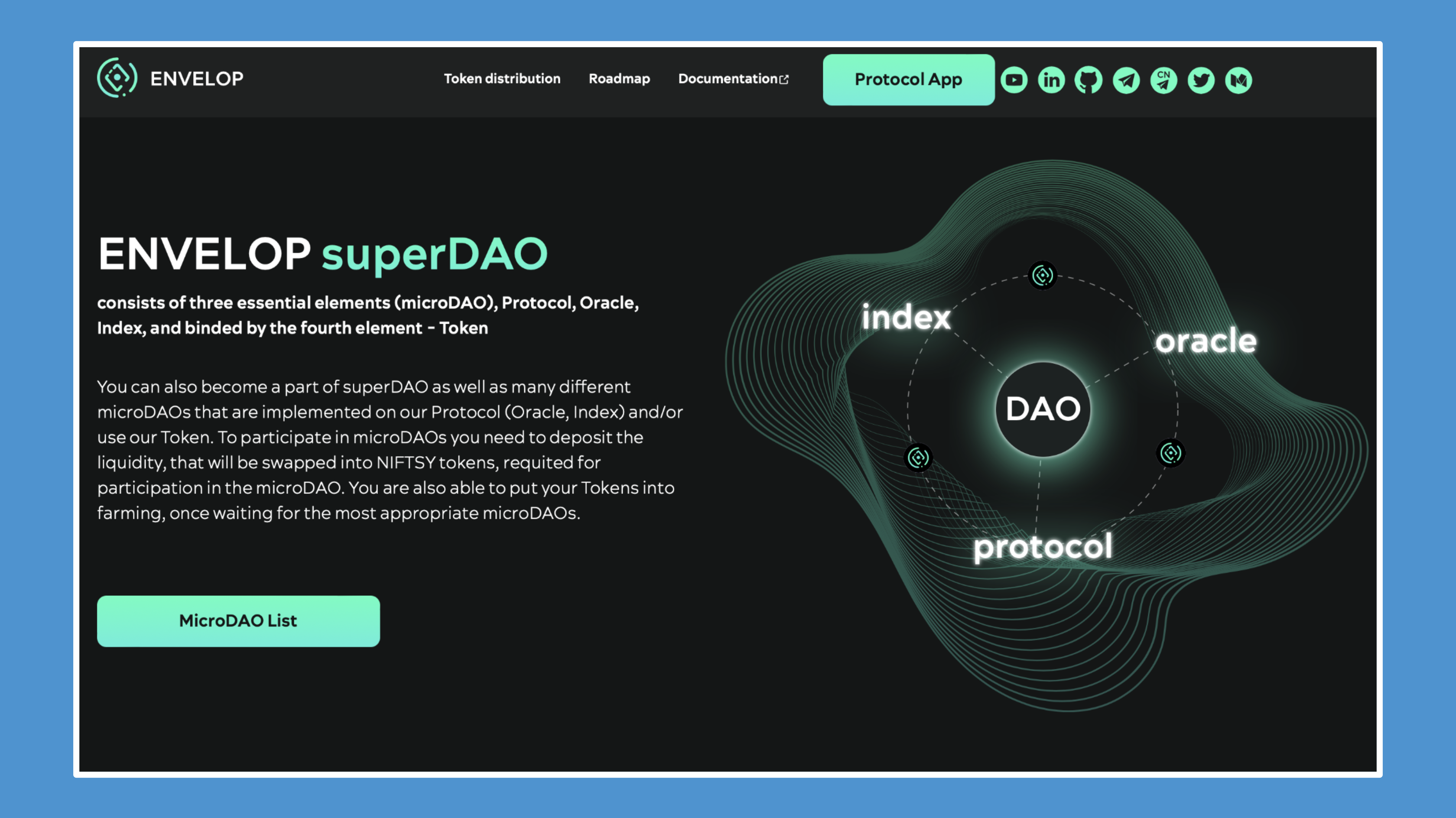

DAO ENVELOP: super-DAO & micro-DAOs

В этой модели всё ещё проще:

- Есть токены (NIFTSY и/или любые одобренные партнёрские взаимозаменяемые токены);

- Есть порог вхождения в пул заявок (от 100 NIFTSY на аккаунте должно быть на сегодня); — чтобы избежать спам-заявок;

- Есть min сумма участия (на сегодня — 10 000 NIFTSY): для того, чтобы ввести более-менее равные условия;

- Есть max сумма взноса (зависит от вида/типа и других характеристик micro-DAOs, но обычно — не менее +30% от min цены): для того, чтобы увеличить начальный уровень децентрализации;

- Есть форма одобрения: понравилось — делаешь взнос: при этом взнос может быть как через токены, так и через ликвидность;

- И есть принципы ввода микро-ДАО в white-list:

- Необходима первичная проверка (модерация) сообществом/командой;

- Описание по установленной форме;

- Дорожная карта с этапами создания продукта и разморозки токенов соответственно;

- Контакты для обратной связи;

- И всё: собрали soft/hard-cap/target — начали действовать.

Это тоже голосование действием, но уже 100% финансовым. Хочешь? Выбираешь, вносишь, получаешь выплаты. Не хочешь? Можешь встать в очередь (фарминг) и/или hodl-ить токены.

При этом этап голосования упрощается, поскольку созданный инструмент — Протокол ENVELOP позволяет через wrap-NFT замораживать ликвидность/токены так, как это было описано В. Бутериным в DAICO подходе: 1) по этапам (одобренным стадиям); 2) согласно решению ДАО о разморозке/заморозке. Не дошли до релиза? Значит проект получит лишь выплаты на MVP, alfa, beta.

DAO MetaGo & NFT-ключ

Также довольно простая механика:

- Хочешь быть участником DAO? Подключаешься к кругу №02 или №03 (разница между в ними в разных обязанностях) и начинаешь работать;

- При этом круг №03 доступен по NFT-в-качестве-билета: приобрёл, вошёл в закрытый чат, можешь начинать трудиться на благо ДАО.

При этом возникает три категории (роли) участников:

- Фаундеры (начальные организаторы);

- Организаторы событий;

- Криэйторы (творцы);

- Участники круга №03;

- Наблюдатели (участники общего чата);

- Иные участники.

Фактически всё решается ad hoc: есть NFT-ключ? Создаёшь событие от DAO с указанием распределения процентов: столько-то — со-организаторам, помощникам, спикерам; столько-то — себе; столько-то (не менее 10% дохода) — в DAO-фонд.

Опять же: безгазовое голосование возможно, но смысл его лишь в дублировании действий и без того происходящих в чатах, поэтому фактически здесь убрано оно как лишнее и не эффективное звено.

Но в чём именно проблема Governance-токенов?

Пожалуй, пришло время ответить и на этот вопрос:

- Пользователи, которые спекулируют на любых токенах управления, как правило, не участвуют в развитии протокола, экосистемы, сервисов отдельных, но зарабатывают при этом на них за счёт спекуляций;

- Часто происходит ещё и двойная спекуляция: а) человек выводит на голосование вопрос, который ему интересен; б) покупает на рынке токены, зная, что они могут подскочить в цене при процессе голосования; в) голосует; г) скидывает токены по завышенной цене. В итоге никому, кроме спекулянта, это пользы не приносит;

- Наконец, автор разбора, указанного выше по ссылке, как раз и предложил концепцию «governance-майнинга», предполагающую вознаграждение тех, кто вкладывает время и усилия в развитие протокола.

Поэтому совсем не обязательно следовать тренду при “регистрации” ДАО, создавая стандартные ERC-20-подобные токены, токены управления и т.д. Это возможно, но не обязательно: ведь избыточные модели хороши тогда, когда понятно, куда и как именно этот самый избыток будет тратиться. В остальных случаях это приносит больше вреда, чем пользы.

Подитоги

Фактически сегодня, в 2022 году, мы находимся на завершающей стадии вторичного формирования рынка DAOs:

- Первый этап — 2009-2016 гг., то есть до момента создания The DAO, когда были сформулированы основные проблемы, преимущества и перспективы децентрализованных автономных организаций;

- Второй этап — 2016 — 2022 гг., когда появились платформы для ДАО, общие подходы к документации, управлению казной и т.д.;

- Третий этап — 2023 и до 2030 примерно, когда ДАО станут неотъемлемой частью крипто-оффшора. И в этот момент ожидается их рост по экспоненте.

Поэтому подход к оптимизации голосования и принятия решения важен. К тому же демократический принцип большинства и олигархический принцип давления капитала (PoS) плохо сказывается на репутации систем и главное — на их децентрализации, поэтому к этим моментам ещё вернёмся, а пока всё и

До!