Уважаемое сообщество Bankless!

Сейчас криптосфера наводнена информацией, и нет смысла пытаться уследить за всеми новостями и событиями. Это невозможно. Потому, строить инвестиционную стратгеию вокруг поиска очередного токена, который улетит на Луну не имеет смысла. Все пампы все равно не поймать.

Так какие же ещё есть варианты?

Нужно выработать сверхтвердое убеждение и действовать на его основе. Вы приходите к своему какому-то убеждению и в инвестициях вы придерживаетесь принципа, в который твердо верите.

Автор сегодняшней статьи выработал сверхтвердое убеждение в отношении деривативных инструментов на DeFi. Почему?

Потому что деривативы – это самый крупный рынок в традиционных финансах.

Точный объем рынка деривативов посчитать сложно, но смею вас уверить, он огромен. Этот рынок примерно в 100 раз превышает денежную массу всего мира.

Интересно, что в DeFi ситуация сейчас – с точностью до наоборот.

Суммарный объем крипторынка исчисляется триллионами, а «денежная масса» в нем (монеты ETH, BTC, USDC и т.д.) составляют значительную часть от него. А деривативы при этом представляют собой лишь незначительную долю от всей этой экосистемы. Изменится ли ситуация?

Автор сегодняшней статьи уверен, что да. Он предпочел остаться анонимным, но его аргументы весьма убедительны.

— RSA

Автор: Его лягушество, Аноним

SafeMoon не доставит вас на Луну, в отличии от децентрализованных деривативов

Часто люди негативно отзываются о консенсусе PoW из-за его энергозатратности. Но мне кажется, что намного больше энергии у людей уходит на то, чтобы угнаться за потоком информации в Интернете в надежде не упустить очередной «супер-токен» со 100-кратной доходностью.

Когда криптоманьяк просыпается посреди ночи от сообщения про Doge в Твиттере Илона Маска и видит, что он только что пропустил жирную зеленую свечку, это не самым лучшим образом сказывается на его здоровье физическом и эмоциональном здоровье.

Может быть, есть альтернатива неустанным бдениям перед экраном телефона или компьютера? Оказывается, что есть, и она – в некоей параллельной вселенной, где инвесторы не накладывают себе на голову компресс, чтобы охладить кипящий мозг, а сохраняют спокойствие, покачиваясь на волнах нирваны. Ethereum переходит на консенсус PoS, и точно также вы можете кардинально изменить свой подход к инвестированию и стать лучшей версией себя.

Каким может быть так называемый энергоэффективный криптоинвестор? Видимо, у него не будет «кипеть мозг», а его инвестиции будут давать ему высокий прирост капитала.

Хорошая новость заключается в том, что таким инвестором вы вполне можете стать. Всё, что вам для этого нужно – выработать «Сверхтвердое убеждение».

Я над своим таким убеждением работаю вот уже больше года, критически рассматриваю его со всех сторон и нахожу, что у него мало недостатков. Стоит сразу сказать, что эта концепция – не какая-нибудь новомодная, красивая штука, и в ее названии нет никаких намеков на to the moon. Но убеждение это – сверхтвердое. Узнать о нем будет интересно всем, кто устал от криптошума, да и просто любознательным людям. Поехали!

В основе каждой инвестиционной идеи лежит какая-то история. В нашей истории речь пойдет о фермерах (не о доходных фермерах, а о настоящих), которые работали в 19-м веке неподалеку от Чикаго. Стоимость фермерства тогда можно было достаточно точно рассчитать (оплата труда, стоимость семян и инструментов), но сам рынок урожая – не всегда. И дело было не только в том, что рынок менялся из года в год. Чтобы оценить рынок урожая, нужно было заглядывать вперед на длительное время, ведь с момента посадки семян до продажи урожая покупателям проходит несколько месяцев. Фермеры работали в условиях неопределенности.

Чтобы поставить себя на их место, представим, что вы за 3 месяца нафармили много токенов $CAKE на BSC, а затем, когда только-только хотели их продать, вы осознаете, что ваши собратья-дегены «потянули под вами коврик» и дружно вернулись на Uniswap L2. В итоге ваши токены $CAKE превратились в пыль. Печаль.

Фермеры никогда не занимались спекуляциями на рынке урожая, они лишь делали свою основную работу – этот урожай выращивали. 3-го апреля 1948 года была создана Чикагская торговая палата (Chicago Board of Trade). На ней для фермеров, наконец, нашлись конгтрагенты (спекулянты), которые готовы были у фермеров купить урожай, который будет собран через 4, 5 или 6 месяцев, по текущим ценам. По сути, риск изменения цены приняли на себя эти спекулянты. Невероятно.

Сначала фермеры и спекулянты заключали между собой контракты, которые они разрабатывали сами, но в какой-то момент биржа стала предлагать стандартную версию этих контрактов. Поскольку контракты стали стандартизированными, они приобрели характер взаимозаменяемости, и их мог покупать и продавать кто угодно. Стандартные контракты стали большим успехом, и вскоре руководство CBOT создало аналогичную организацию, CME (Chicago Merchatile Exchange – Чикагская товарная биржа), на которой через 169 лет появятся контрактные деривативы на базе ETH.

Теперь давайте сделаем паузу и вспомним о трех главных нововведениях деривативных контрактов, которые пришли к нам от фермеров:

Торговля с плечом

Эффективность капитала – это его способность делать МНОГО задействуя НЕБОЛЬШУЮ часть активов. Как правило, чем выше эффективность капитала, тем лучше. Применение плеча существенно повышает эффективность капитала, ведь с ним трейдеры могут зарабатывать много с небольшой суммой средств. Для трейдера есть два способа торговать с плечом: либо занимать активы у кого-то, либо торговать на счете, на котором предусмотрены функции управления маржой и ликвидации позиций. На всех биржах деривативных инструментов такие функции предусмотрены.

Для пояснения приведем пример. Допустим, баланс счета трейдера составляет $1000. Торгуя с плечом х100, он может купить контрактов на сумму $100 000. Если цена пойдет в неблагоприятном для трейдера направлении и изменится на 1%, функция мониторинга счетов на бирже автоматически инициирует процесс ликвидации. Позиция трейдера на сумму $100К закрывается, а весь его баланс счета ($1000) передается его контрагенту, который открыл позицию в верном направлении. С другой стороны, если цена будет двигаться в направлении, которое выбрал трейдер, трейдер заработает по своей позиции 100%, т.е. прибыль $1000. Прибыль в 100% (или ликвидация позиции = вынос с рынка) при изменении цены на 1%. Мило!

Короткие позиции

До изобретения производных контрактов (деривативов) сделки на понижение подразумевали следующие действия: занять актив у кого-то, продать его на спот-рынке, дождаться, когда цена упадет, выкупить актив, отдать займ и положить разницу между ценой продажи и ценой покупки себе в карман. Очень много телодвижений.

Однако суть деривативов такова, что сама возможность открытия шортовой сделки «зашита» в контракты. По каждому деривативному контракту должна быть сторона, которая делает ставку на рост цены (лонг) и сторона, которая делает ставку на падение (шорт).

Такой простой способ открытия коротких (шортовых) сделок всё меняет и может применяться для разных целей. К примеру, с помощью таких шортовых сделок продавцы товаров страхуют свои складские запасы (например, пшеницу или соевые бобы). Если базовый актив растет в цене, их шортовая сделка оказывается убыточной, а при падении цены позиция приносит прибыль. Таким образом, итоговая стоимость товаров фиксируется в момент открытия контракта.

Возможность торговать ЛЮБЫМИ активами

В качестве базовых активов деривативных контрактов может быть применен практически любой актив с котирующимися ценами. Благодаря этому инвесторы могут открывать позиции по активу, фактически не владея им и не храня его на складе.

Так, например, каждый теперь может открывать позиции на падение или рост цены на нефть и не владеть при этом танкером. Контракты можно создавать не только на базе физических активов, и на данный момент созданы контракты на самые разные события. К примеру, можно создавать контракты на исход президентских выборов, на волатильность какого-либо рынка, а также на процентные ставки. Это лишь немногие из событий, на которых возможно построение деривативных контрактов.

Теперь понятно, почему деривативные инструменты получили такое распространение – трудно не соблазниться морем возможностей, которые они предлагают. Именно поэтому деривативы стали крупнейшим финансовым рынком в мире. Оценить его размер деривативов сложно, но для оценки можно сравнить его с мировой денежной массой.

Согласно оценкам, рынки деривативов больше денежной массы в 100 раз. Точка.

В традиционных финансах рынок деривативов очень и ОЧЕНЬ ВЕЛИК

Однако децентрализованные деривативы в ближайшем будущем могут посягнуть на долю этого гигантского рынка. Не потому, что трейдеры на рынках деривативов идеалистично стремятся к децентрализации, а потому, что децентрализация на этом рынке дает реальную дополнительную ценность.

Вот три существенных преимущества децентрализованных деривативов в сравнении с их централизованными аналогами:

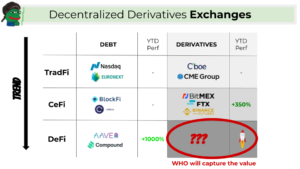

Мы уже стали свидетелями того, как кредитные протоколы вроде Aave или Compound начали поглощать свои аналоги из традиционных и централизованных финансов (TradFi и CeFi).

Предположение №1: то же самое случится и в сегменте деривативов, и это – лишь вопрос времени.

Теперь сделаем второе предположение: что, если соотношение рынков в DeFi со временем будет таким же, как и в TradFi?

Денежная масса в DeFi при этом (ETH, USDT) будет в 10 раз меньше, чем рынки долговых инструментов DeFi (Aave, Compound), которые, в свою очередь, будут в 10 раз меньше рынков производных инструментов DeFi. Забавно, что сейчас в DeFi наблюдается ровно противоположная ситуация.

В этом и состоит моё Сверхтвердое Убеждение, и это многое говорит о потенциале роста децентрализованных деривативов.

Вот такое будущее нас ждет. Правила игры понятны, спокойное будущее кажется таким близким… Как его сделать явью? Джесси Уолден из a16z четко сказал об этом в своей статье «Crypto’s Business Model is Familiar. What Isn’t is Who Benefit» («Модель крипто-бизнеса проста и понятна. Вопрос только в том, кто от нее выиграет»). В ней Джесси дает понять, что выиграть может каждый. Повторяю: каждый может купить билет, сесть в этот поезд в светлое будущее и наслаждаться приятной поездкой.

Еще одна хорошая новость заключается в том, что я потратил уйму времени и сил, чтобы составить общую таблицу протоколов для торговли децентрализованными деривативами (комментарии и дополнения приветствуются).

Сразу дам один совет тем, кто желает приобрести токены биржи децентрализованных деривативов: вы должны четко осознавать разницу между тремя видами деривативов: фьючерсами (бессрочными контрактами), опционами и синтетическими активами.

Некоторые протоколы поддерживают несколько видов деривативов, но лично я считаю, что разумно будет остановиться на каком-то одном виде и безупречно его реализовать. Это повысит шансы на захват существенной доли рынка, после чего можно будет добавлять новые виды производных инструментов. Такой стратегии придерживается сейчас сервис Binance Futures. Они начали с фьючерсов и бессрочных контрактов, и лишь после этого добавили возможность торговли опционами и синтетическими продуктами.

Binance грамотно подошли к выбору стратегии: объемы – основной источник прибыли для бирж, а по фьючерсам (бессрочным контрактам) исторически объемы торгов были более высокими, чем в TradFi (что отчасти можно объяснить более понятной природой фьючерсов в сравнении с опционами, чье ценообразование никак нельзя назвать простой вещью).

В сфере CeFi дела обстоят так же (биржи FTX, Binance Futures, Deribit). В них также основная часть объемов торговли приходится на фьючерсы и бессрочные контракты, и всё говорит о том, что эта же тенденция продолжится и в сфере DeFi. Вот почему мне больше нравятся токены бирж, специализирующихся на фьючерсах и бессрочных контрактах, вроде dYdX или MCDEX (их полный список приведен здесь).

Почему эта мысль ещё не дошла до широких масс? Во-первых, деривативы раньше считались уделом только весьма продвинутых трейдеров. К счастью, благодаря Binance Futures с деривативами познакомились частные трейдеры, и сейчас люди уже не воспринимают их как нечто необычное. Они способны понять суть и деривативов и то, как с ними работать.

Во-вторых, биржи деривативов устроены гораздо сложнее, чем спотовые биржи. В сочетании с высокой стоимостью газа на Ethereum это делало децентрализованные деривативы дорогим удовольстивем – как для разработчиков, так и для пользователей. Теперь же, когда миру были представлены некоторые решения второго уровня (к примеру, Starkware), а другие уже на подходе (Arbitrum, Optimism), степень принятия бирж децентрализованных деривативов (торговые объемы и TVL) вскоре начнет говорить сама за себя.

_____________________

Повышайте уровень своего понимания Ethereum и DeFi. Подписывайтесь на BanklessRU в Telegram.

Оригинал: Ultra Sound Conviction

Предыдущая статья: Руководство по использованию Polygon

Не финансовый совет. Этот блог ведется исключительно в образовательных целях. Он не дает инвестиционных рекомендаций и не подталкивает к покупке или продаже активов и проведению других финансовых операций. Проводите свое собственное исследование.