Давайте сразу попробуем погрузиться:

- Представьте, что у нас есть DAO из 1000 SaO (людей, скриптов, нейронных сетей — не важно: Subject-and-Object);

- Они не знают друг о друге ничего, кроме того, что они — участники этого DAO (пусть этому способствуют ZK-механики);

- Далее этим SaO предоставляется возможность создать три индекса:

- ДСС-сегмента;

- Анонимных криптовалют;

- L1-решений;

- Выбор предлагается сделать из разных источников:

- Coinmarketcap;

- Coingecko;

- Cryptocompare;

- Далее требования сужаются:

- Выбрать только те активы в каждом индексе, которые входят в ТОП-100 в любом из источников;

- Имеют объём торгов в неделю — не менее 300 000 DAI;

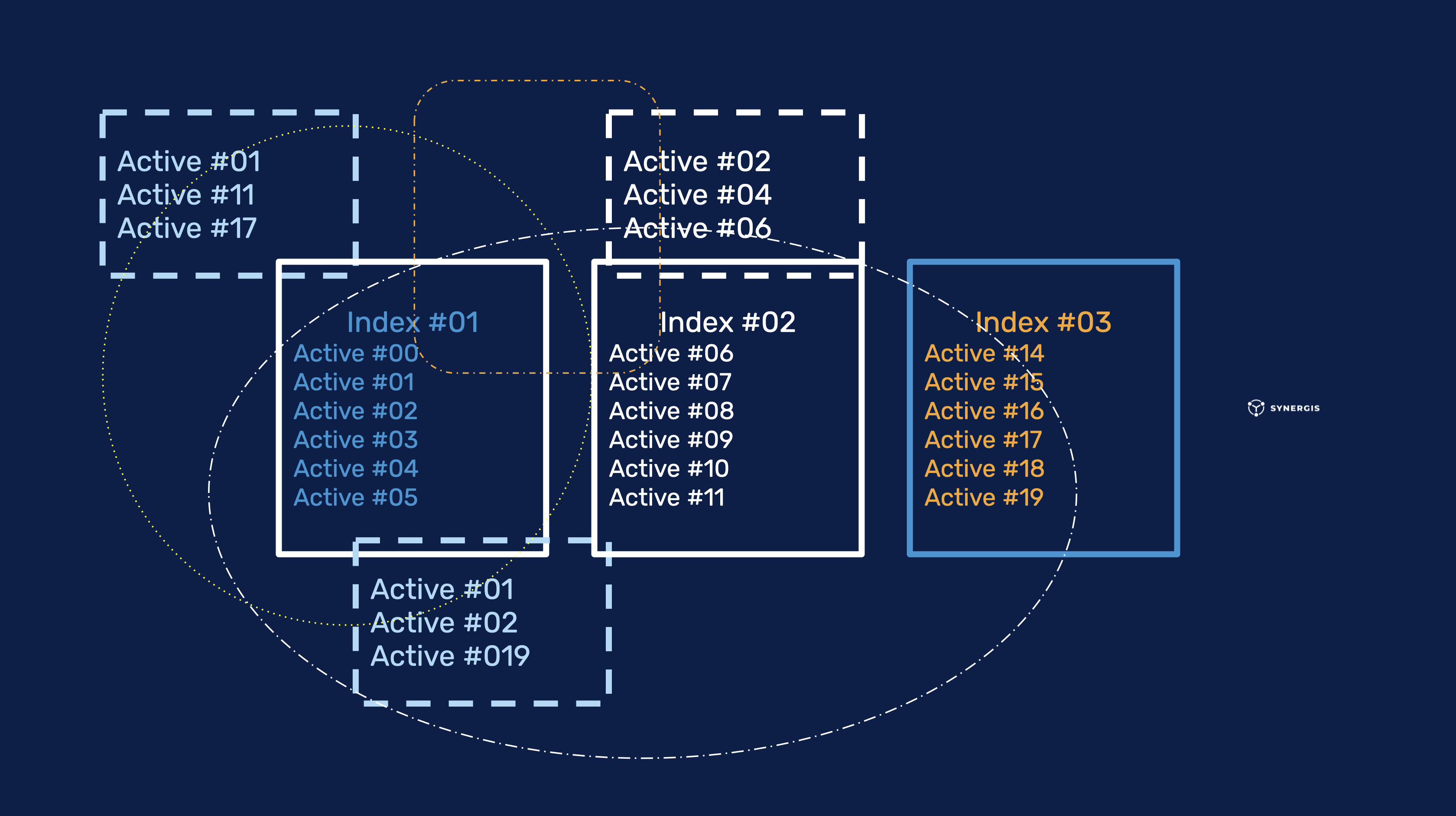

- Далее каждому SaO предлагается выделить на каждый индекс не более 10 активов;

- После того, как активы определены — каждый SaO вкладывает их в обеспечение (Collateral, Vault) wNFT, создавая обеспеченный дериватив-индекс;

- Затем оракул оценивает каждый индекс и ищет:

- Какова относительная ценность каждого актива:

- Был ли актив включён в качестве главного или ведомого;

- Каков его конкретный залог у каждого участника;

- У как многих участников актив встречается в этом индексе (или других: пересечения возможны);

- Прочее;

- Также могут быть определены дополнительные условия:

- Является ли актив относимым к обозначенной категории (индексу);

- Какова его транзакционная репутация (количество пользователей, hodl-еров, транзакций и прочее);

- Каково время жизни с момента чеканки и т.п.;

- Какова относительная ценность каждого актива:

- На основе собранных данных получаем медианную модель по каждому индексу и на основе — создаём уже дериватив следующего порядка (второго в нашем случае): в том числе это можно сделать через залог уже не ERC-20 и прочих взаимозаменяемых токенов, а именно wNFTs, внутри коих лежит обеспечение: при этом расчёт должен быть произведён как по абсолютном залогу, так и по относительному: абсолютный показывает обеспечение пула залога, а относительный — коэффициенты корреляции внутренней стоимости.

Так мы приходим к понятию — мудрость толпы: «Мудрость толпы» — одно из важнейших понятий веба на сегодня, возможно, самое важное для социальных СМИ, но это и одно из наименее понятных явлений».

Зачем и кому это может быть нужно?

Ответов масса, но вот ряд из них:

- Простым пользователям, которые хотят не просто верить централизованным сервисам или полагаться на не менее централизованные ценовые оракулы, но видеть конкретные индексы от множества SaO и все созданные на основе этих индексов деривативы;

- Фондам, которые готовы вложить 1-3% активов в какие-то инновационные и/или, напротив, хеджирующие инструменты;

- Децентрализованным поставщикам ликвидности, которые не хотят зависеть от крупных пулов DeFi.

О последних — несколько отдельных слов.

Децентрализованные поставщики ликвидности

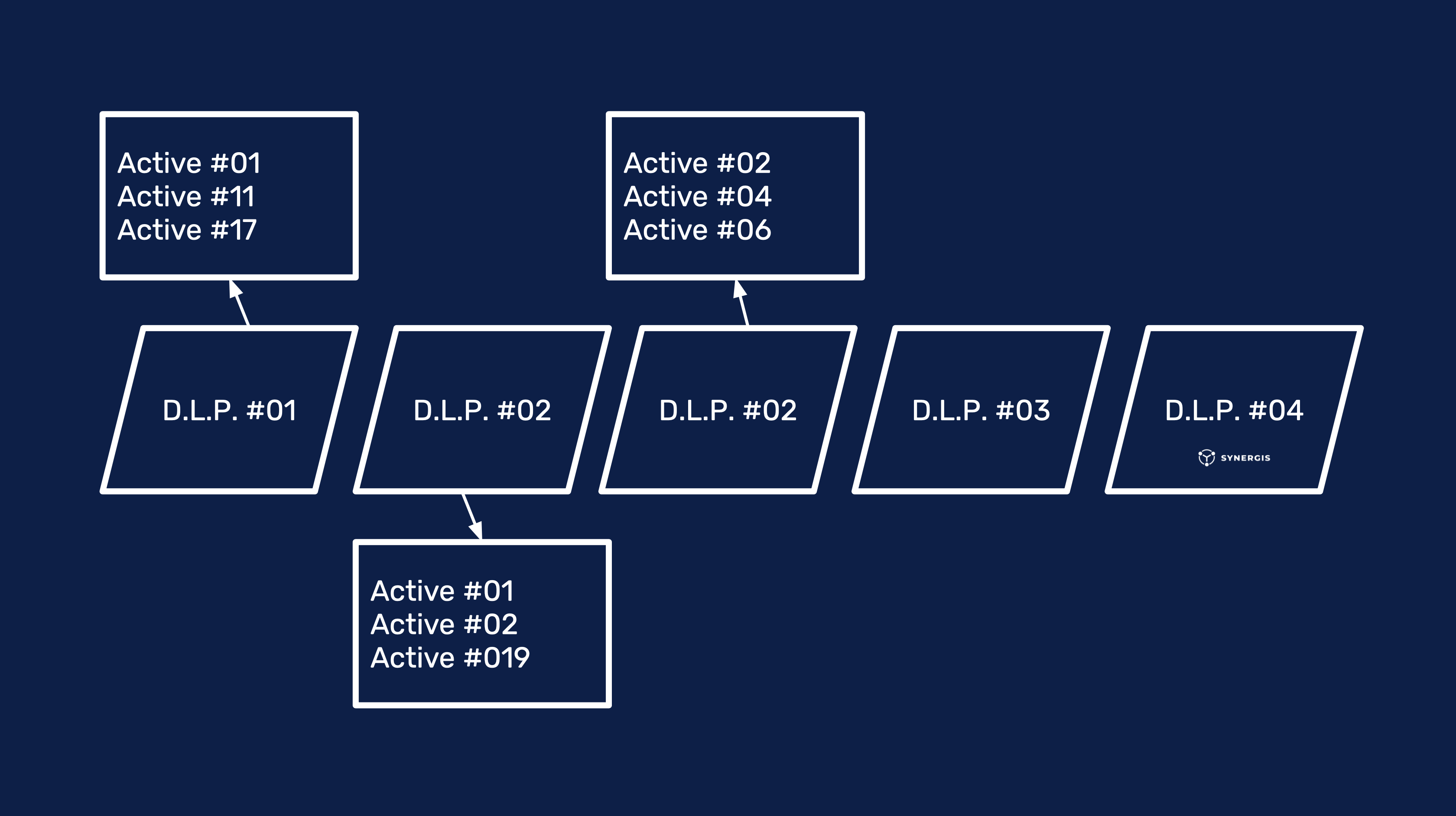

Схема здесь предельно простая:

- Децентрализованный поставщик ликвидности (ДПЛ: Decentralised liquidity provider — DLP) делает взнос в децентрализованный же пул обмена (ДПО);

- Далее на эту сумму он, согласно алгоритмам, заложенным в AMM ДПО, может проводить сделки: скажем, если внёс 1000 DAI ДПЛ, то максимум за 1 сделку он может провести 1000 DAI и пока не завершит сделку — будет блокирован АММ ДПО для последующих (встречных) контрактов;

- При этом ДПЛ сам определяет залог в рамках min/max: скажем, от 100 DAI до 10 000 DAI.

Что это даёт?

- Возможность проведения сделок с фиатными системами без централизованных агрегаторов, мерчантов, процессингов, иных сервисов, поскольку каждый ДПЛ обладает собственным балансом на картах, банковских и счетах в системах электронных денег, в других источниках;

- Возможность эскроу-сделок через wNFT-протоколы в разных сетях (EVM-блокчейны, мультиблокчейны, Solana, Cardano, etc.);

- Возможность создания полноценных DAODEX-решений с полным циклом оборота как фиатных, так и крипто-активов.

А теперь — осталось соединить.

Итоговая схема

Довольно проста:

- ДПЛ делают вклады в разных валютах в виде залога внутри wNFT;

- Оракулы/AMM их считывают;

- Создают параметризированные Индексы;

- Которые сами по себе можно продавать на вторичном рынке wNFT.

Например, на вторичных рынках wNFT, но это уже другая история… В следующий раз посмотрим, как это реализовано у ENVELOP и ряда более поздних wNFT-проектов, а пока всё и

До!