Обеспечение защищенности сетей Proof of Stake является одной из самых сложных задач, с которыми в настоящее время сталкивается крипто-экосистема. Если мы хотим войти в новую парадигму, так называемую эпоху “крипто-возрождения”, где каждый день создаются сотни новых Proof of Stake блокчейн приложений, то нам нужны не только инструменты для привлечения разработчиков, такие как Cosmos SDK и Substrate, но и безопасные условия инкубации, где эти проекты могут процветать.

Сети последнего поколения, такие как Polkadot, Dfinity или Ethereum 2.0, позволяют практически неограниченному числу новых блокчейн приложений защищать свои операции с помощью так называемого шардинга или «общей безопасности / shared security». Общая безопасность позволяет новым блокчейн приложениям повторно использовать существующих, доверенных валидаторов с уже существующим “value-at-stake”. Однако, как и в случае с Ethereum 2.0, эти шарды, которые эквивалентны “parachain” или “parathreads”, дают очень ограниченные экономические стимулы для инвесторов, которые покупают эти dApps токены. Львиная доля сетевых сборов должна быть либо выплачена «masterchain», либо зафиксирована через механизм блокировки главной “relay chain”. Тем самым делая нативный токен материнской сети наиболее привлекательной и консервативной инвестицией. Это сильно подрывает ценностное предложение и долгосрочный приток внешнего капитала в такие экосистемы, особенно после того, как деньги фондов (Ethereum, Web3 и т. Д.), используемые для запуска новых экосистемных проектов, начинают истощаться.

Инвесторы могут только надеяться, что сформировавшиеся шарды могут однажды стать своими собственными независимыми зонами, хабами или реле цепями, при этом поддерживая соединение с материнскими сетями через протоколы цепочек, такие как IBC или XCMP. Однако для того, чтобы это стало реальностью, должны существовать реальные активы “at stake”, а это означает, что клиенты должны наброситься на dApp-приложения и генерировать достаточный доход для поддержки сетевых операторов.

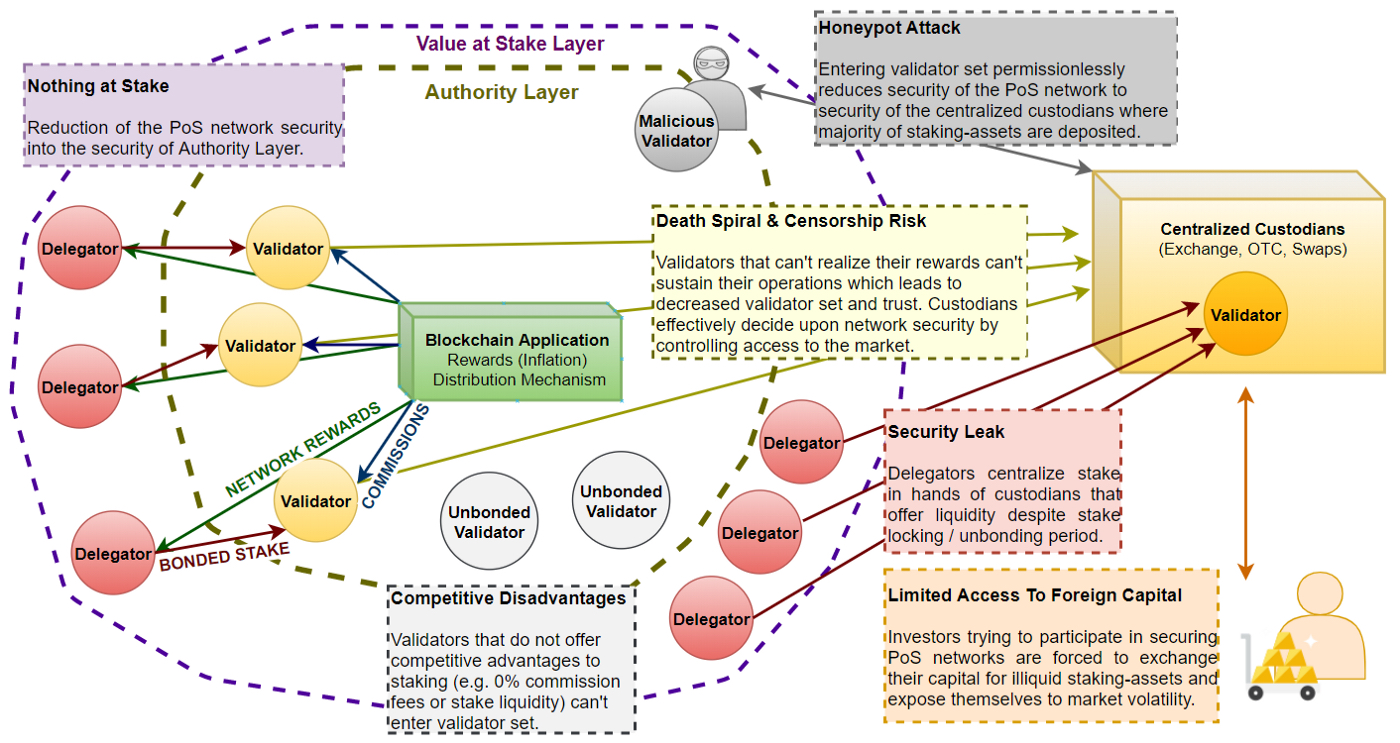

Недостатки токеномики и максималистские тенденции ее авторов часто подвергают децентрализованные сети угрозам, таким как “nothing at stake”, мертвой петле или утечке безопасности, даже когда мы не берем во внимание естественную централизацию токенов, что также является огромной проблемой. По этой причине в этом обзоре экосистем мы рассмотрим несколько фундаментальных тем, о которых должны знать инвесторы и будущие разработчики токеномики проектов.

- Nothing at Stake

Безопасность Proof of Stake основана на предположении, что нативные активы «at stake” имеют ценность благодаря способности их блокчейн приложений получать доход за счет комиссионных за транзакции и делиться этим доходом с владельцами / stake owners. Хотя это утверждение может быть верным в случае развитых блокчейн приложений, оно определенно неверно в случае попытки защитить новые блокчейны Proof of Stake путем искусственной генерации новых токенов и последующего раздувания спроса на них. Таким образом, следует четко различать, что вклад ранних инвесторов не равен реальной стоимости активов «at stake», и это определенно не пропорционально часто завышенной и манипулируемой стоимости токенов на централизованных биржах. - Мертвая Петля

Отсутствие ценности “at stake” означает, что сетевые операторы (валидаторы), мотивированные вознаграждениями за блоки, не могут поддерживать свои операции, что приводит к снижению количества валидаторов, сокращению затрат на установку защищенного оборудования и возможной остановке сети. Эта проблема возникает, когда валидаторы и другие участники сети не могут реализовать реальную стоимость завышенных активов, которые они зарабатывают. Даже в случае сетей, которые могут поддерживать свою работоспособность, их безопасность зависит от доступа к рынку, который часто не только неликвиден, но и может подвергаться цензуре (делистингу), что ведет непосредственно к “мертвой петле” снижения доверия и количества валидаторов.

- Утечки Безопасности

Одной из наиболее важных проблем, угрожающих сетям Proof of Stake, являются утечки в системе безопасности, которые возникают, когда активы, используемые для защиты этих сетей, находятся в руках централизованных владельцев / custodian. Эта проблема наиболее заметна, когда право голоса пропорционально обеспеченному активу стейкига или в случае, когда валидатором может стать любой, без разрешения. Основным следствием проблемы утечки безопасности является снижение гарантий безопасности сети Proof of Stake до уровня, сопоставимого или в некоторых случаях ниже, чем сеть Proof of Authority. Наиболее распространенный пример, когда эта проблема является наиболее заметной, это когда централизованные биржи предлагают услуги стейкинга и одновременно продают стейкинговые токены, что эффективно централизует эти токены в руках одного владельца. Эти владельцы могут затем влиять или полностью контролировать сеть и создавать несправедливое преимущество в отношении честных валидаторов. Утечки безопасности, даже если они не используются активно, могут привести к проблемам мертвой петли, поскольку рыночная стоимость на рынках криптовалюты часто коррелирует с уровнем доверия и безопасности предположительно «децентрализованных» леджеров.

- Доступ к Внешнему Капиталу

Почти все криптовалюты проявляют максималистские тенденции, пытаясь форсировать конверсию внешнего капитала в свою нативную стейкинговую валюту, чтобы обеспечить новые блокчейн приложения. Этот подход имеет свои минусы, поскольку сопряжен с новыми рисками, такими как подверженность волатильности рынка наряду с простоями и “double-sign slashing”. Эти риски существуют, даже если сети не подвергаются атакам, в основном из-за манипуляций на рынке, человеческого фактора и неисправностей программного или аппаратного обеспечения, которые неизбежны.Наконец, процесс стейкинга в настоящее время не оптимизирован и не позволяет определять факторы риска, которым потенциальные делегаты готовы подвергаться, а также не участвовать в нескольких возможностях «виртуального майнинга» или других продуктах DeFi одновременно (при условии, что не 100% капитала “at stake”), что делает его не только рискованным, но и неэффективным вложением.

Резюме

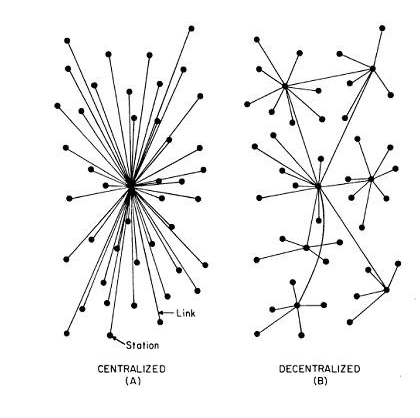

Ваш выбор конкретной блокчейн экосистемы основываясь только на краткосрочной финансовой выгоде может иметь долгосрочные последствия. Способность различать «masterchain» экосистемы и действительно децентрализованные, взаимосвязанные блокчейновые приложения может помочь предотвратить круговую поруку индустрии криптовалюты обратно в мир нескольких централизованных владельцев и единую точку отказа.

При развертывании и проектировании новых децентрализованных сетей необходимо соблюдать осторожность, чтобы устранить даже простые уязвимости. В этом обзоре экосистемы мы лишь немного затронули эту тему, и стало ясно, что многие из выдающихся проектов не затрагивают даже один из аспектов, представленных здесь.

Выбор правильной структуры, экосистемы и обеспечение успеха вашего нового блокчейн приложения требует беспрецедентного технического понимания, доступа к капиталу и ноу-хау, чтобы привлечь клиентскую базу и конкурировать с миром, в котором доминируют централизованные приложения, не требующие каких-либо дополнительных навыков и знаний от своих пользователей. Децентрализованные приложения должны быть не только безопасными, но и такими же простыми в использовании, как Venmo. Только тогда мы сможем увидеть истинную ценность децентрализованного, неустранимого и безграничного мира криптографии.