Исследователи BitMEX Research оценили влияние коронавируса на экономику и финансовые рынки и пришли к заключению, что меры реагирования на распространение вируса приведут к серьезным изменениям в текущем экономическом режиме начиная с денежно-кредитной политики и заканчивая налоговым стимулированием со стороны ЦБ. В конечном счете от принимаемых мер больше всего выиграет инфляция. Экономические обстоятельства напоминают 70-е годы с волатильными инфляционными ожиданиями. Финансовым рынкам будет непросто перенести эти изменения в экономическом режиме. В этих обстоятельствах для Биткоина могут открыться такие уникальные возможности, каких он еще не видел за всю свою недолгую историю.

(Измененная заставка “Зима близко – Старки” из сериала “Игра престолов”)

Крах финансового рынка на фоне коронавируса

Крах рынка ценных бумаг в связи с эпидемией коронавируса в 2020 году встал в ряд с такими крупнейшими потрясениями на рынке ценных бумаг, как:

- Мировой финансовый кризис (2008)

- Пузырь доткомов (2000)

- Азиатский финансовый кризис (1997)

- Черная среда (1992)

- Японский финансовый пузырь (1991)

- Черный понедельник (1987)

- Нефтяной кризис (1973)

- Биржевой крах 1929 г.

17 марта 2020 года индекс волатильности (VIX) достиг 84,83, лишь немного не дойдя до максимального значения 89,53, достигнутого во время мирового финансового кризиса 2008 года. Масштаб падения индекса S&P 500 в марте составил 30%, а промышленный индекс Доу – Джонса претерпел наибольшее падение после Черного понедельника 1987 года. Нет сомнений в том, что с финансовой точки зрения кризис 2020 года, вызванный пандемией коронавирусной инфекции, войдет в историю. Управляющие активами вошли в кризис c бóльшим кредитным плечом, чем когда-либо, и отчаянно пытались выйти в доллары, что привело к падению стоимости практически всех активов, от акций до сырьевых товаров, от негосударственных облигаций до криптовалют.

Центральные банки и правительства отреагировали достаточно быстро. ФРС США снизила процентные ставки практически до нуля (от 0% до 0,25%), заявила о покупке казначейских ценных бумаг на как минимум 500 миллиардов, а также ценных бумаг, обеспеченных ипотечными кредитами, на сумму 200 миллиардов долларов. Кроме того, были снижены требования к объемам резервов коммерческих банков до абсолютного нуля. И все это, возможно, еще не конец. Тем не менее сейчас как никогда становится очевидно, что это — последний масштабный шаг со стороны центральных банков, и что денежно-кредитными мерами уже не обойтись.

Центральные банки исчерпали все возможности

Прошли времена, когда говорить, что центральные банки достигли предела своих возможностей, было немодно. Теперь даже сами центральные банки сходятся во мнении, что так оно и есть. В подтверждение этого можете выбрать один или несколько из перечисленных ниже аргументов на свой вкус:

- Процентные ставки уже достигли нижнего предела. Нижний предел — это 0%, так как если опустить их еще ниже, это значит, что люди будут просто копить наличные деньги.

- Увеличение объемов покупаемого государственного долга помогает лишь коммерческим банкам, испытывающим кризис ликвидности, а механизм передачи средств в реальную экономику сейчас не работает.

- Мы достигли “ставки разворота процентной политики”, при которой дальнейшее снижение процентной ставки для коммерческих банков будет исключительно негативным в связи со снижением чистого процентного дохода. Следовательно, дальнейшее снижение процентных ставок приведет к снижению экономической активности.

- Мы достигли поведенческих пределов стимулирующей монетарной политики центрального банка, и любые дальнейшие чрезвычайные меры пошлют негативный сигнал потребителям и окажут негативное влияние на реальную экономику.

Все эти аргументы становятся все более и более убедительными, а центральные банки посылают нам явный сигнал: пришло время для налогово-бюджетного стимулирования.

А были ли мы в принципе на правильном пути?

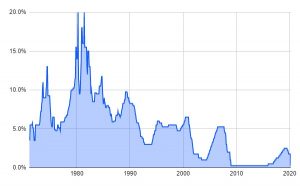

Наверное, еще важнее понять, двигались ли центральные банки в правильном направлении в принципе. В ответ на кризис доткомов в 2000 году процентные ставки снижались с 6,5% до 1%, а затем, в ответ на финансовый кризис 2008 года, с 5,25% до 0,25%.

Процентная ставка Федеральной резервной системы

В основе стратегии ФРС лежат модели, предполагающие, что кредитно-денежная политика не влияет на структуру экономики, а только ослабляет скорость потока вливания денег в систему. Тем не менее, на наш взгляд, стратегия стала настолько радикальной, что этого не происходит. Стратегия Федерального резерва стала основной движущей силой в структуре экономики. Реагирование на ухудшение условий гарантирует, что в дальнейшем они снова ухудшатся и, что самое важное, усугубятся. Политика со снижением процентной ставки, возможно, привела к серии финансовых кризисов, каждый из которых был “урегулирован” посредством более низкой процентной ставки, что, в свою очередь, подготовило благодатную почву для следующего кризиса.

Вне зависимости от отношения к денежно-кредитной политике, сейчас для всех очевидно, что система в ее текущем виде не может выдержать еще одного кризиса. Пришло время что-то менять.

Изменение экономического режима

Правительства различных стран мира столкнутся с серьезным бюджетным дефицитом, и не только в связи с увеличением объемов расходов, но и в связи с осознанно выбранной стратегией по стимулированию экономики. Новый бюджетный дефицит будет финансироваться напрямую за счет приобретением ЦБ государственных ценных бумаг, и процедура эта может называться по-разному:

- Народное количественное смягчение

- Предоставление финансовой помощи населению

- Современная денежная теория

- Универсальный базовый доход

- Вертолетные деньги

- Бюджетные трансферты

- “Новый зеленый курс”

- Схемы раздачи денежных средств (Гонг Конг и США)

- Частичная выплата зарплат сотрудникам, пострадавшим от последствий коронавирусного кризиса

Запрос поступит со стороны центральных банков, а правительства с удовольствием его удовлетворят. Хотя эта налоговая политика будет отчасти продиктована отсутствием финансового потенциала, правительства вряд ли будут оказывать сопротивление. На правительства также будет оказываться колоссальное давление со стороны населения. Изначально требования могут коснуться смягчения последствий эпидемии коронавируса: необходимо будет предоставить населению средства для приобретения необходимых товаров в случае, если они утратили источник дохода вследствие приостановки работы компаний, и компенсировать предприятиям потери, связанные с введением мер по нераспространению вируса.

Однако увеличению расходов будет способствовать не только ситуация с коронавирусом, но и политический популизм, вызванный растущим неравенством. Возможно, правительствам также придется выделять крупные суммы для смягчения последствий климатического кризиса.

С учетом последствий приостановки экономической деятельности в связи с эпидемией, нет сомнений в том, что мы движемся именно в этом направлении, и движемся очень быстро. Не надо заблуждаться: происходят серьезные изменения в плане применяемых стратегий и изменение экономического режима, что, безусловно, будет иметь последствия.

Инфляционный шок

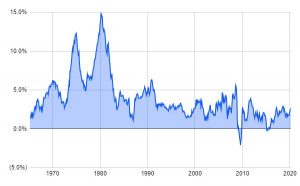

Что касается монетарной политики, центральные банки зачастую опасаются предпринимать какие-либо действия, которые могут посчитать идущими на пользу определенным группам людей, и поэтому результат здесь непредсказуем. Очевидно лишь, что в новой эпохе налогового стимулирования будет один победитель – инфляция. Инфляция не просто придет, она станет настоящим шоком. Подобная инфляция уже стерлась из нашей коллективной памяти. В США инфляция была низкой и стабильной в течение 30 лет, и политики, и население, не понимают, какие риски она в себе несет. Мы не можем предсказать, как и когда инфляция проявит себя, но тем не менее в какой-то момент произойдет внезапный шок. Не только экономический, но и культурный. Мы считаем, что лучшей аналогией может служить ситуация в 1970-х годах, когда инфляция была нестабильной и достигала 15%.

Инфляция потребительских цен США (изменение по сравнению с предыдущим годом) (Источник: Bloomberg)

Рынки нетерпимы к изменениям. Инфляционный шок затронет не только политику, экономику и культуру, но и финансовые рынки. Финансовые рынки привыкли к существующему режиму и защите со стороны центрального банка, который обязательно проведет свои интервенции в случае серьезного падения рынка. Переход к новому режиму, обусловленный налоговым стимулированием и волатильными инфляционными ожиданиями, будет интересным процессом. Нас ожидают нестабильные времена.

Самое серьезное испытание для Биткоина

В сложившейся экономической обстановке и на фоне высоких инфляционных ожиданий золото, по-видимому, обретает особую привлекательность. А что можно сказать о Биткоине? В марте на фоне панической распродажи на рынках акций курс биткоина снижался практически на 53% (от предыдущего локального максимума), поскольку инвесторы стали стремительно уходить в доллар США. Во многих отношениях это было неизбежно. Где цена биткоина может показать себя, так это в волатильные инфляционные времена, которые последуют за принятием антикризисных мер. Мы полагаем, что в условиях изменившегося экономического режима, при котором экономика и финансовые рынки будут отпущены в свободное плавание без якоря и без установки целевого уровня инфляции, у Биткоина может появиться уникальный шанс, самый серьезный шанс за всю его недолгую историю.