Причина 2: халвинг-цикл (продолжение)

Теория игр

Давайте на секунду отложим в сторону реальные цифры и проведем простой мысленный эксперимент с вымышленными числами – для чистоты примера.

Предположим, прошло уже какое-то время с периода взрывного спроса на биткоин. Это тот момент, когда какие-то деньги поступают регулярно, и многие люди держат монеты, но всплеска энтузиазма не наблюдается: мы видим просто постоянный, небольшой приток нового капитала. Для простоты предположим, что люди покупают биткоины только единожды и никто не продает, что, конечно, нереально, но об этом мы поговорим позже.

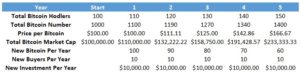

В этом примере начальное состояние — это 100 владельцев биткоинов, имеющих 1000 монет на всех (в среднем по 10 монет на каждого) при текущей цене 100 долл. США за монету. Таким образом, общая капитализация составляет 100 000 долларов.

Каждый год в течение следующих пяти лет десять новых людей захотят вложить в биткоины по 1 000 долларов, что составляет 10 000 долларов ежегодно поступающего капитала, по той или иной причине.

Однако количество новых монет в год сокращается (и никто не продает существующие монеты, кроме майнеров, которые их производят). В первый год для перепродажи будет доступно 100 новых монет. На второй год – только 90 новых монет. На третий год будет доступно только 80 новых монет и так далее. Ниже в таблице представлено это гипотетическое сокращение предложения новых монет в рамках нашего мысленного эксперимента.

В течение первого года цена не меняется; десять новых покупателей с общим новым капиталом в размере 10 000 долларов без проблем смогут купить 100 новых монет (по 10 монет каждый), а цена за монету останется на уровне 100 долл. США. В течение второго года, при наличии 90 новых монет и притока капитала в размере тех же самых 10 000 долларов, каждый покупатель сможет получить только 9 монет по фактической цене 111,11 доллара за монету. В течение третьего года, при наличии всего 80 новых монет и притока капитала в размере тех же самых 10 000 долларов, каждый покупатель сможет получить только 8 монет по фактической цене 125 долларов за монету. К четвертому году, при 70 новых монетах, это будет 142,86 долларов за монету. К пятому году, при 60 новых монетах, – 166,67 долларов. Количество биткоинов за этот пятилетний период увеличилось на 40%, поэтому рыночная капитализация также значительно выросла (более 130%), потому что увеличилось как количество монет, так и их стоимость.

Некоторые из этих предпосылок, конечно, нереалистичны и используются только чтобы наглядно показать, что происходит, когда существует растущая база пользователей и постоянный небольшой источник новых покупателей на фоне сокращающегося притока новых доступных монет.

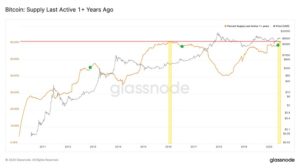

В реальности рост цены способствует увеличению спроса, и наоборот. Когда инвесторы видят бычий тренд на рынке биткоина, спрос резко возрастает, когда медвежий – спрос снижается. Кроме того, не все выпущенные биткоины постоянно удерживаются своими владельцами; многие из них торгуются на рынке и продаются. Однако у Glassnode есть множество исследований и данных о том, как долго люди хранят свои биткоины. Например, недавно они опубликовали график, свидетельствующий о том, что более 60% биткоинов не меняли адреса за последний год или больше, а более 40% биткоинов – за последние два года и больше:

Эта метрика не идеальна, потому как пользователи могут переносить свои биткоины с одного адреса на другой. Фирмы, обеспечивающие кастодиальное хранение биткоинов в интересах клиентов, тоже несколько усложняют задачу. Не стоит забывать и о некотором проценте добытых на начальных стадиях биткоинов, которые, скорее всего, были утрачены, так как владельцы потеряли свои секретные ключи. Но даже с такими оговорками, это полезные данные.

Известный своими «бычьими» взглядами в отношении золота и «медвежьими» – в отношении биткоина, Питер Шифф недавно провел опрос среди своих фолловеров с выборкой более 28 000 человек, и обнаружил, что около 85% респондентов, купивших и удерживающих биткоины и принявших участие в его опросе (что, конечно, предполагает предвзятость выборки, но не уверена, в каком именно направлении), готовы удерживать свои биткоины 3 года и более, даже если все это время цена будет оставаться ниже 10 000 долларов США.

Я не пытаюсь критиковать или, наоборот, хвалить Питера Шиффа, а только хочу продемонстрировать преобладающие в последнее время настроения.

Простой мысленный эксперимент, описанный выше, всего лишь отражает математическую предпосылку, лежащую в основе коэффициента stock-to-flow. Пока существует умеренно растущая пользовательская база держателей монет и некоторый постоянный уровень нового спроса в условиях сокращающегося нового предложения, снижение нового предложения естественным образом способствует росту цены. Чтобы этого эффекта не возникало, новый или существующий спрос должен был бы снизиться.

И тот факт, что предложение новых биткоинов сокращается вдвое примерно каждые четыре года, а не на меньшую фиксированную сумму каждый год, как в упрощенной модели, служит отражением довольно разумной теории игр, предусмотренной в дизайне Биткоина. Такой подход, на мой взгляд, дал протоколу наилучшие шансы на успешный рост рыночной капитализации и принятие пользователями, чем он до сих пор весьма успешно пользуется.

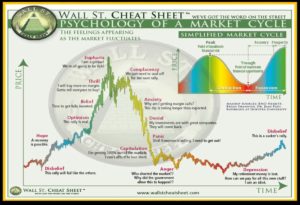

По сути, Биткоин имеет встроенный 4-летний рыночный цикл с бычьим и медвежьим трендами, не слишком отличающийся от цикла фондового рынка. И эти 4 года дают инвесторам достаточно времени, чтобы пройти через фазы одержимости и отчаяния, что было бы трудно воспроизвести в однолетних циклах, потому что тогда все происходило бы слишком быстро:

Во второй половине каждого цикла Биткоин имеет тенденцию периодически проходить через многолетние медвежьи рынки – это сбивает спекулятивную пену и дает медведям повод поговорить о том, что актив уже многие годы не устанавливал новых максимумов. Затем сокращение объема выпуска новых монет создает основу для следующего бычьего ралли и привлекает новых пользователей с каждым циклом.

На еще одной недавней диаграмме от Glassnode цена биткоина (серая линия) соотносится с процентом текущего предложения биткоинов, не менявших адреса в течение как минимум года (оранжевая линия). Я добавила зеленые точки, чтобы обозначить халвинги:

Здесь мы видим устойчивую тенденцию. В периоды быстрого роста цены в каждом цикле люди совершают сделки с биткоинами чаще, а значит, процент долгосрочных держателей уменьшается. В периоды же консолидации, предшествующие халвингам, начинает расти процент неактивного предложения биткоинов. При появлении нового спроса, желающим купить биткоины приходится конкурировать за меньшее количество доступных монет, что, в условиях очередного сокращения объема выпуска новых монет, создает основу для нового бычьего тренда исходя из соотношения спроса и предложения.

И хотя эта взаимосвязь между халвингами и рыночными циклами биткоина за последний год стала более известна в среде биткоин-инвесторов, отчасти благодаря публикациям PlanB, биткоин все еще остается очень неэффективным рынком, где непропорционально велика доля розничных инвесторов, институциональный капитал не задает тон и лишь относительно немного людей с большими деньгами уделяют время на то, чтобы разобраться в нюансах протокола или в том, что отличает одну криптовалюту от другой. Однако каждый раз, когда капитализация Биткоина вырастает на порядок, он привлекает к себе внимание несколько иной категории потенциальных инвесторов – за счет увеличения ликвидности и ценовой истории.

Биткоин в золотом эквиваленте

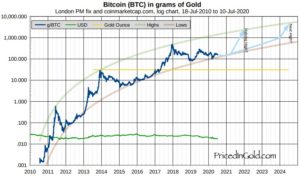

Мы можем исключить из ценового уравнения доллар и различные модели и просто попробовать оценить биткоин в другом дефицитном активе: в граммах золота.

График, подготовленный Чарльзом Воллумом, предполагает, что, если биткоин отскочит к верхней границе своего исторического диапазона, это будет означать более чем 10-кратный рост его стоимости до шестизначных значений в долларах (как и в модели PlanB), если стоимость золота останется относительно неизменной в долларовом выражении. Однако Воллум также отмечает, что исторически каждый новый цикл биткоина был менее «взрывным».

“Мой анализ начинается с определения относительных максимумов и их временных отметок в середине 2011, конце 2013 и конце 2017 года. Второй пик был примерно в 48 раз выше первого, а третий – примерно в 17 раз выше второго. Таким образом, темпы роста от пика к пика, похоже, замедляются”,

— Чарльз Воллум.

Если взять случайное число в рамках тенденции к убыванию темпов роста и представить, что следующий пик стоимости биткоина в золотом эквиваленте будет в 5 раз выше предыдущего, то в результате мы увидим шестизначную цену в долларах (при условии, что золото в следующие несколько лет сохранит свою стоимость). В соответствии с этой моделью, после периода мании биткоин может снова вернуться в пятизначный (в долларах) ценовой диапазон до следующего цикла. Все это лишь гипотетические рассуждения, однако они заслуживают внимания тех, кто любит подмечать закономерности.

Постепенное снижение волатильности

Чарльз Воллум также отметил, что за время существования Биткоина его волатильность снизилась (опять же, в золотом выражении, но это примерно в той же мере справедливо и по отношению к доллару):

“Обратите также внимание на расстояние между красной и зеленой линиями на любую дату. В 2011 году верхняя граница была примерно в 84 раза выше нижней. Год спустя это соотношение составило уже 47. К 2015 году оно равнялось 22, а к началу 2020 года упало до 12. Это хорошо, поскольку мы видим снижение общей волатильности от минимальных до пиковых значений. Если эта картина сохранится, то в середине 2024 года это соотношение составит около 9 и примерно 6,5 к концу десятилетия. По-прежнему высоко по стандартам валют и облигаций, но при этом менее 10% от волатильности 2011 года!”

— Чарльз Воллум.

Поскольку Биткоин начинал с крошечной базы и вырос до значимых размеров, то высокая волатильность, на мой взгляд, – это «фича, а не баг». В какие-то годы он падал более чем на 80%, в другие – вырастал более чем на 1000%. Эта особенность в глазах большинства людей делает его спекулятивным активом, а не надежным средством сбережения, которым считается золото, поскольку золото достаточно редко проседает на двузначные проценты за год, не говоря уже о том, чтобы проседать так в течение дня, что периодически случается с биткоином.

Если в следующие 5 с лишним лет рыночная капитализация Биткоина увеличится и он получит еще более широкое распространение, то волатильность, которой славится эта криптовалюта, может снизиться, как бывает с акциями небольших компаний, когда они растут и превращаются в «голубые фишки».

Между тем инвестор, в зависимости от уровня своих знаний и уверенности в этом активе, а также учитывая свое финансовое положение и конкретные инвестиционные цели, может управлять волатильностью биткоина, выбирая соответствующий размер позиций.

Волатильность биткоина — испытание не для слабых духом, но, опять же, если позиция по биткоину составляет 2% от вашего портфеля, то не стоит терять из-за нее сон, даже если цена сократится вдвое. При этом, если она вырастет, скажем, в 3–5 раз или больше, это обеспечит значительную прибыль.

Продуманный дизайн

Независимо от того, преуспеет ли Биткоин в итоге или потерпит неудачу, это прекрасно спроектированный протокол. Гениальность его концепции очевидна для большинства людей, которые изучают Биткоин глубоко и могут оценить, как он сочетает математику, информатику, кибербезопасность, денежно-кредитную экономику и теорию игр.

Сатоши мог бы просто сразу выпустить фиксированное количество монет либо установить фиксированный темп их выпуска без ограничения срока или общего количества, он мог бы выбрать и любой другой вариант, но предпочел именно этот подход, который теперь воспроизводит сам себя. Никто даже не знает, кто такой Сатоши на самом деле и жив ли он еще; он как Тайлер Дерден, сливающийся с тенями в Бойцовском клубе, наблюдая, как то, что он создал, становится самодостаточным огромным сообществом, которое теперь коллективно несет ответственность за собственный успех или неудачу.

Регулярные халвинги последовательно уменьшают приток новых монет, а это означает, что, даже если ежегодный новый интерес к биткоинам со стороны новых покупателей будет оставаться постоянным (вместо того, чтобы расти), до тех пор, пока существует постоянная база пользователей, которой предпочитающих удерживать существенный объем существующих монет, цена биткоина, скорее всего, будет расти. Это, в свою очередь, привлечет больше внимания и новых покупателей в течение этого халвинг-цикла.

Идея, заложенная в архитектуре Биткоина, вероятно, сыграла важную роль в том, почему он получил относительно широкое распространение и достиг двенадцатизначной рыночной капитализации, вместо того, чтобы просто появиться и исчезнуть как нечто новое, что показалось увлекательным разве что нескольким программистам-шифропанкам. Чтобы Биткоин потерпел неудачу, его пользовательская база должна будет стагнировать – какое-то время оставаться сначала на одном уровне, а затем снижаться. Биткоин уже много раз хоронили либо сильно преувеличивали слухи о его скорой кончине, и тем не менее, вот он, живее всех живых, уже больше 11 лет. Этому он в значительной мере обязан циклам халвинга, в дополнение к имеющемуся у него преимуществу первопроходца, которое помогло ему обеспечить максимальную вычислительную безопасность.

Другими словами, помимо решения сложных технических проблем, связанных с цифровым дефицитом, и создания первой криптовалюты, Сатоши также сумел грамотно определить временные точки и количественные показатели (из почти бесконечного диапазона, из которого он мог бы выбирать, если бы не продумал все тщательно) для извлечения максимальной пользы из структуры стимулов и теории игр, связанной с его новым протоколом. Или же это было просто фантастическое везение.

Существуют аргументы в пользу того, как протокол может меняться – как, например, конкурирующие протоколы, использующие для проверки транзакций и защиты сети алгоритм proof-of-stakе вместо proof-of-work; или улучшение шифрования, которое может сделать его более устойчивым к квантовым вычислениям. Но в конечном итоге именно сетевой эффект и движение цены будут определять, какие криптовалюты займут лидирующие позиции. И пока что это Биткоин. Это далеко не самая быстрая, не самая энергоэффективная и не самая функциональная криптовалюта, но она самая безопасная и пользуется наибольшим доверием пользователей, обладает широчайшим сетевым эффектом и преимуществом первопроходца.

То, как Биткоин будет вести себя в следующие два года, по сравнению с доходностью после предыдущих халвингов – довольно серьезное испытание для его третьего халвинга и четвертого цикла в целом. Мы увидим, остановится ли он здесь и сломается, нарушив историческую модель, или продолжит расти дальше, как это было в предыдущих трех циклах.

У меня нет точного ответа, но мой базовый прогноз – оптимистичный, в пользу чего говорят несколько катализаторов, при отсутствии видимой причины, почему этот цикл должен отличаться от предыдущих с точки зрения общего направления и формы. Но что касается масштабов роста, их предсказывать я бы не пыталась.

Причина 3: идеальная макроэкономическая ситуация

В генезис-блок Биткоина, положившем начало его блокчейну, Сатоши включил новостной заголовок той недели:

«The Times, 3 января 2009 года, Канцлер собирается второй раз спасти банки»,

— Генезис-блок Биткоина.

Биткоин был задуман и запущен в 2008–2009 годах, в самый разгар глобального финансового кризиса, когда происходили повсеместные банкротства банков, правительства оказывали компаниям финансовую помощь, а центральные банки по всему миру прибегали к «количественному смягчению». Протокол Биткоина был попыткой обеспечить сохранение и передачу средств способом, который, в отличие от идеи спасения компаний и печатания денег, был бы одновременно проверяемым и дефицитным, как цифровое золото.

Этот кризис длился долгие годы. Дефицит бюджета США оставался высоким более 5 лет, а политика количественного смягчения проводилась до конца 2014 года. В 2012 году Европа пережила отложенный кризис суверенного долга. Весь этот финансовый кризис в целом был процессом, а не событием.

Спустя более чем десять лет мы столкнулись с еще более серьезным кризисом, с еще более масштабной финансовой помощью, более масштабной «печатью» денег и прямой их раздачей компаниям и потребителям. Все эти меры оплачиваются за счет монетизации дефицита центрального банка.

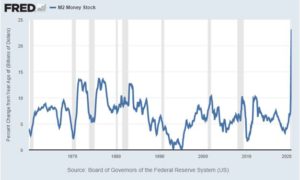

Широкая денежная масса в США значительно выросла. На графике ниже приведены процентные изменения в годовом исчислении:

Источник: ФРС Сент-Луиса

В этом году Федеральное правительство США собирается создать дефицит примерно в 20% ВВП, в зависимости от размера их следующих финансовых вливаний. Это станет крупнейшим дефицитом бюджета США со времен Второй мировой войны. И большая часть этого дефицита монетизируется Федеральной резервной системой через создание денег для покупки казначейских облигаций у первичных дилеров и где-то на вторичном рынке, чтобы гарантировать, что это взрывное предложение казначейских облигаций не превысит фактический спрос.

Дихотомия между количественным смягчением, которое проводят центральные банки по всему миру, и количественным ужесточением, которое только что провел Биткоин в виде своего третьего халвинга, прекрасно иллюстрирует разницу между дефицитом и его отсутствием. Доллары, евро, иены и другие фиатные валюты существуют в безграничном изобилии и их предложение быстро растет, в то время как золото, серебро и биткоин, по своей природе дефицитны.

Мы живем в эпоху практически нулевых, а в некоторых случаях даже отрицательных, процентных ставок, в эпоху, когда деньги печатаются в крупных масштабах. Ключевые процентные ставки и доходность суверенных облигаций во всем развитом мире находятся ниже целевых показателей инфляции центральных банков. Быстрое создание валюты явно нашло свое отражение в ценах на активы. Цены на акции, облигации, цены на золото и недвижимость за последние 25 лет резко выросли.

Если бы даже 1% из десятков триллионов облигаций с нулевой доходностью и денежных активов перетек бы в Биткоин, это было бы намного больше, чем вся его текущая рыночная капитализация.

В начале мая Пол Тюдор Джонс публично заявил о том, что рассчитывает на рост стоимости биткоина, и открыл длинную позицию по этой криптовалюте в качестве хеджа против печати денег и инфляции. Он сравнил биткоин 2020-х годов с золотом начала 1970-х.

Хедж-фонды меньшего размера уже проявляли поверхностный интерес к Биткоину, но Тюдор Джонс – возможно, крупнейший инвестор на сегодняшний день, вошедший на этот рынок. В настоящее время существуют фирмы, которые предлагают услуги, направленные на привлечение к работе с биткоином институциональных инвесторов, будь то хедж-фонды, пенсионные фонды, управляющие семейным капиталом или зарегистрированные финансовые консультанты. Эти фирмы обеспечивают уровень безопасности и исполнения заявок, к которому привыкли клиенты корпоративного уровня, в классе активов, исторически в основном ориентированном на розничных инвесторов. Даже у такого крупного управляющего активами, как Fidelity, теперь есть группа, занимающаяся предоставлением решений для институциональных инвесторов в криптовалюты.

Что касается розничных инвесторов, то платформы для знакомства и работы с биткоинами становятся проще в использовании. По сравнению с тем, когда я впервые увидела Биткоин в 2011 году, а затем снова в 2017, а затем снова в начале 2020 года, каждый раз это было как новая эпоха с точки зрения удобства использования и глубины окружающей экосистемы.

Некоторые крупные компании уже работают с Биткоином, не говоря о тех, что выросли из криптосреды, как, например, Coinbase. Так, биткоины можно покупать через приложение Cash App от Square. Финансовая компания Robinhood, привлекшая в этом году миллионы новых пользователей (а позже – и нежелательное внимание регуляторов), имеет встроенную возможность для торговли криптовалютами, что максимально упрощает для ее клиентов переключение с акций на криптовалюты. Paypal/Venmo тоже может однажды включить аналогичные опции.

Таким образом, если халвинг-цикл биткоина или фискальная/денежно-кредитная политика государств приведет к бычьему тренду на рынке биткоина в течение следующих нескольких лет, для розничных и институциональных инвесторов есть множество точек доступа, чтобы воспользоваться этим импульсом, который потенциально может привести к такой же взрывной цене, как и в три предыдущие халвинг-цикла. Но опять же, я не утверждаю, что именно так все и будет, потому что в конечном итоге все зависит от размера спроса, но я определенно считаю, что это возможность может быть выдающейся.

Заключительные соображения

В настоящее время я рассматриваю биткоин как асимметричную ставку для небольшой части диверсифицированного портфеля, основываясь на:

а) сетевом эффекте и безопасности Биткоина;

б) том, в какой точке запрограммированного халвинг-цикла биткоина мы находимся; и

в) необычном макроэкономическом фоне, благоприятствующем использованию биткоина как потенциального хеджа против денежной инфляции.

Если отвести на биткоин несколько процентных пунктов портфеля, то риск потери средств будет ограничен. Если цена биткоина снизится вдвое или каким-то образом в течение следующих двух лет он полностью потеряет свою ценность, и этот четвертый цикл окажется неуспешным и полностью отклонится от модели, которой Биткоин следовал в течение трех предыдущих циклов запуска и халвингов, тогда ставка на этот период окажется провальной. С другой стороны, если все будет развиваться так же, как и в предыдущие циклы, то в этот период не исключен и трехкратный, и четырехкратный рост стоимости биткоина по сравнению с текущими уровнями.

Что будет в этом цикле? Этого я не знаю. Но чем больше я изучаю принципы работы протокола и наблюдаю за экосистемой вокруг него уже на протяжении многих лет, тем больше склоняюсь к тому, что этот актив пойдет в рост, а значит, что его можно рассматривать как возможность для спланированной и просчитанной спекуляции с прицелом на ближайшие два года, а возможно, и на гораздо более длительный срок.