ICO — это прекрасно!

Странно, но даже отъявленные энтузиасты часто зациклены на мифе: «ICO — это скам». Почему это не так — рассказано здесь, а сегодня посмотрим на несколько примеров.

Первый — ATOM, точнее — вся экосистема Cosmos: в 2017 вы могли приобрести сию монету за $0,098 и уже не достигнув и $7 она дала бы вам заветные 6982%. Но даже покупка с $3 до 2$ (почему нужно входить на падении, а не с min — объяснял много раз: например — здесь) и выход в диапазоне нынешнем ($9-$10) даёт прекрасный результат: рост в 3-5 раз к фиатной цене. Но куда важнее, что тот самый сетевой эффект здесь наличествует и весьма: начиная от развитой экосистемы (можете начать отсюда), заканчивая развитием по дорожной карте и вхождением всё новых и новых пользователей. Кстати, ATOM можно ведь ещё и стейкать: рекомендую выбирать хотя бы 5-10 валидаторов (у меня минимальный порог входа — 10), дабы диверсифицировать возможные риски, связанные с архитектурными особенностями (D/L)PoS-семейства (подробности в той самой трилогии на Forklog: часть 1, часть 2, часть 3).

Ровно это же касается Polkadot (DOT): мультиблокчейн, с развитой инфраструктурой и прекрасно проведённым ICO: начали они, написав WP ещё в октябре 2016 года, в 2017 с $30 за единицу, летом 2020 — был сплит и цена вышла в диапазон 3-6, то есть, учитывая градацию 1:100, это 600 долларов, а ныне и вовсе $16 (к первоначальным — $1600), то есть 5333%, что, согласитесь, совсем не плохо? И да, DOT тоже можно стейкать.

Вот несколько цифр по ATOM & DOT в связи с последней возможностью:

- Если взять средний процент по ATOM за год, то он составит около 5-7%, что в общем-то и не плохо (порой диапазон увеличивается до 7-8, но всё же лучше брать всегда нижнюю границу: это и объективней, и на риск-модель влияет положительно), если учесть: а) риски, б) модель подобного инвестирования, в) потенциал роста самой сети и стоимости токена соответственно. Самый простой способ — поставить кошелёк типа Trust и выбрать несколько валидаторов, передавая по 1/10 своих ATOM, но я лично рекомендую отталкиваться от всё того же Хаба и использовать несколько точек доступа. Советовать валидаторов — моветон: главное — следовать описанной стратегии выше и применять методику 4К: ведь каждый валидатор — стартап, пусть и узкоспециализированный.

- По DOT цифры доходят до 10-12% годовых, но иногда заявляются и все 15%, но я был бы осторожен с подобными заявлениями, учитывая общий бычий настрой на рынках, недавний лишь выход в релиз продукта, а равно, как будет видно ниже, выход за верхний средний диапазон по рынку (пример первый) обычно означает лишь повышенный риск и ничего более.

Как бы там ни было Cosmos, Polkadot, а с ними и Tezos — ICO, которые преодолели многое на своём пути и трижды принесли доход инвесторам (вернее — контрибьюторам): собственно, в самом росте с первичной цены; через стейкинг; путём создания всё более и более развитой инфраструктуры, которая в свою очередь позволит заработать на сопутствующих, вновь и параллельно созданных, проектах и продуктах.

И это — далеко не единственные примеры успешных ICO (см. разборы на канале: скажем, по ссылке): Brave, Ethereum, Aragon (к слову, его ещё может ждать хайп при связке DEX & DAO тенденций, что описывал ранее), Storj и Filecoin (тоже все замерли в ожидании хайпа хранилищ, не так ли?) и многие, многие другие. Но вы можете по-прежнему считать, что ICO — это только скам, не воспринимая, что даже EOS уже есть, а полузакрытый Golos принёс своим держателям и доход, и продукт оставил в готовом в общем-то виде.

DeFi или DAO? Скорее — DEXDAO!

Итак, для начала возьмём давайте четыре рандомных агрегатора информационных:

- https://defirate.com/lend/

- https://app.defiscore.io/assets/

- https://defipulse.com/idle-finance

- https://coinmarketcap.com/ru/defi/

Почему четыре?

- Объективность. Можно и больше, но не меньше — так точно: если биржи централизованные накручивали от 90% до 99%, то в DEX/DeFi это сложнее, но возможно, а, если учесть прямые атаки (как, например, вампирский майнинг или непосредственную накрутку объёмов во вновь создаваемых токенах с минимальной ликвидностью), станет ясным, что усреднённые цифры и относительные показатели здесь лучше абсолютных по всем аспектам.

- Полнота охвата CMC в своё время у всех вызывала обоснованные сомнения, но с приходом DeFi рынка всё только усложнилось: наевшись пицц и хотдогов — люди захотели «чего-то настоящего», а отрыть какой-нибудь OM или YFI даже среди тысяч и тысяч цифровых активов — не так-то просто.

- Сложность. Сами критерии DeFi по экспресс-анализу в формате того же 4К или через куда более сложные методики — нельзя назвать устоявшимися, а значит — лучше начинать с малого и расширять до возможных пределов охват, что в свою очередь порождает оценку сложных взаимодействий и корреляций, поэтому 4 — точно лучше, чем 1.

Можно взять и другие стороны положительные, но лучше перейдём непосредственно к эмпирическому материалу, единственное — ещё раз обращу внимание на НЕИЗБЕЖНЫЕ риски сей отрасли: предупреждение №01 и уведомление №02.

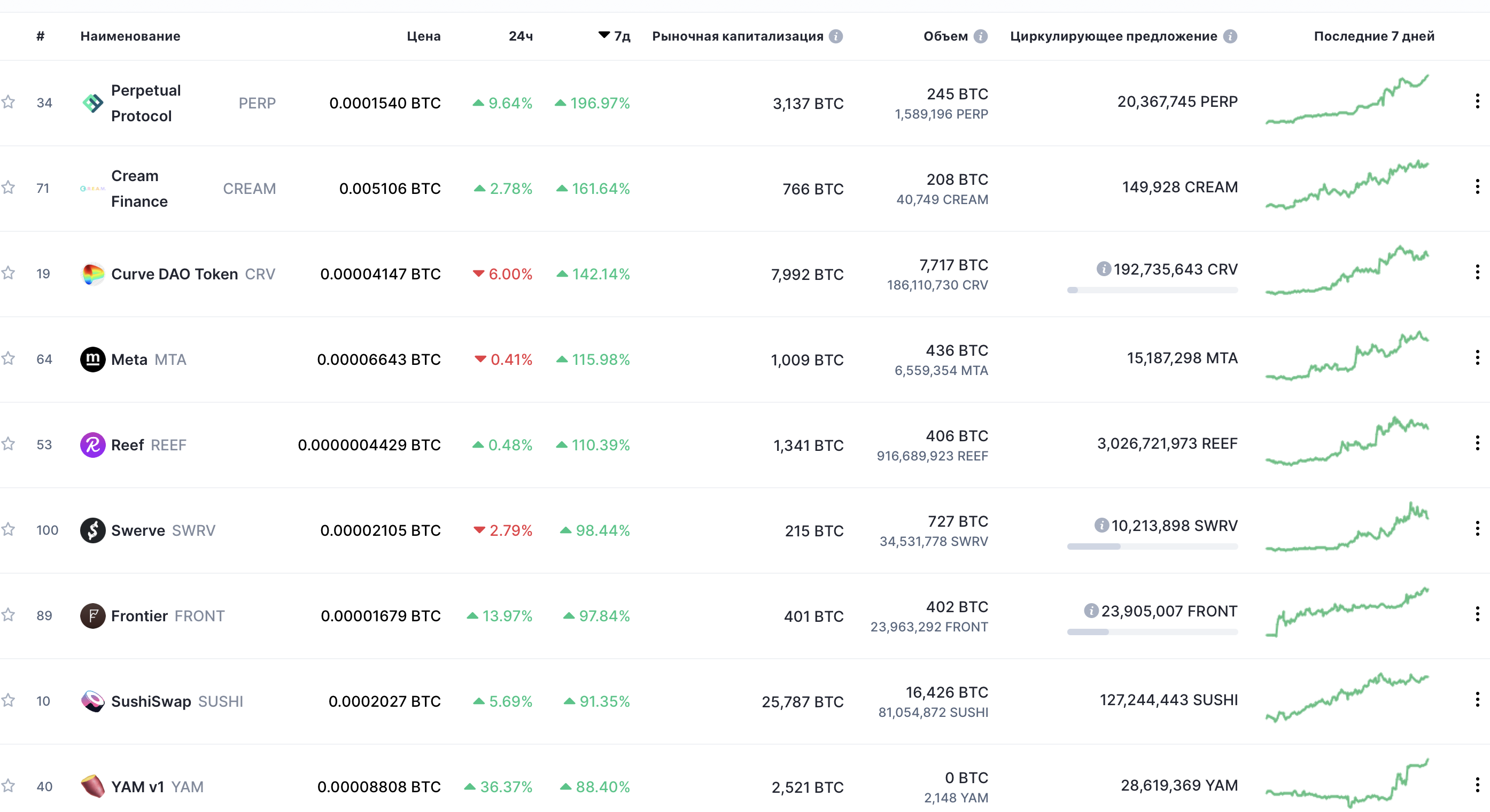

Лучше всего взять оценку в BTC (почему — см. здесь) и выбрать сортировку по периоду доходности:

3-7 (или даже 0, как в случае с yamv1) — не просто, а ничтожно мало, впрочем, 400-500 — тоже не великие цифры, а вот показатель в 15 000 — 20 000 уже что-то. ещё раз: речь о капитализации, выраженной в BTC.

Поскольку BTC в мире Эфир-экосистемы участвует в обёрнутом виде (wBTC и прочие), то стоило бы посмотреть на ROI и в ETH:

На бычьем рынке это выглядит нормально, когда актив увеличивается в цене многократно при том, что основанная на нём система показывает результаты «чуть выше заниженных ожиданий», но в реальном мире бычьи настроения держатся не всегда, а по многим периодам и уж точно — к многим людям — не долго.

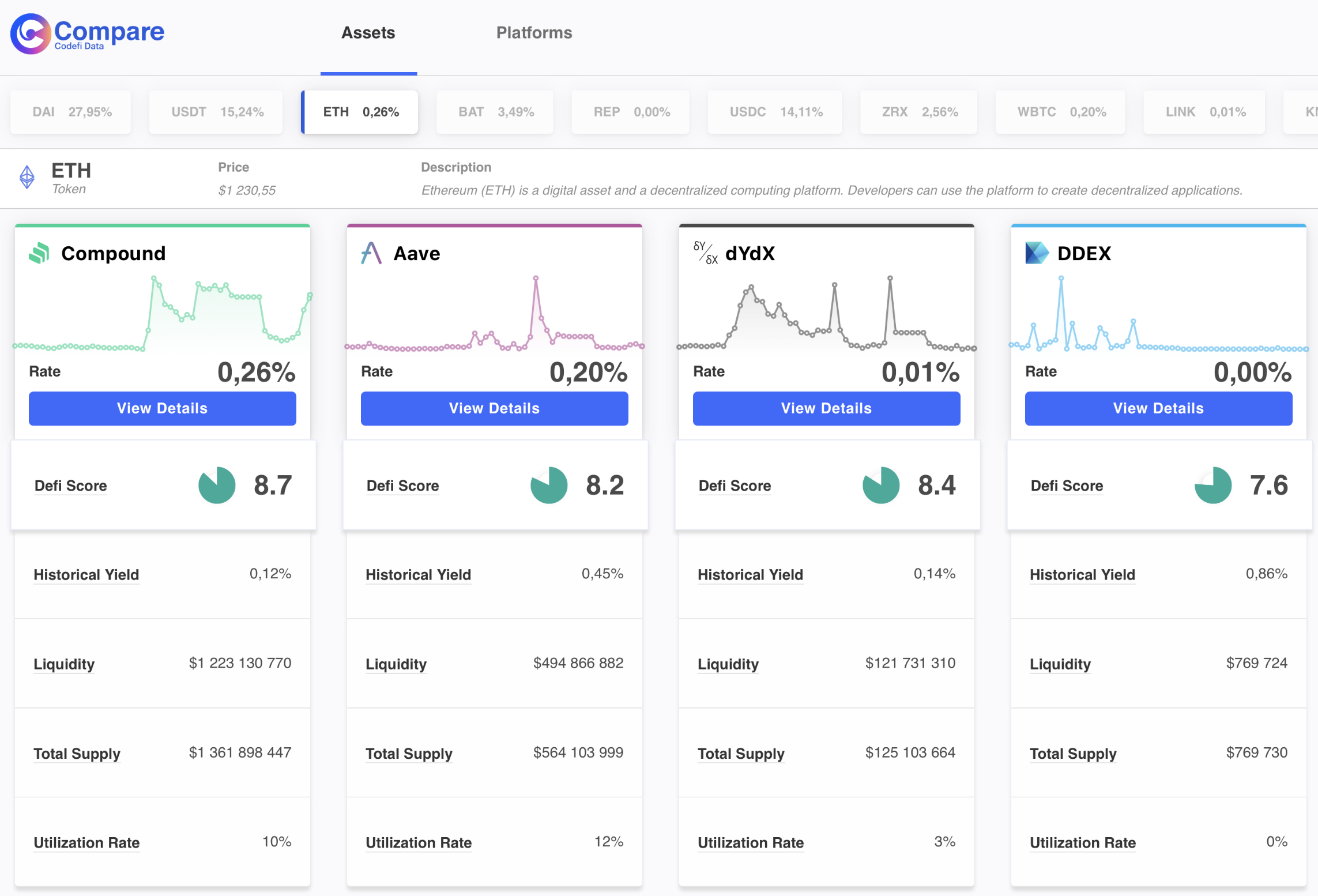

Объективности как раз ради — заглянем в следующий агрегатор:

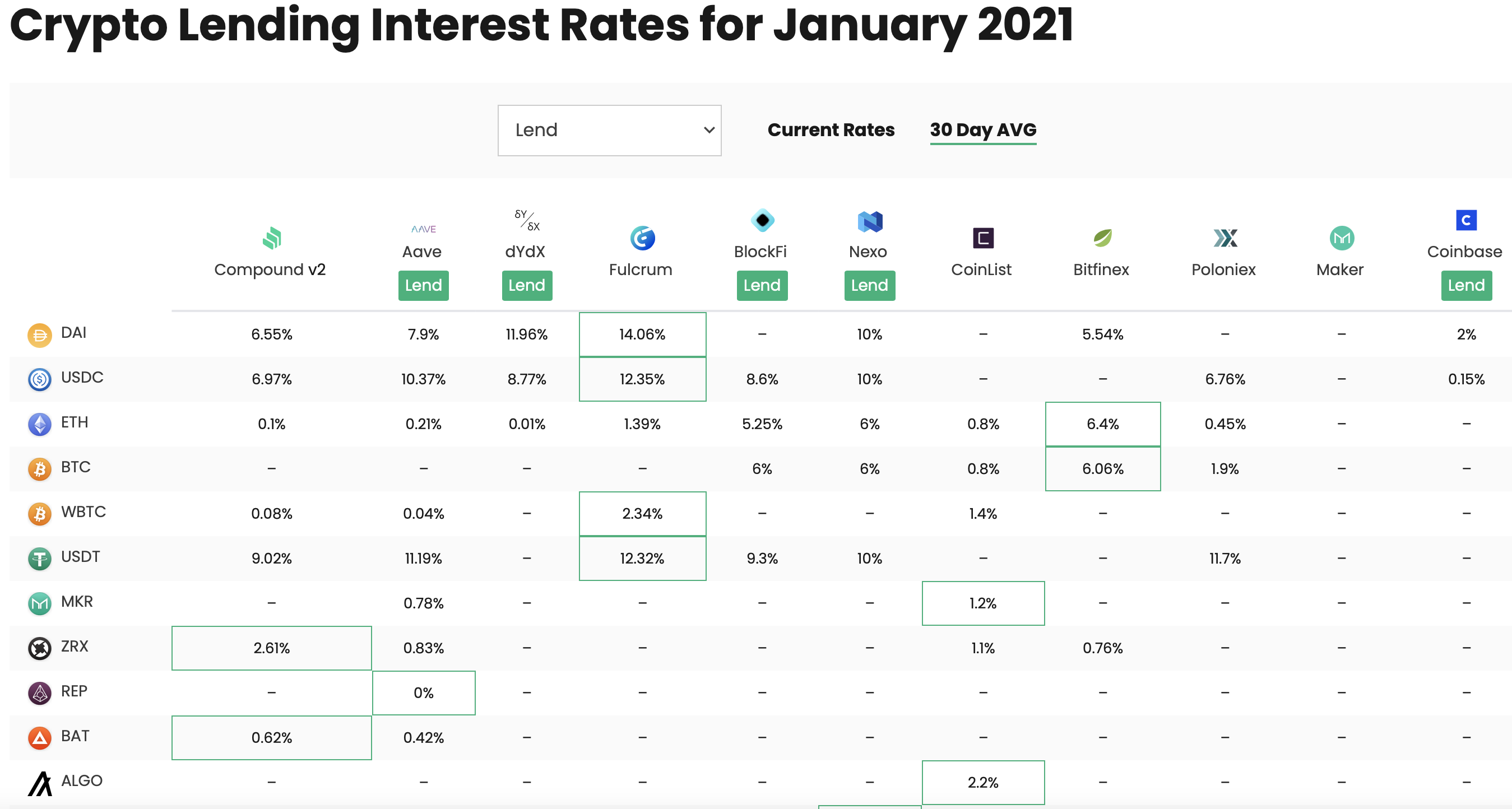

Или возьмём лендинг-показатели у третьего, синтезирующего информацию, ресурса:

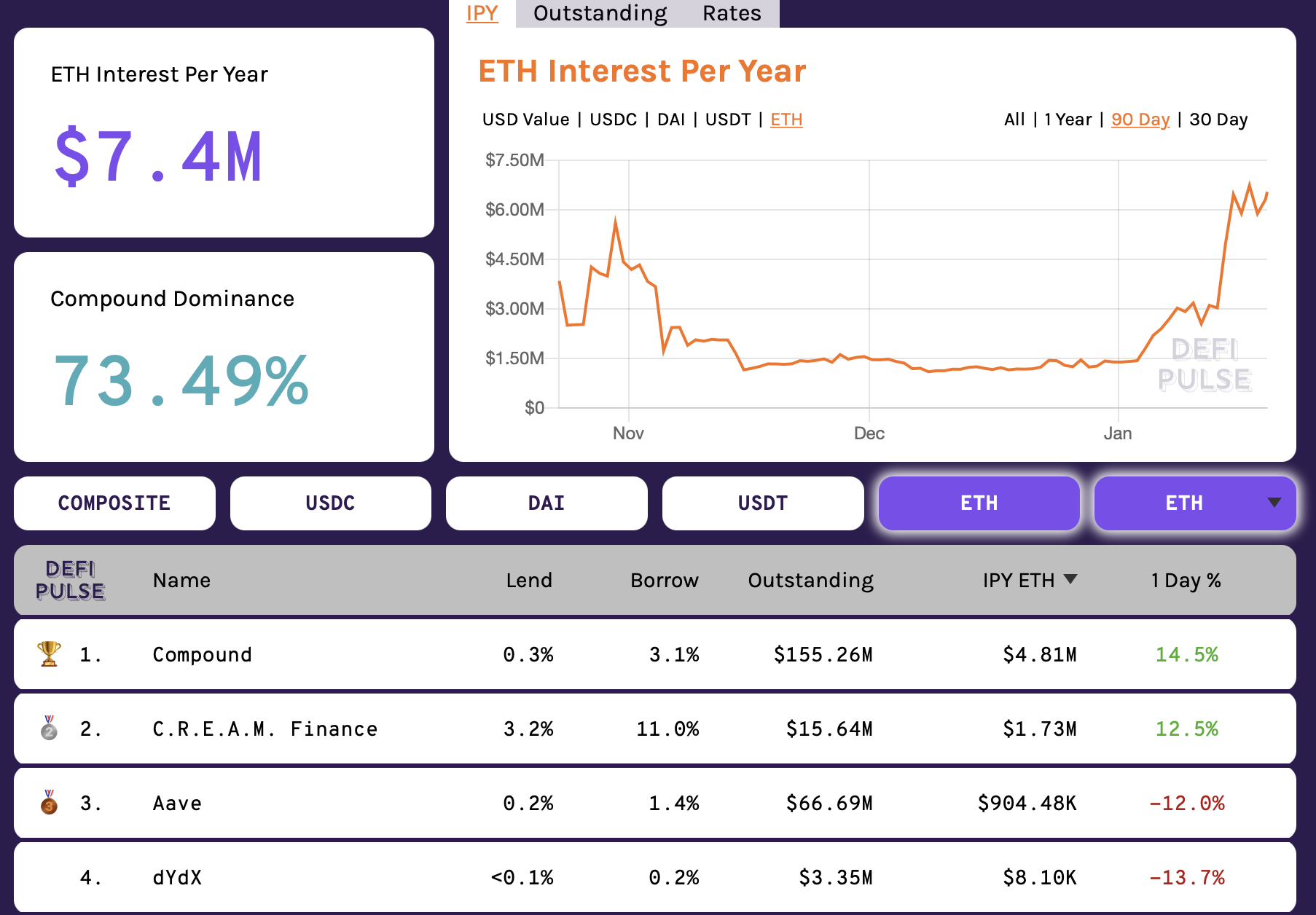

Никаких заоблачных цифр. И пришло время сравнить сии показатели с ETH2 (тем более что крупные игроки, включая и ныне действующие биржи, возможность сию уже реализовали, хотя, повторюсь, что риски, описанные в трилогии выше, никто не отменял), тем более что мысль эта принадлежит не мне даже:

- Изучить цифры можно здесь: https://beaconcha.in/stakingServices.

- Общую информацию получить по ссылке: https://ethereum.org/en/eth2/staking/.

- Или на русском языке: в материале.

Расчётные модели ETH2 (см. пример) колебались для первенцев веры от 21.6% до 36%, но будет ли показатель выше 4.9% (10 млн ETH2) и тем более — 16% (1 млн ETH2) — большой пока вопрос: уже появились и калькуляторы, как некогда с майнингом. И опять же — никаких заоблачных цифр:

Поэтому всё на самом деле опять проще, чем кажется: мой риск-менеджмент не настроен на агрессивные тактики прироста капитала, поэтому выбор между фармингом и альфа-стейкингом не стоит вообще. Но при этом вы должны понимать, что как раз тестирование новых продуктов даёт вам возможность заработать и уже при минимальных рисках:

- Bounty-программы — банальный, но до сих пор работающий пример. Скажем, сейчас мне стал интересен кошелёк TrusteWallet (в первую очередь — за счёт открытого взаимодействия с комьюнити), поэтому могу позволить себе заняться их публичным тестированием и развитием, а заодно — и привлечением новых пользователей: безусловно, при ошибках, как и раньше, утоплю их первыми, но не лучше ли попробовать реализовать полезное, чем опасаться всего подряд?

- Airdrop’ы — тоже: вспомните раздачу от Uniswap и/или 1inch — по факту ведь это оплата за развитие и тестирование сети: скажем, если у вас «была проведена, как минимум одна транзакция, до 15 сентября 2020 года или было переведено, опять же минимум, 20 долларов», вы могли получить около 600 токенов 1inch, а при цене в районе $3 — это $1800, которые точно многим лишними не показались. Подробней начисления можно найти на Гитхабе. С UNI всё вышло не менее приятно, но навряд ли это можно назвать единственными примерами, с учётом того, что BTT ещё может сказать своё слово, как и многие токены уже сказали ещё с эпохи ICO (см. выше).

- Первичный поиск: только он позволяет по-настоящему безопасно вкладывать средства в инновационные проекты. Скажем, рискуя десятком тысяч рублей, вы можете за 3-4 года получить в сотни, тысячи раз больше. Да, можете потерять всё: но, вроде бы, такая сумма доступна даже пенсионерам и студентам? Речь вот о чём: а) если вы сузите охват (скажем, будете тестировать все DeFi платформы); б) сосредоточитесь на простых критериях первичного отбора; в) и сможете это сделать быстрее, чем 99% в криптосообществе в течение месяца-квартала и чем 99% людей в течение 1-3-5 лет, то вероятность чисто статистическая (если, конечно, вы — не азартный игрок) отыскать среди груды камней ценные самородки — огромная. Скажем, мне «везёт» (речь о труде, а не фортуне) на каждый 3-10 проект, что не так и плохо.

Но можно пробовать и другие методы и подходы: о них — в следующий раз, а также — у меня в канале.

Майнинг: живее всех живых?

Сколько себя помню, его хоронят постоянно: в 2011-2013 гг., потому что «никогда не окупит розетку», в 2014-2016 гг. «потому что никогда не станет бизнесом профессионалов», в 2017-2019 гг. «потому что никогда больше не будет хайпа», ныне — «потому как дефицит оборудования и рынок уже поделён». К этому примешиваются откровенная ложь маркетинговых мифов (можете сравнить) и отсутствие сколько-нибудь сильных игроков в области аналитики, которым был бы интересен беспристрастный расклад по отрасли.

Как бы там ни было, но к началу 2021-го ситуация следующая:

- Дефицит GPU & ASIC-оборудования налицо (очереди раскуплены до лета текущего года);

- Благодаря в том числе отработанному прогнозу «сложность падает — цена растёт» с дальнейшим переходом в диапазон новых пиков окупаемость оборудования, ферм и в целом майнинга-как-бизнеса сократилась до невероятных периодов и привлекла новых, в том числе — крупных, игроков;

- Сами фермы находятся на стадии оптимизации: кто-то ушёл в сторону использования попутно вырабатываемого тепла (крипто-дома, теплицы и прочее); иные — в тестирование иммерсионного и прочего охлаждения; иные — в полную автоматизацию комплексов и т.д., но главное, что в итоге эти дата-центры можно будет доразвить для: а) распределённых хранилищ (Sia, Storj, Filecoin и иные); б) совместить с пулами ликвидности (благо вновь созданные ETH/BTC/ETC. в цене); в) применить к туманным вычислениям и далее, далее, далее.

Поэтому даже майнинг 3.0 (4.0, напомню, — это автоматизация оцифровки и монетизации деяний людей, роботов и скриптов) не просто живее всех живых, а позволяет реализовать целых три бизнес-модели:

- Когда оборотный капитал важнее прибыли (всем, кто работает с кэшем — объяснять её не нужно, думаю).

- Когда хочется вложиться в рискованную модель, на которой можно заработать несколько раз: перепродажа (при разумной покупке) даже S9 даёт прибыль — это раз; сам майнинг как процесс — два; работа с курсовой разницей — три; вложение сверхприбыли в доп. проекты — четыре.

- Когда важно понимать, что при максимальном риске потерять всё невероятно сложно: ферма, выход к электрическим сетям, обученный персонал, само «железо» по минимальным цифрам — это всё может быть крохами, но не ноль и тем более — не отрицательные цифры, как вдруг встало с нефтью и ещё станет с ипотекой и кредитами доверчивых граждан, что вдруг ринулись на биржи и покупку неликвида в домах РФ/СНГ.

Web 3.0 — мир в платяном шкафу

В рамках этого материала попробовал развенчать следующую плеяду мифов (ещё раз — первая часть):

- Невероятные проценты DeFi — история спекулятивная, а не продуктовая. Миф — в обратном толковании. Классические подходы дают не меньше в доходности (поиск стартапов, умеренное тестирование инновационных продуктов, цикличная аналитика рынков, отраслей, проектов), но при этом — риски значительно ниже: хайп затмевает глаза и вы верите, а нужно — проверять.

- Майнинг жив и его роль в качестве PoW-оракула может вытянуть нас на новые высоты: что, безусловно, не отменяет пути Nokia/Kodak при неверном подходе мастодонтов отрасли. Миф — в том, что «майнинг давно мёртв и никому не нужен». Халвинг — всегда неверно преподносится и имеет под собой спекулятивную составляющую (которая всех и губит) и инвестиционную (которая показала себя и в 2016-2017 и в 2020-2021).

- ICO продукты породили несколько взаимосвязанных волн, которые в очередь свою — породят ещё несколько, а потом — начнётся замыкание на полных экосистемах: после DeFi 2.0, это могут быть децентрализованные и/или распределённые хранилища; мультиблокчейн решения; но главное связка DEXDAO, которая создаст цифровой (крипто) оффшор в полном соответствии, сначала, с миром оффлайн-юрисдикций, а затем — подарит нам новые, причудливые, возможно, формы социального, экономического, технического и даже культурного и правового взаимодействия SaO (субъектов-объектов) внутри реализации Web 3.0 концепта.

Поэтому мои рекомендации простые:

- Сосредоточьтесь на фундаментальном анализе p2p-рынков и их сегментов, убрав суету графиков и ненужных цифр. Факты первичны.

- Попробуйте изучить бесплатный труд по Web 3.0 и взгляните после прочтения на крипто-мир взглядом беспристрастным.

- Перестаньте в итоге верить мифам — создавайте лучше новый мир: не дивный и чудный, а простой, понятный и главное — нужный. Хотя бы нам — людям.

До!