В весной этого года начал писать про то, что манипуляции на рынке не закончатся, а лишь усилятся. И не только писал, но и говорил, фиксировал через визуальные образы и т.д. Но понятно, что уровень влияния — всегда ограниченный диапазон. И всё же — сегодня имеем ровно то, что и прогнозировалось. И поэтому ниже — несколько важных тезисов, которые помогут вам работать с рынком криптовалют и Web 3.0 в целом в это не простое время.

Ссылки на контекст проблемы

- Очередной (уже трейтий за год) вброс про USDt. На этот раз — сразу от ФРС: https://vc.ru/crypto/262835-usdt-chernyy-lebed

- Запрет криптовалюты как средства платежа в Турции, бегство (якобы) основателя биржи из этой страны; аналогично — в Африке…

- Иран изъял 7000 АСИКов и эта новость почти ни кем не была замечена, а из Китая вывезли 700 АСИКов и это оказалось «достаточно много» для большинства СМИ.

- И всё это на фоне отчётов о максимальной прозрачности криптоиндустрии: https://bitcoinke.io/2021/02/chainalysis-crypto-crime-report-2021/ и изменения географии (как и предполагалось) майнинга: https://cryptonews.net/ru/news/bitcoin/886335/

- Одним словом — постоянные нападки на биржи/обменники, майнинговые пулы, крипто-энтузиастов и рынок в целом…

Правило первое: примитивизация

Первый метод, который использую всегда — дихотомия. Биткоин умрёт или НЕ умрёт. При прочих равных, чисто логически, варианты равносильны. Далее просто раскладываем варианты, как будут развиваться события в той или иной схеме.

Второй метод примитивизации — свести всё к 1-3 параметрам, желательно — одному. Например, для меня это цена… но выраженная в BTC: 1 биткоин — это 1 биткоин. И отсюда начинается дальнейшая блок-схема простейшего формата: “если… то, если нет… то, иначе… то”.

Давайте сразу к практике?

Существует ли риск скама USDt (точнее — Тезера, ибо сами крипто-псевдо-доллары — эмитируются им)? Да. Этот риск был, есть и остаётся с момента создания. Но, если в 2016, например, году от этого мог пострадать рынок, то теперь всё не так просто. Во-первых, есть децентрализованные финансы (DeFi) и среди них есть условно пусть, но децентрализованные стейблкоины, такие как DAI. Во-вторых, как раз разноформатность USDt (ERC-20, TRC-20 и другие) говорит о том, что чисто технически перекрыть кислород одномоментно будет сложно. Очень сложно. Но, заметьте и ещё раз: не невозможно, а крайне затруднительно. Что это значит на деле? Что в момент, когда будет очередной выход USDt из диапазона 0.9-1.1 USD за единицу, начнётся перелив. И вот здесь уже не так много кандидатов: BTC, ETH, DAI, USDc (как это ни странно). Может, часть, допустим даже 20%, перельёт в ТОП-100, но так или иначе безумцев, которые начнут менять USDt на “живые” доллары будет не 100% точно. Понимаете? То есть люди, которые вошли в мир крипто и работают в нём — в нём и останутся и даже если, что трудно представить, но пусть, 50% выйдут в чистый кэш с огромными потерями, это всё равно означает, что великого убийства, как иногда именуют сие действо СМИ, не случится. При этом: “В заявлении, опубликованном в официальном твиттер-аккаунте компании, Tether представила отчёт аудиторской и консалтинговой компании Moore Cayman о достаточности фондов Tether Holdings Limited для полного обеспечения стейблкоина Tether (USDT). Отчет был составлен 28 февраля и подписан 26 марта 2021 года. В отчете говорится, что резервы Tether превышают сумму, необходимую для погашения всех стейблкоинов компании, находящихся в обращении, так как активы Tether на момент подготовки отчета оценивались в $35,3 млрд, а обязательства – в $35,2 млрд, из которых $35,1 млрд были связаны с выпущенными стейблкоинами”. То есть при капитализации в 1300 млрд на сегодня — доля USDt составляет около 2%-3%. Безусловно, стоит учесть то, что USDt является инструментом обмена и хранения, но преувеличивать этот функционал именно — не стоит.

Почему так в этом уверен?

Во-первых, не уверен: это сугубо трезвый расчёт сценария. К тому же — одного из. Во-вторых, ведь так уже и случалось и не раз. Давайте очень коротко и снова на примерах:

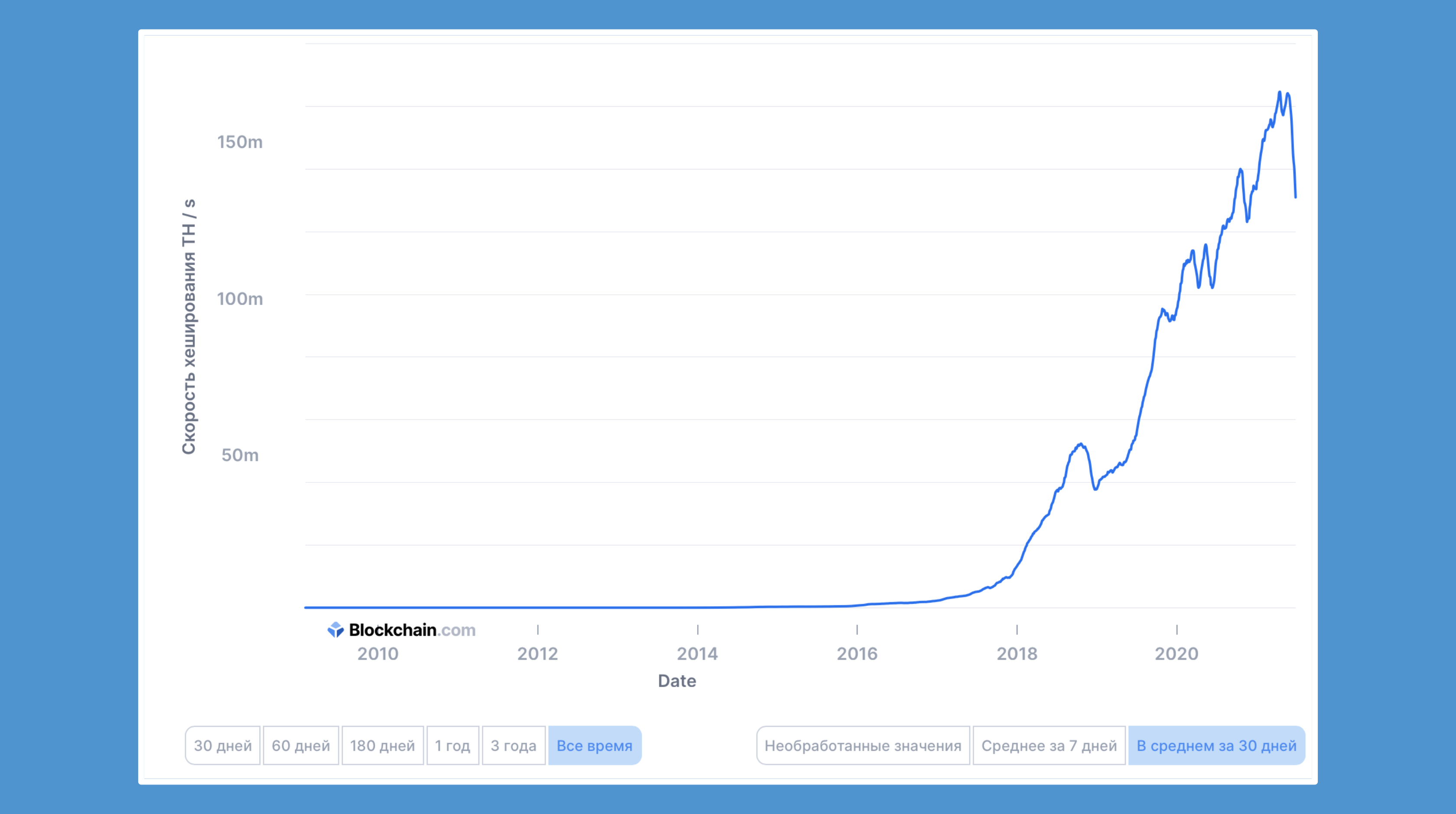

- Silk Road — сколько было обсуждений по теме, что “вся крипто-экономика” завязана на этой площадке. Что в итоге? Р. Ульбрихта посадили без достаточных доказательств, сайт — спешно закрыли, но количество монет, запачканных в сём действе оказалось мизерным. И, если читали, например, “Цифровое золото”, тогда именно братья Уилкинсоны стали постепенно докупать и докупать BTC, что и сделало их в итоге миллиардерами, а рынок начал эволюционировать не просто быстрее, а в 10 раз быстрее: помимо монет — родились ICO и токены, агрегаторы платежей и разработчики первых блокчейн решений и много кто ещё. Не верите мне? Правильно делаете: посмотрите на график криптовалюты №01 и освежите через Wiki материал.

- MtGox — о, этих парней я уже помню: нет, меня они не подставили, но зато подставил перед ними пул 50btc, историю которого со взломами тиражировали и не раз: MtGox, NiceHash, Africrypt (см. ниже и многие другие), BTC-e и многие другие. Но тогда это был первый и последний централизованный сервис, коему доверил хоть что-то значимое. Так вот: что случилось с рынком после MtGox? Ничего. Уже в те времена зародились биржи, которые есть до сих пор, хотя их и не много и Coinbase даже вышла на IPO. Но главное — именно с тех пор и развиваются DEX и прочие p2p-площадки, в том числе — ОТС, которые УВЕЛИЧИЛИ (читай — улучшили) уровень децентрализации крит-активов. На самом деле в эпоху Silk Road произошло то же самое. Судить вам: а) среди инвесторов, благодаря Кризису на Кипре родилась новая группа, которая видела в биткоине лишь хедж к теряемому фиату; б) среди бизнеса — предприниматели нового формата, которые решили уже делать нечто не на коленке, как это было в начале (и хорошо, что было); в) среди разработчиков — те, кто понял, как дурна централизация и отсутствие нужного уровня анонимности и т.д.

- Binance — прогнозы о крахе сей биржи давно слышны: и фейковые материалы про USDt ради как раз увеличения объёмов USDc перед, в момент и после IPO той самой Coinbase — всё это звенья одной цепи. Безусловно, почти 299 500 BTC — крупная сумма, но это даже не 2% от сегодняшней эмиссии, не говоря про общую. Но и здесь не стоит забывать: да, курс можно в момент заморозить и пустить под откос, но достаточно лишь одного антитезиса, который в данном случае есть в HODL-элементе и/или покупателях актива, чтобы всё сыграло снова на руку рынку: BTC в моменте станет ЕЩЁ меньше. Дефляционный ресурс, где чуть меньше 21 млн монет в строке “итого”, где от 3 до 3.5+ млн монет заблокировано в вечном HODL-е (потеряно тем или иным способом), вдруг станет ещё более ограниченным. Означает ли это что-то кроме того, что предложение станет ограниченным и при даже текущем спросе — лишь увеличит фиатную капитализацию и цену актива? Думаю, да. И не стоит забывать, что и Бинанс — далеко не глупы: есть и BNB как монета управления активами компании, и DEX настроен на работу, и офисы постоянно меняют юрисдикцию, чтобы размазать таковую.

Впрочем, если уж смотреть на риски, то их всегда больше, чем просто влияние централизованных ресурсов. Давайте попробую описать очевидные и уже потом двинемся дальше:

Закрытие централизованных ресурсов, где сосредоточена какая-то часть криптоактивов: USDt (Tether), Binance и любая CEX биржа, пулы майнинговые и любые держатели супер-узлов (у BSC и тут проблемы: 21/11 — известная ныне зависимость) и т.д. Но не стоит забывать, что всегда, какой бы централизованный ресурс ни был, будет и ещё уровень централизации: человек. Поэтому мы не знаем: чёрный Сатоша или белый, его много или он один, одна, одно и вообще — кто или что он? И в этом плане своих прогнозов не меняю: в процессе становления крипто-оффшора такие технологии, как ZK-механики и кольцевые подписи будут лишь эволюционировать. В этом плане прогноз по TOR-нодам оказался положительным, а Taproot лишь усилил тенденцию. И давайте поясню про TOR-ноды: во-первых, их количество стало возрастать многократно именно к моменту, когда Китай вступил в открытое противостояние с майнерами, но до 2021 года было ещё далеко; во-вторых, посмотрите на ноды сегодня: https://bitnodes.io — анонимных не стало меньше, нет, их теперь порядка 30%.

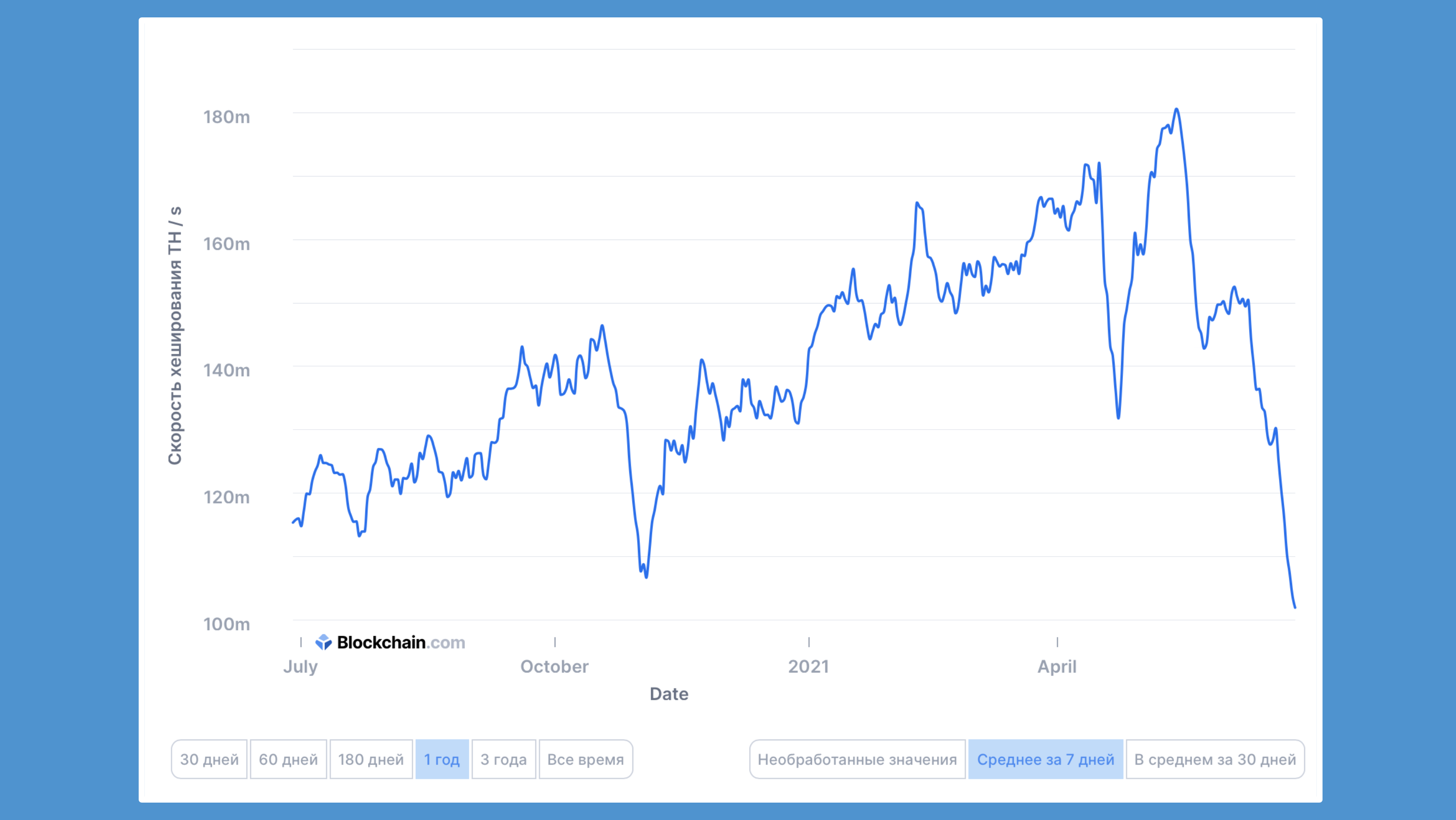

Информационное давление. Давайте вспомним про майнинг (вот статья с разбором №01, вот номер два и номер три): нам пытаются внушить, вот уже лет 5, что Китай — номер 1 в этой отрасли (по крайне мере — по Биткоину), но при этом все исследования пестрят допущениями, чёрными и белыми дырами и неточностями. В материалах это всё есть. Но что видим в итоге? Летом, когда перераспределение хешрейта происходит постоянно, если взять усреднённые показатели, а не сырые (почему не сырые? да потому что сложность пересчитывается каждые 2 недели в среднем, а хешрейт может зависеть от дневных включений отключений, от временных перебоев и т.д.), то выйдет, что падение составило никаких не 40-50%, а всего лишь 15-25%. Тоже можно сказать и про сложность. Сейчас покажу наглядно:

Выглядит удручающе и страшно, не правда ли? Не правда, если посмотреть дальше:

- 166 — пик (100%)

- 131 — на сегодня

- простая пропорция: -21,08%.

Но при этом: а) майнинг уже переместился, опять же, если прочли материалы выше, как и прогнозировалось, в Сибирь и Латинскую Америку (незначительно), ЕС (больше), США (значимо). Техас стал новой майнинг-меккой.

И что же мы имеем за 3 с небольшим года? Во-первых, количество анонимных нод — возросло; во-вторых, их число не сократилось и даже выросло (если брать по медиане); в-третьих, майнинг теперь в Китае даже не на 40-50%, а едва ли на 25% останется (если останется). Проще говоря — уровни децентрализации улучшились.

Но информационное давление не ограничивается майнингом или какой-либо иной отраслью. Вот лишь некоторые из актуальных примеров:

- Искусственный dump (хотя — он почти всегда искусственный) курса криптовалюта из-за якобы сбоя BitMex в марте 2020;

- Фейковая новость от них же о якобы двойной трате в сети Биткоина уже в 2021-ом;

- Новые попытки криминализировать криптовалюты в разрез здравой логике цифр и фактов. На этом пункте останавливался и не раз подробно: вот разбор мифов №01, вот №02 и номер три. Но всё же уделю одному случае особое внимание.

Чтобы не уходить в дебри — процитирую: “Двое братьев — основателей криптовалютной инвестиционной платформы Africrypt из Южной Африки таинственно исчезли вместе с активами площадки — биткоинами на общую сумму $3,6 млрд. В апреле один из предпринимателей заявил клиентам, что компания столкнулась со взломом, и попросил инвесторов не обращаться к властям и юристам. Пропажа цифровых активов в столь солидном объёме может стать крупнейшим крипто-мошенничеством в истории”.

Не сказать, что удивлён этой новости, но всё же ряд тезисов вынесу на обозрение:

Если пройдётесь по запросу Africrypt в сочетании со словами “скам”, “мошенничество” и подобными, то примерно до 3-й страницы выдачи будете получать ссылку на новость Bloomberg, но не на сайт “биржи”. И уж точно не найдёте анализа транзакций, а это, как никак, более 60 тысяч биткоинов, как и жалобы потерпевших или хотя бы общие заявления таковых. А это ведь почти 29 000 человек! При том что “расследований” в сети хватает: пример. Причина, которую называют как оправдание столь малой освещённости, следующая: “Причина, по которой Africrypt привлекла к себе так мало внимания общественности, заключается в том, что клиентов попросили не оповещать власти, поскольку это могло бы помешать возвращению активов от хакеров. Это, по мнению Hanekom Attorneys, которая представляет интересы нескольких клиентов Africrypt, позволило злоумышленникам успеть скрыться с криптовалютой на сумму более 50 млрд. рандов”. Не знаю как вы, но если бы у меня забрали пару сотен или даже десятков биткоинов — об этом бы узнали все и сразу. Впрочем, тут слишком много “но”.

И здесь имеем двойное наложение: с одной стороны — тот самый “взлом” ресурса и исчезновение учредителей “биржи”, с другой стороны оправдание такой огромной капитализацией следующим тезисом: “…вряд ли все эти средства поступили от южноафриканцев, говоря, что это скорее всего операция по отмыванию денег для международных игроков…”. Проще говоря: когда нет доказательств — берю любого всадника Апокалипсиса (наркотики, терроризм, отмывание средств или ХХХ) и утверждай, что “они замешаны в этой схеме”. Все поверят. На слово.

И это при том, что Bloomberg ещё в начале 2018 года создал фейковое агентство Diar, которое “успешно” функционировало ровно в тот момент, когда те самые киты закупались на ОТС сделках (это район $10 000 за единицу, при этом, оформлялись в основном они через фьючерсы, что и вылилось в итоге в транзакции с кошельков 2009/2010 гг. в 2020-2021 гг).

Но самое главное — это анализ сайта биржи: по всем показателям — это абсолютно рядовой сайт на просторах Интернета, который никак не тянет на биржу мирового уровня с оборотом 60-70k BTC: или в Южной Африке инвесторы столь богаты, что их средний чек составил по 600 BTC на каждого?

Подобных информационных вбросов было немало: вспомним же про AriseBank, где $600 млн превратились в 2.5 и при этом проект всё вернул “инвесторам”; про нападения на Kik & TON; но лучше — про постоянный вопрос “взлома блокчейна”.

Помните, что до 10% ICO взламывались? Так вот на самом деле взламывали исключительно (99% на 1%) централизованные сервисы: банальный фишинг через сайт или почту, взлом компьютеров администраторов и подобное.

Да, взлом смарт-контрактов и прочих элементов ДРС (децентрализованных и/или распределённых систем) возможен: делал на эту тему разборы по DeFi и не раз (вот свежие примеры: раз, два, три. Но всё же большая часть информационных нападков — снова искусственная: “мошенники освоили блокчейн” — заголовок, который мелькает в отечественных и зарубежных СМИ, начиная ещё с незапамятных времён, особенно — в эпоху каждого хайпа. Впрочем, иные информационные вбросы — могут бросить конкуренцию и здесь.

Перечислю ещё несколько:

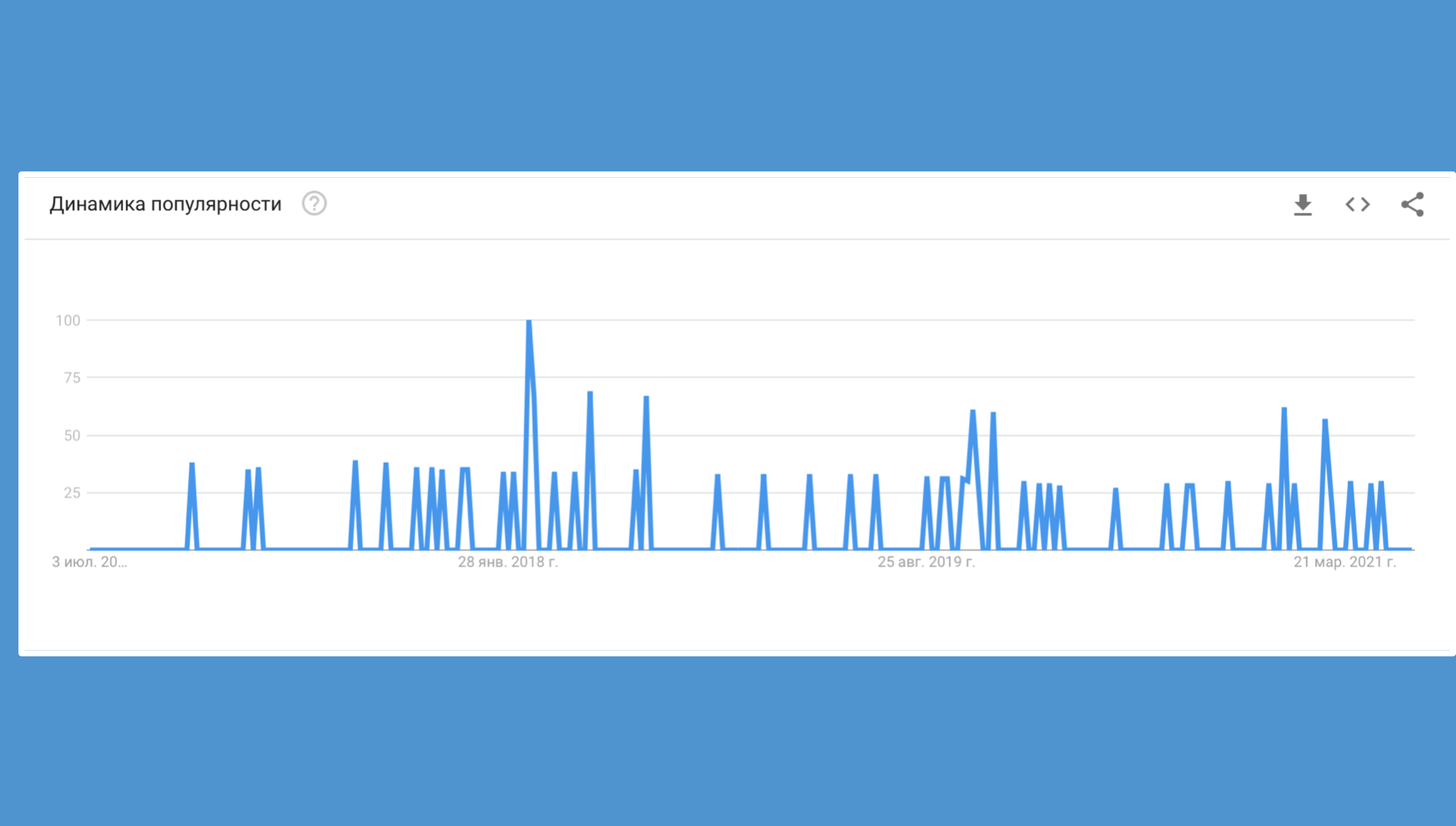

- Квантовый компьютер (КК) “убьёт”блокчейн: хотя все понимают, что раньше Биткоина полетит вся финансовая система, которая использует те же принципы шифрования или схожие. К тому же КК точно не работает для брутфорса приватных ключей, поэтому влияние его даже в этом аспекте ограниченно. Можете сделать запрос и посмотреть, сколько материалов и с какой периодичностью выходили на эту тему с 2011 по 2021 год. Если лень изучать (хотя статья как раз для тех, кому не лень) — посмотрите хотя бы на график динамики запросов ниже.

- Смарт-контракты / блокчейн легко взломать: на самом деле, если провести градацию на уровни, где L0 — блокчейн, L1 — протоколы, на нём построенные, L2 — верхнеуровневые решения по типу Polygon и т.д., то выйдет, что обычно можно взломать L2, а вот L0/L1 “почти невозможно”: в том плане, что у многих ДРС есть не просто эмпирическая, но ещё и сугубо научная — теоретическая база, доказывающая те или иные принципы: будь то Bitcoin, Cardano или принцип консенсуса “принятие после одобрения ⅔” в (D/L)PoS семействе. Подвид этого мифа — атака 51, которую уже разбирали: да, атака есть, но тут как раз технический уровень перекрывается экономической целесообразностью (см. об этом ниже).

- Криптовалюты — никому не нужны / сугубо спекулятивный инструмент / скам: вариаций множество, но все они направлены на то, чтобы вселить в вас неуверенность в инструменте. На самом деле стоит лишь 1 раз посмотреть, как слова Маска влияли НЕ на курс BTC/Doge (на самом деле — мало как), а на Tesla и всё встанет на свои места. А ещё лучше изучить опыт WSB и понять, что манипуляции и спекуляции — неизбежный спутник, но ЛЮБОГО РЫНКА и больше на это никогда не отвлекаться.

Ведь всё, что нужно — это отобрать у вас за дёшево ваши активы: киты, которые входили через ОТС в 2018 году и ставили цену в $10 000, сейчас могут свободно продавать за $60-$20 тыс., потому что сложность выросла, как и другие сетевые показатели и фундаментально цена безубыточности майнинга сместилась на $7500-$10000 (ссылки везде даю, чтобы было понятно, что не под условия задачи решение подгоняю). И ведь манипуляции разного рода с 2018 года помогли выбить деньги у ряда крипто-энтузиастов (при том — вполне настоящих), у ICOшников, у майнеров, у HODL-еров предыдущих волн.

Поэтому, когда слышите про “корреляцию хешрейта и цены”, про аварии в Китае или где-то ещё, про “кражу” средств с бирж, про закрытие каких-то децентрализованных ресурсов и прочее — применяйте простой алгоритм оценки…

Алгоритм оценки объективности данных

Во-первых, для меня данные — это, что сырое, необработанное; информация — данные, которые имеют ценность; при этом сама информация по ценности может быть разной, потому как может быть разной по структуре, объёму, времени наполнения и другим параметрам.

Зная это, переходите ниже:

- Первое, что всегда должно быть — транзакция в общедоступном сканере. Любом. Можете проверить в нескольких альтернативных, если сил хватит — запросить через свою ноду. Не важно. Важно, есть транзакция — ведём разговор. Казалось бы, куда проще? Но нет, дело Africrypt происходит в 2021 году и опять — вместо прямого анализа — одни лишь домыслы: ещё раз, уже третий к ряду, 60k+ биткоинов — при любой фиатной цене больше деньги. И не дать хотя бы нескольких транзакций в обсуждении — моветон. Точнее — прямая манипуляция. Опять же — это ярко было отражено в делах ICO, где обвинения SEC почти всегда и сильно расходились с реальными сборами проектов. А потом получаем, что штрафов собрали много, а настоящего скама — не было и 1%-10% от заявленного. По этой же причине, как только на рынке появилось множество игроков, форсирующих блокчейн ежесекундно, оказалось, что криминальных денег, действительно очень и очень мало в p2p-деньгах.

- Второе — если речь идёт про взлом почты, компьютера администратора, банальный фишинг сайта или сложные механики спуфинга и других атак на пользователя/централизованный ресурс, то сразу же стоит успокоится. Даже если это Trezor или пропажа данных из интернет-магазинов, реализующих Ledger Nano. Или сайт MEW. Тоже касается того, что называется фичами протоколов: опять же — возвращаемся к вечно ошибаюмся BitMex — то, что они выдали за двойную трату, оказалось банальным распараллеливанием цепочки блокчейна Биткоина и притом — не самым большим. Поэтому здесь всё ещё проще: прежде, чем верить, изучите документацию соответствующей ДРС и/или её части. Не можете сами? Ныряйте в архив биткоинтолка, в живой Reddit или бесконечные telegram-группы по делу: где-то обязательно помогут. В этом смысле, если вы тестируете новые проекты/продукты и даже от именитых команд (например, ETH2), всегда должны понимать, что MVP/alfa/beta-версии потому и не релиз, что в них могут быть баги, которые могут привести и к заморозке, и к потере средств. Это тоже никак не влияет на уровень общей надёжности ДРС: просто такова реальность. Для любых IT-решений.

- Третье — никогда не доверяйте новоявленным p2p-решениям: помните, сколько было фейковых хардфорков Биткоина и Эфира? А всё для того, чтобы вы подарили мошенникам заветное — приватный ключ. Прежде всего — применяйте методику 4К для экспресс-анализа (ссылка №01, ссылка №02, ссылка №03 для изучения методики). Во-вторых, не тестируйте ничего и сразу кошельками, где храните средства. В-третьих, перед тестами — сохраните все пароли/явки в надёжном месте ещё раз. Вы — главный хедж, инвестиционный, пенсионный, страховой фонд своей жизни. Учитесь работать в недоверенной среде: блокчейн — про это, вся p2p-история — об этом. Поэтому как бы СМИ ни расписывали новые сервисы, помните, что ответственность за МММ, Кэшбери, Финико, PlusToken, OneCoin и прочих — никто из них, медиа-ресурсов, никогда не нёс. Ваши ключи — ваши деньги. Точка. https://sdk.dfinity.org/docs/token-holders/seed-donations.html + CHIA — ошибка выжившего новичка

- Четвёртое — не теряйте общих тенденций, согласно которым работаете.

Вот о последнем пункте — чуть подробней.

Кризис 2018-2022 — показательный урок Web 3.0 проектам

Недавно, буквально вчера, вышла статья с верным посылом: “грядёт инфляция”. Она не просто грядёт. Она здесь: не буду повторяться с разбором запредельного ипотечного кредитования в РФ и странах СНГ, ряда государств Азии и т.д., о сильно возросшем кредитном плече масс и МСП, об убытках МСП после постковида и т.д. Это не тот шаблон, не тот сайт, не тот хаб. Но вот что важно: кризис очевиден для многих и отрицается ещё большим количеством. Поэтому крайне трудно работать внутри него.

Попытаюсь на своём примере и предельно кратко обозначить, как же НЕ терять общих тенденций и работать по фундаментальным факторам, когда все и всё вокруг отвлекают и дают слишком много разрозненных данных.

- Когда кризис стал очевидным, точнее — то, что называю его закрытой стадией (то есть когда массы не ставят в известность, но подготовка уже начата), то выбрал стратегию, описанную уже и не единожды: взять за основу хеджа именно крипто-активы, а остальное разбить на золото (позже — серебро), недвижимость и небольшой фиатный остаток в швейцарских франках.

- После этого канва событий на 2018-2022 гг. стала понятна. А как на счёт стратегии? Здесь определил несколько рисков: а) обратный дефолт в DeFi-сегменте; б) общие проблемы DeFi в тех. части (первая и главная — отсутствие аудита смарт-контрактов).

- Собственно, дальше оставалось не терять уверенность в стратегии и корректировать тактику лишь при всплесках очевидных (самый важный — март 2020 года). Но это на деле куда сложнее, чем на словах: фактически ведь 99.(9)% людей и кризиса не видят, и криптовалюты ненавидят, и просто готовы опорочить всё, лишь бы хоть как-то объяснить бренность бытия (своего). Впрочем, других рецептов у меня нет. Только так.

Подборка ссылок для продолжения

Если исследование понравится — вот ещё несколько небольших:

- О манипуляциях с (б/Б)иткоином: https://youtu.be/ga2xPOmrGwM

- Почему важно при манипуляциях не выходить за заданные уровни абстракции? https://youtu.be/Rtq2vvrCCfI

- Почему всегда уровни абстракции развиваются параллельно, а не методом прямого уничтожения? https://youtu.be/sH3tDqtt-yE

- Децентрализация как объективный процесс выхода на новые уровни абстракции: https://youtu.be/VP1REfgZKcc

- Web 3.0 как уровень асбтракции “культурный код”: https://youtu.be/FuUFGf516eg

- Собственно, тенденции, в коих идёт работа: https://youtu.be/mSBaHy3SHEo

- Сам кризис и работа внутри него:

- Часть I — https://youtu.be/vkRQOKoKb4k

- Часть II — https://youtu.be/pQC2TnkNdFg

- Часть III — https://youtu.be/QGHqGAkusdI

- Компановка результатов на 2020-й год — https://youtu.be/BkO78TgKiw0

- Стратегия работы в кризис 2018-2022

- Отчёт по ней на 2021-й год

- Другие части исследований про манипуляции:

- Илон Маск и майнинг: не верьте Китаю — https://hub.forklog.com/majning-mask-mandrazh-i-mandariny-vsyo-o-chyom-nuzhno-zadumatsya/

- Почему вы становитесь противником криптоактивов? https://hub.forklog.com/vas-ispolzuyut-i-vam-eto-nravitsya-no-pochemu-ili-otvety-pro-kriptomir/

- Манипуляции на практике — https://hub.forklog.com/wallstreetbets-sovsem-ne-pro-pamp-dodgcoin/

- Как противостоять манипуляциям?

- Простые методики оценки — https://hub.forklog.com/prostye-modeli-otsenki-rynkov-kotorye-pomogayut/

- Главное — начать: https://hub.forklog.com/web-3-0-s-chego-nachat-uzhe-segodnya/

- Аномалии — лучший способ инвестирования — https://hub.forklog.com/nebanalnye-tendentsii-p2p-v-kotoryh-bolshe-potentsiala-chem-vy-dumaete/

- Сетевые эффекты и их оценка —https://hub.forklog.com/setevye-effekty-i-kriptoaktivy-chast-i-prostejshie-priyomy/

- Куда мы идём? В 2030 год и цифровой (крипто) оффшор: https://hub.forklog.com/tsifrovoj-offshor-kriptooffshor-klyuchevye-slova-i-momenty/

До!